Opciós őrület

Klasszikus részvénypiaci jelenség, amikor egy nagyobb emelkedés végén az árfolyamokkal együtt az egekbe emelkedik a befektetői kapzsiság. Amely sokszor valamilyen tőkeáttételes konstrukció formájában hajtja fel a trend végén még magasabbra az árfolyamokat. Az idei nyár slágere az amerikai részvénypiacon a főleg technológiai részvényekre vonatkozó egyedi vételi részvényopció volt.

A 2020-as tavasz vége és a teljes nyár világszerte (főleg USA és Ázsia) a részvénypiacra frissen megérkezett fiatalok arany időszakaként vonulhat be majd a gazdasági történelemkönyvekbe. A sokszor csak „Robinhood-befektetők” néven futó fiatal generáció hirtelen elképesztő aktivitással vetette bele magát a tőzsdei kereskedésbe, főleg az általa ismert, használt és vágyott technológiai nagyágyúk részvényeit célpontként kitűzve. Ez aztán olyan árfolyam emelkedésekhez vezetett, ami augusztusra egyre több öreg tőzsdei rókánál verte ki a biztosítékot. Az árfolyamra és értékeltségre érzéketlen befektetői réteg ritkán látható túlfűtöttséget generált augusztus végére és szeptember elejére az S&P 500 és a Nasdaq-100 indexekben.

Ahogyan az elmúlt évtizedekben oly sok mánia kialakulása esetén megtörtént, az egyre parabolikusabb módon emelkedő árfolyamok augusztusban a vezető amerikai technológiai részvények piacán is magukkal hozták az extrém szintű befektetői kapzsiság megjelenését. A kapzsiság az ilyen korrekció nélkül emelkedő piacokon általában a növekvő tőkeáttétel használat formájában burjánzik el. A magyar tőzsdét a kilencvenes évek végén követő veteránok még emlékeznek arra, hogy akkoriban a befektetői kapzsiság a határidős kontraktusok drámaian magas kamattartalommal történő megvásárlásában öltött képet.

NAPJAINK GLOBÁLIS ONLINE BEFEKTETŐI RÉTEGE AZ OPCIÓS PIACON KERESZTÜL FOKOZZA A TÉTET.

A fokozás szó itt talán kevés is egy kicsit. A Goldman Sachs nemrégiben vizsgálta meg, hogy 2006 és 2020 között az egyedi részvények opciós piacának forgalma hány százaléka volt a normál részvény forgalomnak (az opcióknál a mögöttes részvény darabszámot osztották el a normál részvénypiacon kereskedett részvények darabszámával). Az eredmény, amit kaptak döbbenetes, íme az ábra:

Először következett be az 2020 júliusában és augusztusában, hogy az opciós piac forgalma meghaladta a részvénypiac forgalmát. Júliusban az opciós piac forgalma 109 százaléka, míg augusztusban 123 százaléka volt a mögöttes részvénypiacnak. Összehasonlításképpen a 2017 és 2019 közötti három évben ez az arány átlagosan 50 százalékos volt.

Kvázi a farok csóválta a kutyát a következő módon. Soha nem látott mennyiségű opciót (főleg vételi opciót) kellett a Wall Street befektetési bankjainak kiírnia a befektetői tömeg számára. Az opciók fedezése céljából pedig részvényeket kellett venniük ezeknek a kiíróknak. Csakhogy közben öngerjesztő folyamatként töretlenül emelkedtek az árak, ami folyamatos nyomást tett ki a fedezésre.

Egyre több opció lett júliusban és augusztusban in-the-money a korábban vett out-of-the-money opciókból, ami tovább fokozta a kiírói nyomást. A nagy befektetési bankok folyamatosan alul voltak fedezve és ezt a technikai short pozíciójukat folyamatos részvény vételekkel kellett zárniuk, ami újabb emelkedéshez vezetett. Ez az újabb emelkedés még bátrabbá tette az árfolyam és értékeltség érzéketlen befektetői réteget, akik még több vételi opciót vásároltak és így tovább. Ez volt az idei nyár amerikai részvénypiacon kialakuló ördögi köre.

Hogy mennyire félelmetes árfolyamfelhajtó ereje volt ennek a júliusi és kiemelten augusztusi opciós őrületnek, arra álljon itt a világ legértékesebb tőzsdei vállalatának, a jelenleg 1.827 milliárd dollárt érő Apple-nek a példája. Az alábbi ábrán az Apple 2020-as kereskedését bemutató grafikon látható napi gyertyákkal pink színnel pedig a 9 napos mozgóátlag:

Öt hónapon át – leszámítva a nyári gyorsjelentés előtti néhány napot (zöld karika) – hajtotta fel az iPhone gyártójának az árát ez a nagyon rövidtávú 9 napos mozgóátlag. Még 2018-ban rengeteg híradás szólt arról, hogy elsőként az amerikai tőzsdéken ezer milliárd dolláros tőkeértékű cég lett az Apple. Aztán idén tavasszal annyira gyorsan jutott az egyről a kettőre, azaz lett kétezer milliárdos vállalat, hogy hírt adni erről is alig maradt idő.

A július végi gyorsjelentés előtt a már addigi briliáns emelkedésben profitot realizáló befektetők egész augusztusban pisloghattak látva azt, hogy a jelentést követő 24 kereskedési napban 43,7 százalékot emelkedett az árfolyam. Ez 718 milliárd dollárral növelte meg bő egy hónap alatt a cég tőzsdei értékét. Aztán ahogyan az ilyen bábeli tornyokat építik, jött a szeptemberi jenga-szerű összeborulás. Tényleg az Apple és a Tesla lett az új bitcoin.

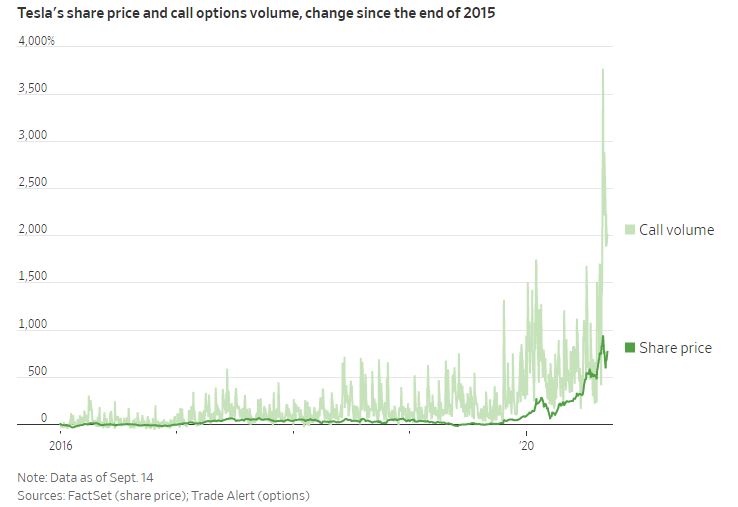

És ha már szóba került a Tesla, érdemes egy pillantást vetnünk az alábbi ábrára, ami azt mutatja, hogy milyen mértékben emelkedett a Tesla részvények árfolyama (mélyzöld) és a Tesla részvényekre kiírt vételi opciók forgalma 2015 végéhez képest:

Forrás: FactSet, Trade Alert, WSJ

Az opciós aktivitás a lenyomata annak, hogy egy széleskörű és teljesen új befektetői réteg találta meg az elmúlt hónapokban az amerikai tőzsdéken, kiemelten a legnagyobb nevű technológiai részvényekben az új kaszinóját. A kisebb számlákkal rendelkező befektetői réteg idén augusztusban nagyjából 500 milliárd dollárnyi értékű részvényre vásárolt vételi opciót. Ez a kisebb számlák által eddig 2018 elején felállított korábbi rekord érték ötszöröse.

Mindenki legyen nagyon óvatos az elkövetkező hónapokban!

(Posztomhoz forrásként szolgált a Wall Street Journal „The Wildly Popular Trades Behind the Market’s Swoon and Surge” című írása. Köszönet érte!)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.