Aranyat nem nyomtat a Fed!

Egészen durva, józan ésszel nehezen felfogható időket élünk. És most nem is csak a COVID-19-re gondolunk, a színfalak mögött már hónapok óta tombol a hidegháború 2.0, miközben a világ válságkezelését fékezhetetlen populista politikusokra bíztuk. Amikor pedig a világ a feje tetejére áll, a befektetők ösztönösen ahhoz nyúlnak, amihez már évezredek óta mindig, ha baj van: a nemesfémekhez. Az arany árfolyama újabb és újabb csúcsokat dönt, de vajon nem túl késő-e most venni? Az alábbiakban erre keressük a választ.

A fent említett problémák elegendőek lennének a tőkepiaci eséshez, hogy ez nem következett be, nagymértékben annak köszönhető, hogy a jegybankok tanulva az előző válságból, nem tétlenkedtek, hanem végtelen pénznyomtatásba kezdtek, betámasztva a részvénypiacokat.

Másrészt megérkeztek a tőkepiacra a Robinhood-befektetők, azok a fiatalok, akik már abban a világban nőttek fel, ahol egy megkomponált TikTok videóval is milliókat lehet keresni, és akik a tőzsdére is a könnyű és gyors meggazdagodás reményében érkeztek, időnként elképesztő turbulenciákat kavarva. Azok a tapasztalt profi befektetők, akik a geopolitikai zűrök vagy gazdasági hanyatlás láttán még nem ijedtek meg, biztosan felkeresték terapeutájukat, miután ráeszméltek, hogy minden tankönyvet meghazudtolva a Tesla-részvény felaprózódásával napi 12 százalékot kerestek a Robinhood-befektetők.

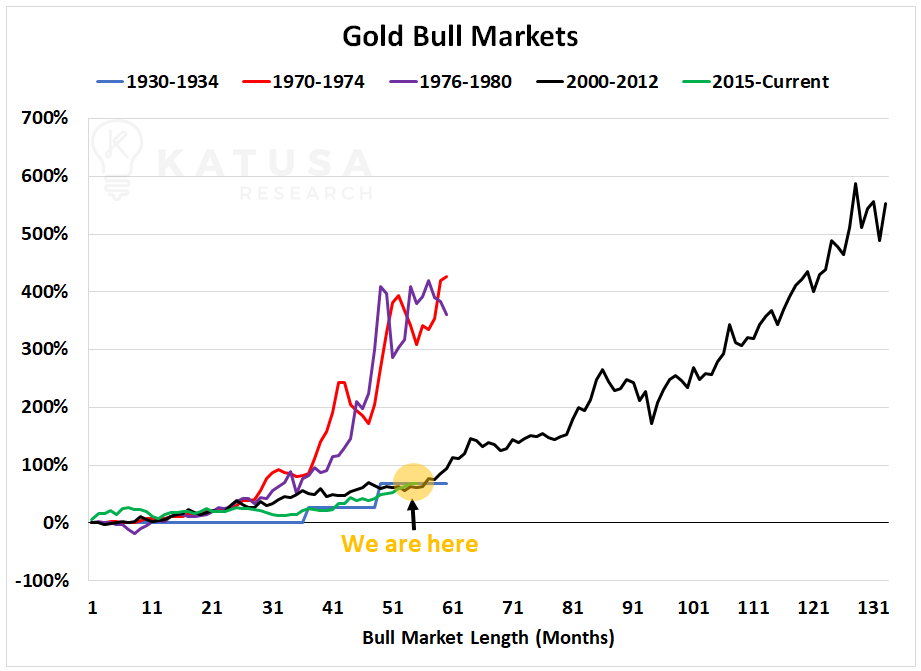

Az őrület tombolása közepette a leghíresebb befektetők, Warren Buffet, Mark Mobius vagy Ray Dalio, szépen csöndesen leveszik a zsetonjaikat az asztalról, és ahhoz az eszközhöz nyúlnak, amihez évezredek óta mindig, ha baj van: a nemesfémekhez. Aki már tavaly aranyra váltott, 26 százalékos hozamot ért el, de ez elenyésző a korábbi aranyciklusok hozamához viszonyítva,

ÍGY HA A CIKLUSNAK TÉNYLEG AZ ELEJÉN TARTUNK, KOMOLY, TOVÁBBI HÁROM SZÁMJEGYŰ EMELKEDÉSRE SZÁMÍTHATUNK.

A Merrill Lynch elemzői az arany mozgását három indikátorra bontják szét. A legmeghatározóbb szerintük a reálhozamok alakulása, amelyet fontossági sorrendben követ a dollár árfolyama, és végül a piaci félelem, a VIX index ingadozása. Ha ehhez még hozzávesszük, hogy a világ államai rekord mértékben adósodtak el, illetve, hogy milyen mennyiségű monetáris és fiskális stimulusok maradnak a rendszerben a járvány lecsengése után, egyértelmű, hogy a reáleszközök (részvény, ingatlan, nemesfémek) iránti kereslet tartós marad.

Az elmúlt hónapok eseményeit végignézve szembetűnő, hogy mindhárom Merrill Lynch által figyelt indikátor az aranynak kedvező irányba mozgott, aminek hatása júliusban 11 százalékos árfolyam emelkedésben csapódott le. Bár erre az emelkedésre már azok is felkapták a fejüket, akiknek egy unciányi aranya se volt, ez a mozgás történelmi távlatban nem kirívó.

HA RANGSOROLJUK A LEGNAGYOBB HAVI EMELKEDÉSEKET, 2020 JÚLIUSA NEM VÉGEZ DOBOGÓS HELYEN, MINDÖSSZESEN A 23. HELYRE ELEGENDŐ EZ A 11 SZÁZALÉKOS RALLY.

Arany helyett aranybányát a népnek!

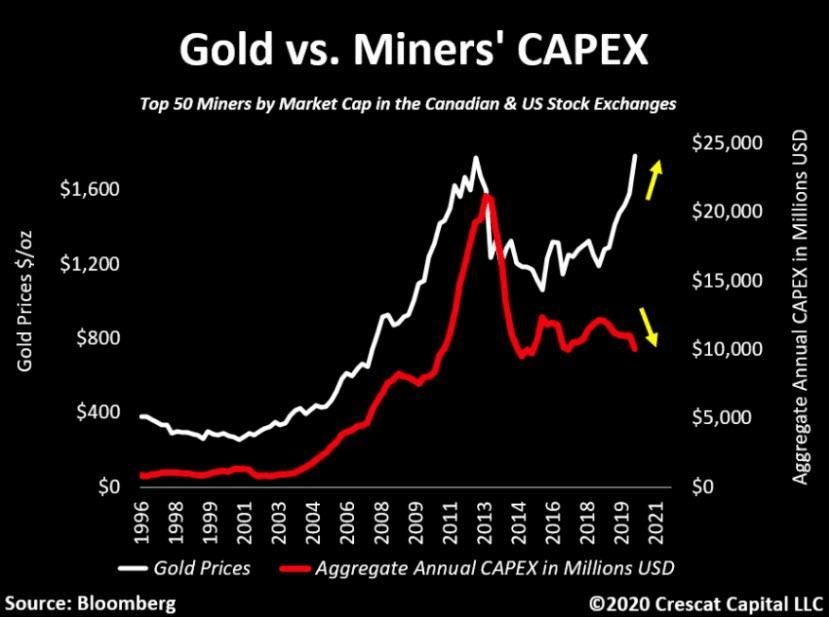

Az alaptermékek piacánál is érdekesebb a bányavállalatok helyzete. Az elmúlt évtizedet pusztító piaci környezetben élték túl, viszont a piac tisztító mechanizmusa jól működött, és a korábban hírhedten értékromboló, eladósodott szektor ma alacsony eladósodottság mellett hatékonyan üzemel.

Miközben az aranybányák cash flow termelő képessége duplájára emelkedett, a vállalatok eladósodottsága jelentősen csökkent. Ha viszonyításként az S&P 500 vállalatok eladósodottságát nézzük, akkor láthatjuk, hogy ez közel háromszor akkora, mint a bányavállalatoké. Ennek fő jelentősége nem csupán az, hogy nehezebben mennek csődbe , hanem az is, hogy a mostani kedvező piaci környezetben megtermelt cash flow-t nem kell a hitel további lefaragására szánni.

A legtöbb korábbi ciklus esetében igaz volt, hogy amikor az arany árfolyama emelkedett, a bányavállalatok a befolyó cash flow által növelték beruházásaikat, új területek kiaknázását kezdték meg, vagyis kapacitást növeltek.

A MOSTANI HELYZET VISZONT ETTŐL ELTÉR ÉS A TÖBBLET CASH FLOW-T NEM A BERUHÁZÁSOK NÖVELÉSÉRE FORDÍTJÁK, VISZONT MÁR NEM IS AZ ADÓSSÁGOT FARAGJÁK LE. VAGYIS NAGY ESÉLY VAN ARRA, HOGY A TÁRSASÁGOK A FÖLÖSLEGES TŐKÉT OSZTALÉK FORMÁJÁBAN JUTTASSÁK VISSZA A BEFEKTETŐIKHEZ, AMI KOMOLY ELŐNYE LEHET ENNEK AZ ESZKÖZOSZTÁLYNAK A KLASSZIKUS NEMESFÉMEKHEZ KÉPEST.

Annak ellenére, hogy a nemesfém iparág egyértelmű győztese a jelenlegi monetáris és fiskális lazításnak, az aranybányákat tömörítő GDX ETF idén „csupán” 43 százalékot emelkedett, ami bár meghaladja a NASDAQ 100 (33%) vagy az arany idei hozamát (26%), de a korábbi arany bull piacokhoz mérve elenyésző.

MIKÖZBEN A NASDAQ – ÉLÉN A TESLAVAL – NAPRÓL NAPRA ÚJ CSÚCSOKAT DÖNT, ÉS MIND A VILÁG INDEXRE (MSCI ASWI), MIND A VILÁG GDP-RE VETÍTVE DRÁGÁNAK TŰNIK, A NEMESFÉMBÁNYÁK EZEKHEZ A MÉRŐSZÁMOKHOZ VISZONYÍTVA ROPPANT OLCSÓK.

A világ összes részvényét tömörítő indexre vetítve 0.05x értéket ad, ami 2010-ben 0.2x, 1989-ben pedig 0.3x is volt. Kicsit megfoghatóbban: nem tűnhetnek nagyon drágának a bányavállalatok, ha az Apple értéke önmagában 3.5-szer nagyobb, mint a teljes nemesfémbányász szektor kapitalizációja.

Természetesen lehetséges, hogy a Tesla továbbra is exponenciálisan emelkedik tovább, magával sodorva a többi technológiai részvényt, sőt a vírust gyógyító vakcina általános emelkedést hozhat a részvények körében (negatív az aranyra rövidtávon, ugyanakkor ha a pénzmennyiség a rendszerben marad, akkor a megnövekvő infláció hosszú távon kedvező), viszont ezekben a pozitív szcenáriókban a bányavállalatok is követhetik a csordát. Ha pedig egy negatív forgatókönyv valósul meg, a bányavállalatok várhatóan felülteljesítik a többi részvényt, részben az alacsony árazásuk, részben a defenzívebb struktúrájuk miatt.

Jelenleg hosszú távon nehéz komoly érveket hozni, miért ne kellene egy portfólió 5-10 százalékát ezekbe a termékekbe fektetni, de majd idővel meglátjuk, kinek lesz igaza: a profi befektetőknek vagy a Robinhood-tradereknek.

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.