Meddig tarthat a Nasdaq felülteljesítés?

Az elmúlt három hónap széles amerikai részvénypiaci emelkedését szinte teljes egészében tíz óriás kapitalizációjú növekedési részvény adta. Ötéves időtávon is az S&P 500 index emelkedésének a 78 százalékát tette be a közösbe a technológia. Mindeközben a 2000-eshez hasonló folyamatok kezdenek kialakulni, csak azt nem lehet tudni, hogy hol tartunk a szárnyalásban. Fontos két hét következik FED-üléssel, gyorsjelentésekkel és esetleges bennfentes piaci megnyilvánulásokkal.

A július 13-i hétfői napon volt egy pillanat valamikor magyar idő szerint délután öt és fél hat között, amikor már nehezen hittem a szememnek. Már másfél-két órája tartott az amerikai kereskedés, amikor a Tesla 220 dolláros (14 százalék), az Amazon pedig 140 dolláros (4,5 százalék) árfolyamemelkedést mutatott. Már az előző napokban is jellemzően százdolláros ugrásokkal lépdelt fel a két ikonikus technológiai papír, ám négy napja szintet léptek a szárnyalásban. Ekkor a Nasdaq-100 már nemcsak a 10 ezer pontos álomhatár fölött járt, hanem átlépte a 11 ezer pontot is és 13 százalékkal haladta meg a koronavírus világjárvány kitörése előtti élete csúcsát. Később megjöttek az eladók és a Tesla, az Amazon, illetve a vezető tech-index is érdemi mínuszban zártak aznap. Hétfő óta eltelt három kereskedési nap. Az S&P 500 indexet új vírus-éra utáni csúcsra húzták, míg a technológiai részvények hónapok óta először nem tudnak azonnal felpattanni az esésből.

Sokan tekintenek a globális részvénypiacok elmúlt hetekben-hónapokban mutatott szárnyalására egyfajta hihetetlen eseményként. Ők gyakran teszik fel a kérdést, hogy meddig tarthat ez az emelkedés? A szárnyalás elsőszámú vezető tényezője a technológiai részvények hegymenete volt nemcsak pár hónapos, hanem egyéves, kétéves és ötéves időtávon is.

VÉLEMÉNYEM SZERINT EMIATT AZ EGYIK LEGFONTOSABB KÉRDÉS, AMIT FEL KELL TENNÜNK AZ, HOGY MEDDIG TARTHAT A (FŐLEG A MEGAKAPITALIZÁCIÓJÚ) NASDAQ RÉSZVÉNYEK FELÜLTELJESÍTÉSE,

ami pár napja odáig vezetett, hogy Jeff Bezos Amazon-vezér a magánvagyonából már csak 17 hagyományos amerikai tőzsdei vállalatot nem tudott volna megvenni.

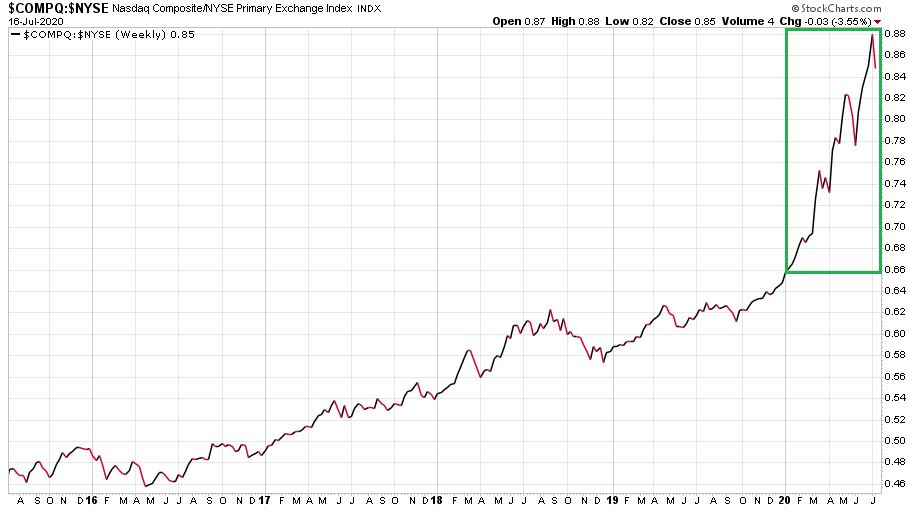

Az idei, illetve az ötéves időtávon megfigyelhető technológiai felülteljesítésről álljon itt két érdekes adat. Öt év alatt az S&P 500 index nagyjából kerek 50 százalékkal emelkedett. Ennek az emelkedésnek a 78 százalékát a technológiai szektor és az e-kereskedelemmel foglalkozó részvények adták. Ennek a következménye az, hogy öt év alatt a technológiai részvényekkel túlsúlyozott Nasdaq Composite index az alábbi módon verte agyon a hagyományos részvényeket tömörítő NYSE Composite indexet (Nasdaq Composite vs. NYSE Composite pontérték arány 2015. július 13. és 2020. július 16. között):

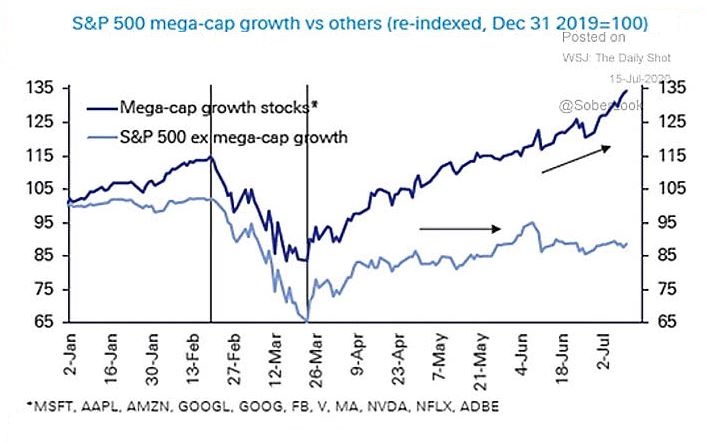

Ez 83 százalékos technológiai felülteljesítést jelent. Különösen figyelemreméltó az idei év zöld téglalappal jelölt begyorsuló felülteljesítése. A 2020-as évről pedig csak egy adat álljon itt. A július 14-i záróárakkal kalkulálva az S&P 500 index 1 százalékkal került lejjebb eddig idén. Ha az indexet kettéválasztjuk a tíz óriás-kapitalizációjú növekedési részvényre (Microsoft, Apple, Amazon, Google, Facebook, Visa, Mastercard, Nvidia, Netflix, Adobe), amely részindex eddig 35 százalékot emelkedett az idén, illetve a maradék 494 részvény részindexére, amely 12 százalékkal csökkent 2020-ban, akkor még inkább szakadéknyi a különbség. Erről a Deutsche Bank az alábbi ábrát közölte szerdán (forrás: Deutsche Bank Asset Allocation, Bloomberg, WSJ, Isabelnet):

Ha kivesszük az indextagok mindössze 2 százalékát, de a jelenlegi indexsúly 27 százalékát adó tíz behemótot, akkor a maradék 494 indextagra el is tűnik április közepe óta az emelkedés!

A következő ábrán a Tesla részvények árfolyama látható 2017. január 1-től 2020. július 16-ig heti gyertyákkal ábrázolva:

Az elektromos autógyártó tízéves tőzsdei élettörténetének árfolyammaximuma egészen tavaly december 17-ig a 390 dolláros árszint volt (zöld vonal). Innen jött két hullámban a drasztikus emelkedés közel 1.800 dollárig. A következő chart ötperces gyertyákkal mutatja a múlt pénteki (július 10.) és a most hétfői (július 13.) kereskedési napot:

Itt kevesebb, mint öt reguláris kereskedési óra alatt emelkedett 390 dollárt a Tesla árfolyama, azaz annyit, amennyi a tavalyi év végéig a maximumára volt. Két nyárral ezelőtt még 420 dolláros árfolyamon vezette volna ki a tőzsdéről a részvényeket Elon Musk egy botrányos Twitter üzenet tanulsága szerint…

A fentebb bemutatott grafikonok és életképek jól szemléltetik azt, hogy mi zajlik a technológiai részvényfronton az Egyesült Államokban idén. A következő két ábra pedig azt mutatja, hogy

A FOLYAMATOK IMMÁRON ELÉRTEK ODA, AMIT EDDIG ÉLETÜKBEN EGYSZER, NEVEZETESEN 2000 ELEJÉN A TECHNOLÓGIAI BUBORÉK KIDURRANÁSA ELŐTT MUTATTAK.

Először nézzük meg az első charton már bemutatott Nasdaq Composite/NYSE Composite pontérték arányt ezúttal 25 éves időtávon 1995 elejétől:

A széles technológiai index relatív értéke a széles hagyományos indexhez képest magasabbra került, mint az 1999-2000-es buborék csúcsán (zöld vonal). Persze látva a digitalizáció, az e-kereskedelem, az internetes platformok és a közösségi média elmúlt húsz évét, ezt az ábrát nem kell nagy csodaként értékelnünk.

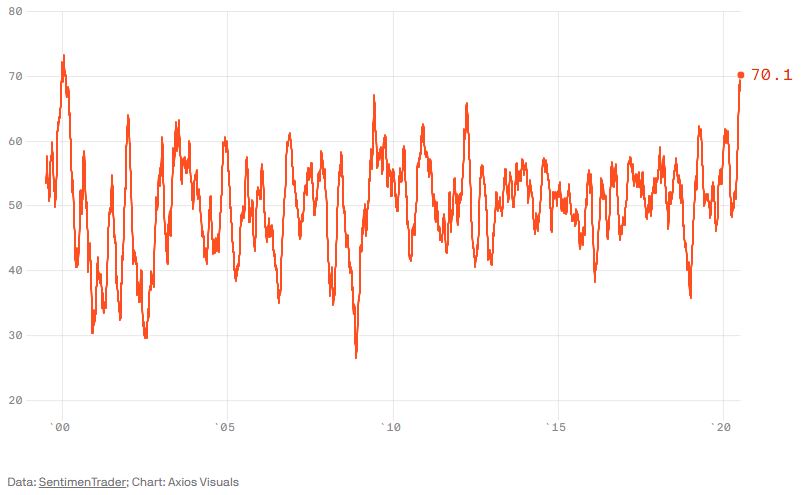

A következő viszont annál figyelmeztetőbb. Ez a Sentimentrader Nasdaq-100 optimizmus indexe, amelyet az opciós piac viselkedése, a jövőbeli volatilitási várakozások, a vonatkozó ETF-ek nettó eszközértékéhez mért árazások, illetve az árfolyamok viselkedése alapján állítanak össze hetente. A grafikonon a nulla jelenti a maximális pesszimizmust, míg a százas érték a lehetséges optimizmus maximuma. Ennek a Nasdaq-100 optimizmus indexnek a háromhavi mozgóátlaga így mutat 1999 óta (forrás: Sentimentrader, Axios, WSJ):

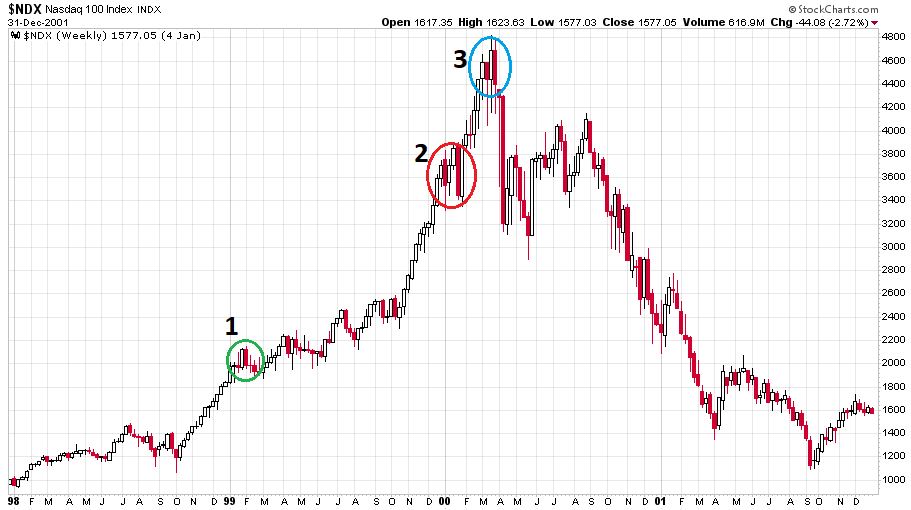

Ez a 2000-es év elejéhez hasonló optimizmus már komoly figyelmeztető jelzés. A mostani helyzet egyre több paraméterében hasonlít arra, ami a technológiai részvényekkel történt az 1998-as orosz válságot követő 17 hónapban. Akkor láthattunk ilyen minden más részvény eldobásával és az új világ reprezentánsainak a megvásárlásával járó piaci átrendeződést. A Nasdaq-100 index 1998. január 1. és 2002. január 1. között így mutatott heti gyertyákkal:

A nagy kérdés persze az, hogy most hol járunk a folyamatban:

- Esetleg ott, mint az 1-es számmal jelölt zöld karika esetében 1999 elején. Ha így van, akkor még csak az első döbbenetes menetelésen vagyunk túl és a lemaradók áradata majd csak innen jön igazán.

- Esetleg ott, mint a 2-es számmal jelölt piros karika esetében, amikor 2000 elején megingott a Nasdaq, majd utána még kínzó módon robbantott két hónap alatt újabb 25 százalékot felfelé.

- Illetve esetleg ott, mint a 3-as számmal jelölt kék karika esetében, amikor 2000 márciusában a végére ért az emelkedés.

A választ erre a kérdésre nem tudhatjuk, ám az biztos, hogy három szempontból is érdekes két hét elé nézhetünk most. Egyrészt lesz egy FED-ülés július 28-29-én. Másrészt az egész részvénypiaci rallyért felelős tíz behemót most fogja közzétenni a gyorsjelentését. Harmadrészt árgus szemekkel kell figyelnünk ezen társaságok – és természetesen a többi technológiai vállalat – bennfenteseit, hogy a jelentések után a kialakult soha nem látottan magas árfolyamok meghozzák-e az ingerenciájukat arra, hogy nagyobb mennyiségű részvényt adjanak el.

A Google alapítók, Mark Zuckerberg, Steve Ballmer és Jeff Bezos eddig masszívan ülték végig az emelkedést, ha esetleg őket látjuk majd eladóként, az egy komoly jelzés lesz a piac jövőbeli irányára vonatkozóan. Miként az is, ha a jelenlegi árakon egyáltalán nem jelennek meg a piacon.

VÉLEMÉNYEM SZERINT JELENLEG A VILÁG LEGFONTOSABB RÉSZVÉNYINDEXE A NASDAQ-100.

Jó esélyét látom annak, hogy a globális részvénypiaci emelkedés pontosan addig fog tartani, amíg a technológiai index felülteljesítése tart.

(Címlapkép: Shutterstock)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.