Így lett tőzsdei extrémsport a részvényshortolás

A vezető amerikai részvényindex 2018 január végén és 2020 május közepén ugyanott állt. A közbeeső időszakban ugyan volt három heves esés, ám az idő nagy részét ugyanúgy emelkedéssel töltötte az index, mint a megelőző bikapiacon. Tőzsdei extrémsport lett a részvényindex shortolás, illetve a részvényshortolás. Ahol a rossz időzítés életveszélyes lehet.

Uli Emanuele 2015 nyarán minden idők egyik legfélelmetesebb és technikailag legnehezebb madárember repülését hajtotta végre a svájci Alpokban, amikor átrepült egy alig két és fél méter széles sziklavájaton. A repülésről készült felvételnek már pusztán a megtekintése is hátborzongató:

Ez az extrémsportok extrémkategóriája. A madáremberlét szörnyű veszélyeivel együtt. Sajnálatos módon Uli Emanuele sincsen már közöttünk, 2016 nyarán egy ugrás közben életét vesztette. RIP.

Ha nem is életveszélyes módon, de anyagilag mindenképpen extrém kockázatos tevékenységgé vált a részvényindexek és az egyedi részvények shortolása az Egyesült Államokban az elmúlt években. Ha megvizsgáljuk az S&P 500 indexet, akkor a következő grafikont láthatjuk (elmúlt három év, heti gyertyák):

Az ábrán négy zöld téglalap jelöli azt a 12 hetet, amikor érdemben lehetett pénzt keresni az index shortolásával. A szürke vonal az S&P 500 index 2018 januári csúcsát jelzi. A 2.873 pontos 2018. január 26-i pénteki záróár szinte teljesen ugyanannyi, mint a három és fél héttel ezelőtti 2.864 pontos 2020. május 15-i pénteki záróár. A két időpont között eltelt két év és négy hónap alatt a vezető amerikai részvényindex nem ment sehová, egy óriási sávban mozgott lefelé és felfelé. A vizsgált időzónában a 120 kereskedési hétből mindössze 12 hétben, azaz az idő 10 százalékában lehetett érdemi pénzt keresni a részvényindex esésén. Három heves lefelé mozgás volt:

- 1-es számmal jelölve: A 2018 január végi és február eleji „volatilitási turbulencia”, ami 2 hétig (érdemben csak hat napig) tartott és 12 százalékos eséssel járt.

- 2/a és 2/b számmal lett jelölve a 2018-as negyedik negyedév turbulenciája, amikor összesen 13 hét alatt 20 százalékot zuhant az index. A teljes időszakból 6 hét volt utólag értékelve egyértelműen kedvezőnek a shortolásra.

- 3-as számmal lett jelölve az aktuális koronavírus turbulencia, melynek során 4 hét alatt 35 százalékot veszített el az értékéből az index. Azóta megállíthatatlanul emelkedik vissza.

Összesen 120 hét, nulla százalékos indexteljesítmény és mindössze 12 hét „shortolási ablak”. Ezzel a 12 hét shortolási ablakkal szemben áll a négy narancssárga nyíllal jelölt időszak, amikor az S&P 500 index szinte érdemi korrekció nélkül emelkedett úgy, hogy közben nem esett egy hónapos mélypontra sem. A négy narancssárga nyíllal jelölt „longolási periódus” összesített hossza 62 hét volt. A maradék 46 hetet jellemzően oldalazással és nehezen kereskedhető mozgással töltötte a piac.

Bár nem emelkedett semmit a vezető amerikai részvényindex, a nyugodt vételi időszakok hossza ötször akkora volt, mint a hatalmas turbulenciával járó eladási időszakok időtartama. Mindez úgy következhetett be, hogy a villámgyors esések dinamikája nagyjából az ötszöröse volt az emelkedő időszakok „sebességének”. A gyilkos „flash” medvepiacok korát éljük. Ez egyben azt is jelenti, hogy a nem megfelelő időben történő shortolás komplett életveszéllyé vált a tőzsdéken, hasonlóan a madáremberek mutatványaihoz.

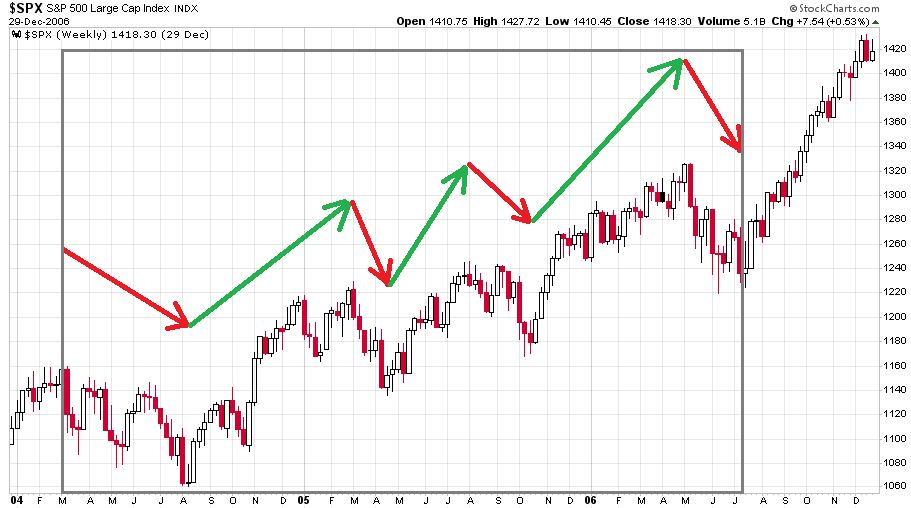

Nem mindig volt ez a piaci dinamika így. Ugorjunk vissza nagyjából 15 évet az időben és vessünk egy pillantást az S&P 500 index heti gyertyás grafikonjára a 2004 és 2006 közötti három évben:

A szürke téglalap egy a fentebb vizsgált 2018 januárja és 2020 májusa közöttihez hasonlóan 2 éves és 4 hónapos időszakot jelöl, 2004 márciusa és 2006 júliusa között. A vizsgált időszakban 1.160 pontról 1.230 pontig emelkedett az index, ami 6 százalékos növekményt jelent. Ez a megelőző 2003-as emelkedés és 2006 végi és 2007 eleji száguldás közötti felfelé oldalazó korrekciója volt az akkori bikapiacnak. Nagyon más időszak volt, mint az elmúlt két és fél év. Akkoriban hónapokig tartó lassú emelkedések váltakoztak hónapokig tartó lassú esésekkel. A mozgások léptéke töredéke volt a mostaninak.

Még egy jelenség figyelhető meg a grafikonon, ami a mai világban kihalóban van. A dupla és tripla tetők és aljak világa volt ez. A piac szépen lassan visszatesztelgette a korábbi szinteket majd mozgott tovább.

Jogosan merülhet fel a kérdés, hogy mi változtatta meg ilyen léptékben a részvénypiac dinamikáját másfél évtized alatt? A pontos választ nagyon nehéz megadni erre, ám az alábbi tényezők mindenképpen a mostani farkastörvények alapján kereskedett piaci karakterisztika kialakulása mögött állnak:

- Részvénypiaci szempontból pro-ciklikus intézkedések és szokások uralma: Trump adócsökkentése, folyamatos vállalati sajátrészvény vásárlások az emelkedésben, majd ezek felfüggesztése a bajban (például légitársaságok, bankok), FED „repózás” 2019 végén.

- Trendkövető algoritmusok részvénypiaci szerepének térhódítása, ezek időben elnyújtják az emelkedő szakaszokat, illetve gyorsítják és felerősítik az esést.

- Jegybanki nyomás a megtakarítókon, a fejlett világ kötvénypiaci hozamainak lenullázásával, illetve negatív tartományba taszításával, ami a részvénypiacra tereli a befektetőket.

- A piaci aktivitását úgynevezett „trigger pontokon” megnövelő szereplők egyre nagyobb aránya is a heves és gyors esésekkel tarkított lassú folyamatos emelkedés mintát erősíti meg.

A „trigger pontok” valamilyen töréspontot jelentenek. Egy olyan helyzetet, amikor valamely technikai indikátor vagy ezen indikátorok tömegének jelzése alapján megtörik az addigi trend. A trendtörésnél érkeznek ezek a szereplők és eladásaikkal, illetve vételeikkel felerősítik a trendtörés tényét, ami által nagyon hevesek a komoly fordulatok a piacon. Emiatt is alakult ki extrém gyorsan a három heves esés 2018-ban és 2020-ban. És emiatt fordult meg úgy az S&P 500 index az idei márciusi aljáról úgy, hogy a mélypontról három nap alatt emelkedett 20 százalékot.

A shortolás az a helyzet, amikor bekapcsol a részvénypiaci gravitáció. Mindig is egyfajta tőzsdei extrémsport volt, ám az elmúlt néhány év előtti időszakban még volt esélye az erre hajlandó piaci szereplőknek az elegáns landolásra a zuhanás után, valahogyan úgy, ahogyan az alábbi kisfilmen látható:

Stílusos, olaszos, elegáns.

Ezek a szavak tűntek el a részvénypiaci medvék szótárából.

(Címlapkép: Uli Emanuele ugrása a svájci Alpokban / Fotó: Raffael Waldner)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.