Ebbe tedd a pénzed, ha kaszálni akarsz és a bolygót is védenéd!

A klímaszorongás a befektetői társadalmat is elérte, 2019 egyértelmű fordulópontnak tekinthető a klímaválság körüli figyelem emelkedésében a tőkepiacokon is. A sok zöldnek mondott vagy zöldnek látszó befektetés között azonban valójában kevés olyan akad, amibe úgy tehetünk pénzt, hogy valóban kicsit nyugodtabbak lehetünk: nem olyan cégeken keresünk pénzt, amelyek növelik a környezetei kockázatokat. Négy kategóriára bontva mutatjuk be a zöld befektetéseket, és azt, hogyan érdemes felmérni, hogy valóban a kibocsátás-csökkentés mellett elkötelezett cégek állnak-e az új buzzword, az ESG-alapok mögött.

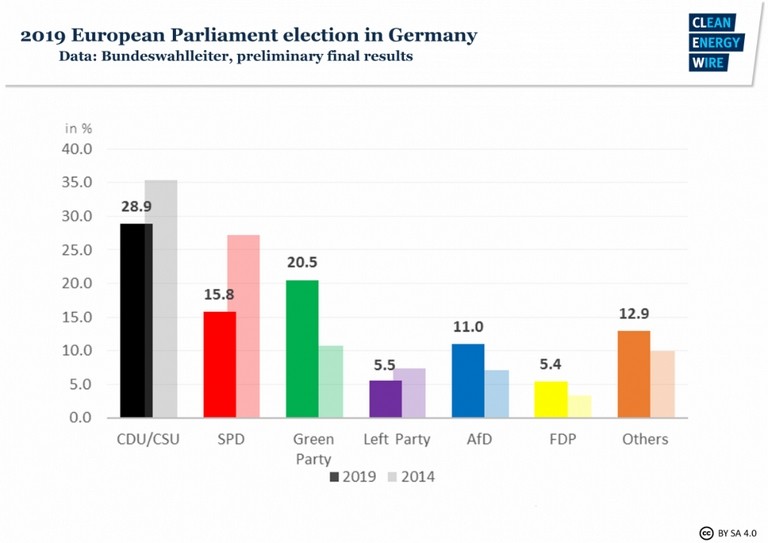

A TIME magazin 2019-ben a 17 éves Greta Thunberget választotta az év emberének. Az év során hatalmasat ment a klímavédelem, és már nem csupán egy szűk réteg kesergésekor vetődik fel, hanem a mainstream közbeszéd mindennapjaiba is belopózott a téma, és ma már akár választások kimeneteleit is befolyásolhatja, mint láttuk azt az európai parlamenti választás során Németországban.

A befektetési szakma gyorsan reagált az újonnan megjelenő társadalmi trendre. Leporolta a korábban már többször temetett zöld ETF-ket és alapokat, és ellátta az új mágikus buzzword-del: ESG (Environmental, Social and Governance). De a hirtelen összedobott ESG-termékek jelenleg közel se azt nyújtják az ügyfelek számára, mint amiben az ügyfél reménykedik.

Mi most itt a környezeti kritériumra fordítjuk figyelmünket, nem azért mert a másik két szempont kevésbé fontos, de ennél látjuk a legkomolyabb piaci torzulást jelenleg. A jelenlegi ESG termékeken belül négy kategóriát érdemes megkülönböztetni:

- „techzöld”

- „de a többiek barnábbak”

- „szuper zöld”

- „impact zöld”

A legtöbb ESG ETF egy új köntösbe csomagolt, szépen feldíszített, de a valóságban S&P500 technológiai cégekből összeeszkábált termék, aminek legnagyobb komponense a Facebook vagy a Google. Nézzük meg mi ezzel a probléma egy konkrétabb vállalaton keresztül.

Maciej Popowicz nyolc év alatt építette fel a ma 140 milliárd forintot érő Ten Square Games-t (TSG), ami egy olyan mobil applikációs játékra épül, amivel világszerte 65 millióan játszanak. A játék egyszerű. Egy virtuális halastónál horgászhat a felhasználó. Amennyiben hajlandó fizetni a cégnek, pár dollárt vehet egy nagyobb virtuális horgászbotot, amivel még nagyobb halakat foghat.

Elképesztő sikeres a cég! Két év alatt 400 százalékot emelkedett az árfolyama! Nyilván utólag mindenki örült volna, ha ESG termékének nagy része TSG papírokból áll, de tényleg ilyen ma az ESG szabályrendszernek megfelelő vállalat? Groteszk módon a legtöbb esetben igen. Próbálhatnánk felmenteni ezt a termékkategóriát, hogy végül is egy hal se pusztult el a játék során és a vállalat 200 IT szakemberének ökológiai lábnyoma se lehet hatalmas, mégis valahogy érezhető, hogy nem ez az a vállalat, amire joggal gondolhatna egy befektető, ha ESG termékbe fekteti vagyonát.

A “techzöld” után nézzük a második gyakorlatban elterjed kategóriát, melynek alapvetése az lehetne, hogy „de a többiek barnábbak”. Az ilyen ESG-termék tartalmaz klasszikusan nem zöld iparágakat, mint az olaj- és gázszektor, jellemzően azzal az indoklással, hogy az adott vállalatok a saját iparágukon belül a (leg)zöldebbek. Nem ritka, hogy régiós műanyaggyártó vállalatok napelemparkok építésével versenyeznek azért, hogy a versenytársaknál picivel zöldebbek legyenek. Bár nagyon fontos minden ehhez hasonló projekt, aligha egy műanyaggyártóba fektetne, aki valóban zöld, karbonsemleges cégekben tartaná a pénzét.

A harmadik kategória a radikálisabb irányzat, a „szuper zöldek”. Olyan vállalatok kerülnek ebbe a kategóriába, amelyek tevékenysége fenntartható fejlődésen alapul, mint például a megújuló energiával áramot termelő közműcégek (Verbund) vagy tisztán elektromos hajtású járművek kiépítésével foglalkozó vállalatok (Tesla).

Maradjuk a régiós áramtermelő Verbund példájánál. A vállalat szinte 100%-ban vízenergiával állít elő áramot, ezért neki a legalacsonyabb az áram előállítási költsége, vagyis nagyobb profitot tud realizálni, mint a versenytársak. Általánosságban is igaz, hogy a zöldebb víz- vagy szélenergia cégek rendszerint jelentős prémiumon forognak az iparági átlaghoz képest, a Verbund esetében ez egyenesen dupla akkora szorzószámot jelent.

A befektetőnek két kérdést kell mérlegelni: tényleg ekkora árazási különbséget ér a megújuló energia? Van-e annyi megújuló projekt a csőben, amire a vállalatok el tudják költeni az új ESG befektetőktől beömlő pénzt, úgy, hogy eközben a megtérülés ne romoljon?

Nincs tökéletes megoldás, de vannak jó kezdeményezések!

Roppant fontos, hogy kialakuljon az ESG szemléletet magának tudó befektetők kritikus tömege, és mindenképpen támogatandóak az ehhez kapcsolódó termékek, de a szuperzöldek mellett leginkább azok, amelyek tényleg javulást hoznak a környezetünkben. Éppen ezért véleményem szerint az úgynevezett IMPACT ESG termékek talán a legérdekesebbek. Ezeknek a termékeknek a célja olyan befektetések felkutatása, amelyek jelenleg környezetre károsan működnek, de középtávú stratégiájuk, hogy a vállalat működését jelentősen zöldebbé teszik, magyarul drasztikusan csökkentsék a karbonlábnyomukat.

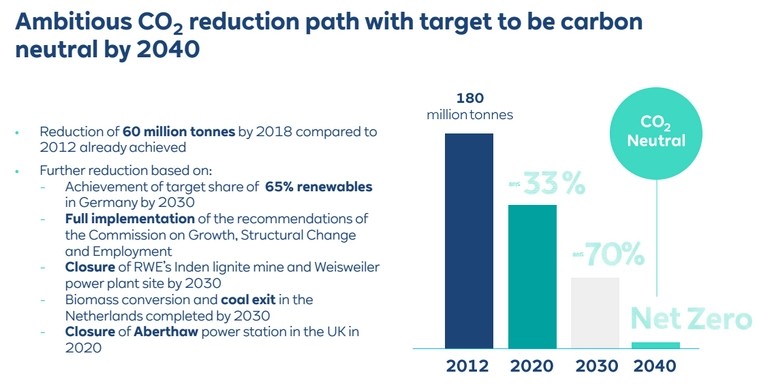

Jó példa lehet az átalakulásra az RWE német áramtermelő vállalat, amelyik pár éve céljának tűzte ki, hogy 2040-re CO2-semleges lesz, ami rendkívül nagy teljesítmény egy kimondottan szenes és nukleáris erőművekre specializálódott vállalattól. (Kétségtelen tény, hogy a nukleáris energia persze rengeteg egyéb kérdést vet fel, és sokan nem sorolnák a zöld befektetések körébe. Ebbe a vitába most nem belemenve annyit fontos leszögezni, hogy az atomerőművek termelése már karbonemisszió nélkül biztosít áramot.) A cég vezetése komoly portfólió-átalakításokat eszközölt és már 2020-ra 33 százalékkal csökkentette a CO2 kibocsátását.

Az átalakulás előtt a vállalat 2.6x cégérték/eredmény (EV/EBITDA) szorzón volt, amely pár év alatt háromszorosára emelkedett, ezzel is közelítve a megújuló termelők értékeltségi mutatóit. Ezzel párhuzamosan a részvény árfolyama is 250 százalékot emelkedett pár év alatt.

Ugyanakkor ennek az iránynak is van egy furcsa sajátossága, mégpedig az, hogy a befektetés kezdetekor az ügyfelek pont a környezetet szennyező vállalatokba fektetnek nem pedig zöldbe, és amennyiben nem sikerül a vállalat átstrukturálása, pont olyan céget finanszíroznak, amit legutolsó sorban szerettek volna támogatni.

Ennek ellenére a négy felsorolt kategória közül számomra a negyedik a legszimpatikusabb, részben azért mert ennek van talán a legnagyobb pozitív hatása környezetünkre, de részben azért is, mert az átárazódó részvényeken keresett hozam valamicskét enyhítheti a befektetők klímaszorongását.

(A cikk először a Pénzcentrum.hu-n jelent meg 2020.02.05-én. / Címlapkép: Milrose Consultants)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.