Extrém magas a bizonytalanság, tőzsdei vészhelyzet is lehet a Fed esti döntéséből

Eddig az idén nyáron is beszűkült indexmozgásokat láthattunk az amerikai részvénypiacon. Mindezek mellett a globális gazdaságpolitikai bizonytalanságot mérő index az élete csúcsa közelében áll. Veszélyes elegy ez a részvényárfolyamokra nézve, amint azt egy 2015-ös és 2017-es példa mutatja. A FED ma esti kamatdöntése az idei nyár legfontosabb részvénypiaci erőfelmérője lehet.

A ma esti Fed-kamatdöntés egy igazi részvénypiaci erőfelmérő lesz. Az ilyen erőfelmérők alkalmával az előző hetekhez képest sokszoros mennyiségű részvénypiaci kereslet vagy kínálat generálódhat a döntés függvényében. Amennyiben ez a kereslet vagy kínálat nem találkozik megfelelő mennyiségű ellenoldallal, akkor alakulhat ki a piacon a tökéletes vihar. A piaci szereplők ugyanis gyakran várják meg az ilyen lényeges eseményeket és csak azoknak a függvényében hozzák meg befektetési döntéseiket. A mai FED döntéssel és sajtótájékoztatóval kapcsolatban leginkább azt a kérdést feszegetik az elemzők, hogy egyszeri vágást vagy pedig egy kamatcsökkentési sorozat kezdetét kommunikálja-e a Fed. Az első szcenárió valószínűleg csalódáshoz, míg a második lehetőség némi örömhöz vezethet. A nagy kérdés persze az, hogy mekkora pénzek mozdulnak majd meg az adott döntésre. Az elmúlt hónapok ugyanis nagyon csendesek voltak.

Eddig a szokásosnál is unalmasabb volt a nyár

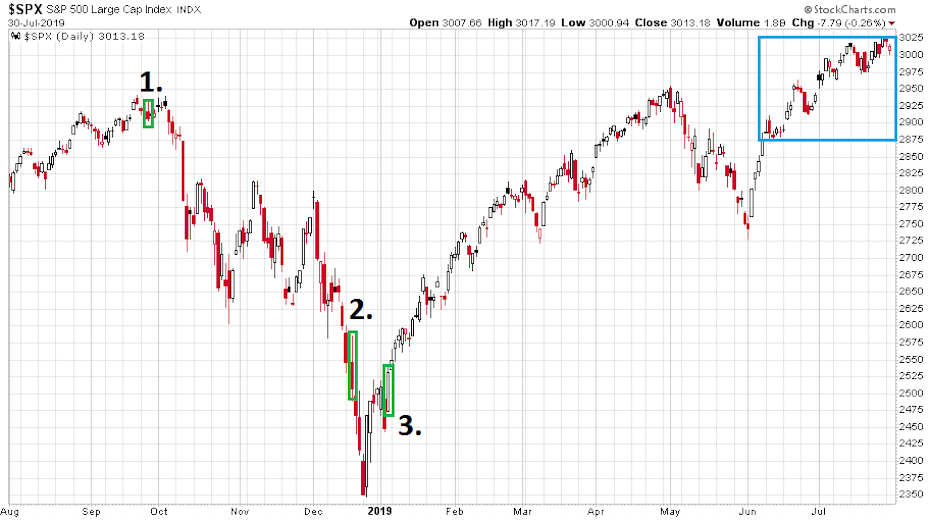

Amennyiben valaki csak felületesen szemléli az amerikai részvénypiaci indexeket, hihetetlenül nyugodt, még a szokott nyárinál is alacsonyabb likviditású kereskedést láthat. Az alábbi ábrán az S&P 500 index elmúlt egy éve látható napi gyertyákkal 2018. augusztus 1-től:

A nyugalom egyik klasszikus fokmérőjeként az elmúlt 36 napban (kék téglalap) nem volt 1%-ot meghaladó mértékű indexmozgás ebben a legszélesebb amerikai indexben. A három számozott zöld téglalapot nézve 2018 szeptemberéből, decemberéből és 2019 januárjából viszont egy potenciális vihar előszele bukkanhat fel a szemünk előtt. A jelzett markáns indexmozgásokat katalizáló időpontokban a következő lépéseket tette a Federal Reserve:

- 1. esemény – 2018. szeptember 25-26. FOMC meeting: Kikerült a monetáris döntéshozók közleményéből az „accomodative” szócska tíz év után először. Ez azt jelentette, hogy a 2008 őszi első válsághullám után már „szabadon” kívánja alakítani kamatpolitikáját a szervezet és nem a válság utáni kilábalás segítése az elsődleges szempont. Ezt további szigorként értelmezték a piaci szereplők. Reakció: októberben 11,4%-os S&P 500 indexesés. Az index 336 pontot esett ebben a hónapban, miközben az előző hónapot egy szűk 77 pontos sávban töltötte el.

- 2. esemény – 2018. december 18-19. FOMC meeting: A Fed itt nem enyhült meg Donald Trump és a befektetők óriási nyomása ellenére sem. Reakció: a már lefelé kitörő S&P 500 négy nap alatt kimagasló forgalommal 7,7%-ot esett. Fekete karácsony.

- 3. esemény – 2019. január 4. Atlantai panelbeszélgetés Jerome Powell Fed elnökkel: minden előzetes várakozással szemben és eléggé váratlanul – valószínűleg látva a tőkepiaci turbulenciákat – a Fed elnöke szokatlanul enyhe hangnemben beszélt a jövőbeli kamatpolitikáról. Ebből a piac azt olvasta ki, hogy vége a kamatemelési ciklusnak. Reakció: érdemi korrekció nélküli 11 napos, 6,6%-os emelkedés.

Mióta a 2008-2009-es válságot követően a világ vezető jegybankjai az akkor felhalmozódott hitel-szemétkupac mellett a nevükre vették a globális tőkepiacot is, kiemelkedő jelentősége van minden jegybanki kommunikációnak és döntésnek. A BOJ, ECB és Fed gazdái lettek országaik kötvénypiacainak és az általuk szabályozott pénzmennyiségen keresztül a részvénypiacoknak is. Elérkezett a gazdaságtörténelemnek a mostani érája, amikor

MINDEN MÁSNÁL FONTOSABB FAKTOR LETT A JEGYBANKI PÉNZPUMPA MŰKÖDTETÉSÉNEK AZ ALAKULÁSA A KÖTVÉNY- ÉS RÉSZVÉNYPIACOK SZÁMÁRA.

Ma este amikor a Fed meghozza kamatdöntését és közleményében ad egy kis jövőbeli előretekintést, ennek megfelelően minden szónak, pontnak és vesszőnek komoly jelentőséget tulajdonítanak majd a befektetők. Előállt egy nagyon érdekes helyzet ugyanis.

Extrém bizonytalanság

Létezik egy a Stanford University és a University of Chicago által is jegyzett havi globális gazdaságpolitikai bizonytalansági index, melyet 1997 januárjától számolnak. Ez a bizonytalansági index az elmúlt 22-23 évben így alakult:

Ahogyan az az ábrán jól látható, ez a globális gazdaságpolitikai bizonytalanság élete csúcsához emelkedett idén júniusban (a történelmi, 2018 decemberében mért 342 ponttól mindössze két pontra maradt el júniusban, miközben az azóta eltelt fél éven belül is több mint százpontos mozgás volt, az index történetének első éveiben pedig száz pont alatti értékek voltak jellemzőek). A részvénypiaci mozgásokat tekintve teszi mindezt teljes békeidőben.

JÓVAL MAGASABB A GAZDASÁGPOLITIKÁVAL KAPCSOLATOS BIZONYTALANSÁG, MINT A 2000-ES TECHNOLÓGIAI BUBORÉK KIPUKKANÁSAKOR VAGY A 2008-2009-ES VÁLSÁG IDEJÉN VOLT.

A mostani kiszámíthatatlanság vetekszik a tavaly decemberivel, amikor a masszív részvénypiaci turbulencia a 200 hetes mozgóátlagig kergette le az S&P 500 indexet.

Meglepően nyugodt volt eddig a tőzsde

A masszív, de egyelőre lappangó gazdaságpolitikai bizonytalanság mellett a részvénypiac tengere tükörsima képet mutat. Az opciós kereskedők által a volatilitásban beárazott indexmozgási várakozások egyre alacsonyabbak, ahogy azt a VIX index (eredeti formula) alakulása mutatja az elmúlt egy évben napi gyertyákkal:

A befektetők ez alapján csendes és nyugalmas részvénypiacot várnak a következő hónapokra (minél alacsonyabb ez a mutató, annál inkább). A volatilitási index, ahogy a zöld nyíl is mutatja, lefelezett az idén eddig eltelt hét hónapban.

Ezzel szemben az egyedi részvényekben a mostani jelentési időszakban jellemzően alulárazták az opciós kereskedők a várható részvényárfolyam mozgásokat.

A FELSZÍN ALATT, A RÉSZVÉNYINDEXEK NYUGALMA MÖGÖTT HEVES EGYEDI RÉSZVÉNYCSAPKODÁSOK LÁTHATÓK MÁR HETEK ÓTA.

Erre eklatáns példa a múlt csütörtöki Google gyorsjelentés, amely után a részvény 9,6%-ot emelkedett. Ezáltal a piaci kapitalizáció egyetlen nap alatt 79 milliárd dollárral nőtt meg.

Látva a mostani csúcson lévő gazdaságpolitikával kapcsolatos bizonytalanság és részvénypiaci nyugalom kombinációt, nem kell meglepődnünk azon, ha a ma esti Fed ülés a kiváltója lesz valamilyen tökéletes részvénypiaci viharnak. Visszamenve a nem túl távoli múltba 2015 nyarán és 2017 nyarán is láthattunk ilyen eseményeket.

Amikor a Fed-kamatdöntés hatott: példák a múltból

A FED a 2015. július 28-29-i üléséről való részletes tájékoztatást (FED minutes) 2015. augusztus 19-én a kereskedési nap végén tette közzé. Ezt zöld téglalappal jelöltem az S&P 500 indexet leképező SPY ETF 2015-ös, augusztus 24-ig tartó napi gyertyás ábráján:

Az akkor már hat hónapja extrém szűk sávban lévő piacon (halvány kék téglalap) ez egyfajta triggerként működött. Egy kis jelentőségű piaci erőfelmérőből aztán három nap alatt ritkán látható összeomlás jött. A szerdai Fed-minutes elindított egy mozgást, amit egy csütörtöki esés követett. Ezzel kiesett az index a hathónapos sávból, ami a pénteki (opciókifutási) napra még hevesebb zuhanást hozott. Hétfőn teljes összeomlással nyitott a piac és elképesztő forgalmú (piros ellipszis) őrület jött. Három nap alatt 12-13%-os indexesés következett be.

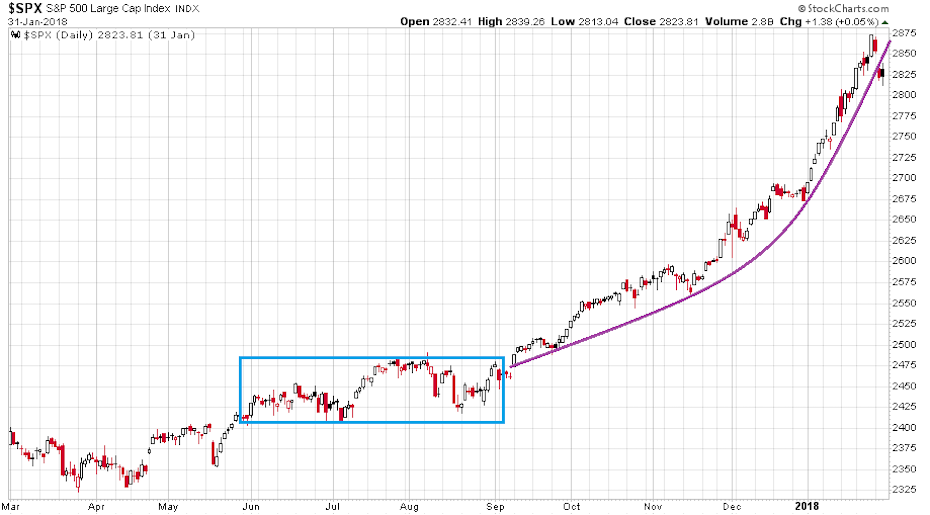

Ezzel szöges ellentétben mozdult ki a nyári pangásból 2017 szeptember elején az S&P 500. Az egész nyarat egy 3%-os sávban eltöltő index (kék téglalap) az alábbi képet mutatta 2017 márciusa és 2018 januárja között (napi gyertyák):

A szeptemberi kitörést és parabolikus emelkedést (lila parabola) itt nem jegybanki, hanem adópolitikai változás katalizálta. Ebből a kitörésből öt hónap alatt 16%-os emelkedés lett.

Ha óceánként szimbolizáljuk az amerikai részvénypiacot, akkor az a vízfelület hetek óta tükörsima. Látva a 2015-ös és a 2017-es példát, simán jöhet itt az egyik pillanatról a másikra egy cunami ami esés esetén villámgyorsan, emelkedés esetén lassan kínozva elsöpri a rosszul pozícionált befektetőket.

Ismerve a részvénypiacot persze az is benne van a pakliban, hogy leszámítva egy-két nagyforgalmú órát, nem történik semmi érdemleges. Lehet, hogy a FED patikamérlegen milligrammra kiméri a pozitív és negatív kommunikációs pontokat. Ám véleményem szerint a jelenlegi csúcson lévő gazdaságpolitikai bizonytalanság és a beszűkült piaci indexmozgás kombináció egy komoly részvénypiaci veszélyhelyzet (felfelé is, lefelé is).

Kérjük a biztonsági öveket becsatolni!

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.