Visszanyerheti régi fényét az arany

A Fed kamatemelése lassította, de nem állította meg az arany árfolyamának emelkedését, 2019-ben pedig az inflációs várakozások csökkenésével a kamatvárakozások kisebb korlátot jelentenek. A bitcoin és a kriptovaluták biztosan nem tudták átvenni a biztonsági befektetés szerepét, a dollár lehetséges gyengülése egyenesen támogathatja az aranyár emelkedését. 2019 elején a biztonságos eszközök iránti kereslet emelkedik, miközben a részvénypiacon talán már a medve kopogtat: összeszedtük, mi szól az arany mellett és ellen.

Igencsak nehézre sikeredett 2018 a globális részvénypiacokon. Az éveken át megszokott és sikerrel alkalmazott „buy and hold” stratégia tavaly már veszteséget termelt a befektetőknek. Ugyan általános medvepiacról még nem beszélhetünk, de a közel egy évtizede tartó bikapiac látványosan a végét járja. Pedig az eltelt évek alatt teljesen hozzászoktunk ahhoz, hogy “a jó irány a long irány” (általánosságban), és ha van egy kis esés, akkor nem kell megijedni, venni kell tovább.

EZ A MENTALITÁS HAMIS BIZTONSÁGÉRZETET EREDMÉNYEZETT, ÉS ELALTATTA A FELMERÜLŐ KÉTELYEKET AZ ESZKÖZÖK FESZÍTETT ÁRAZÁSÁVAL ÉS ÚGY ÁLTALÁBAN A PIAC EGÉSZÉVEL KAPCSOLATBAN.

Félelem nélkül pedig az ember nem gondol a veszélyre, veszélyérzet nélkül pedig nem tesz óvintézkedéseket. Ez a számokban is megmutatkozott: 2008 eleje óta nem volt ilyen alacsony a fizikai kereslet az arany iránt mint 2018-ban. Kísérteties, és talán nem is véletlen az egybeesés.

Az ember persze hajlamos lehet a dolgot annyival elintézni, hogy a bullpiacon senki sem vesz aranyat. Ilyenkor részvényeket kell venni. És ez bár igaznak hathat, mégis sántít egy kicsit az állítás. Az elmúlt tíz évben ugyanis nemcsak a részvénypiacokon volt emelkedő trend, hanem az arany piacán is. Míg 2007 végén 833,70 dollár volt az arany (spot) unciánkénti árfolyama, addig most 1.280 dollár környékén folyik a kereskedés, ami nagyjából 50 százalékos emelkedésnek felel meg. Kereslet tehát volt a termék iránt, igaz a keresletnövekedés dinamikájában egyértelműen érezhető volt a lassulás, különösen 2017-től kezdve.

Nem, a bitcoin nem lett új arany

2018-ban azonban már más volt a helyzet és ez a 2017-es évnek is volt köszönhető. Egyrészt a rekord alacsony volatilitás mellett, gyakorlatilag érdemi korrekció nélkül folyamatosan új csúcsra törő részvénypiacok nagyban csökkentették az arany vonzerejét. Másrészt a Bitcoin-mánia 2017 végén érte el a csúcspontját. Ki akarna aranyba fektetni, ha részvényeken és kriptovalutákon 20-30-40 százalékot vagy még többet is lehet keresni? Hatalmas volt a befektetők hozaméhsége, és valljuk be, a könnyű pénz láttán nem az aranyat kellett venni. Az sem segített, hogy

A „KRIPTOVALUTA-SZAKÉRTŐK” ÚTON-ÚTFÉLEN AZT HANGOZTATTÁK, HOGY A BITCOIN ÉS TÁRSAI AZ „ÚJ ARANY”, ÉS ÉRTÉKMEGŐRZÉSI CÉLLAL A NEMESFÉM HELYETT EZEKBE KELL FEKTETNI. EZ PERSZE NEM VOLT IGAZ.

Nemcsak azért, mert a lufi kipukkadásával ezek az eszközök elveszítették értékük durván 80 százalékát, hanem a szélsőséges árfolyammozgások is azt mutatták, hogy nem alkalmasak a célra. Hiányzott a stabilitás, anélkül meg nincs értékmegőrzés. Pusztán árfolyamspekuláció.

A kínálat stabil

A felsoroltakon túl volt még egy nagyon fontos tényező, mely negatívan befolyásolta a keresletet: a feltörekvő piacok hanyatlása. Az EM-részvénypiacok idén az erős dollár és a növekedési félelmek miatt átlagosan 20-25 százalékkal kerültek lejjebb, csökkentve ezáltal a befektetők vagyonát. Emellett a helyi devizák is jelentősen gyengültek a dollárral szemben, megdrágítva ezzel az arany vásárlását. Különösen igaz ez Kína és India esetében, a világ két legnagyobb aranyvásárló országánál. Míg az indiai tőzsde és rúpia nagyjából 10 százalékkal került lejjebb az idei csúcsához képest, addig a Shanghai-i index közel 30 százalékot zuhant a jüan 10 százalékos leértékelődése mellett.

A globális aranykereslet alakulása negyedéves bontásban (tonna)

| 2017 Q1 | 2018 Q1 | Változás (%) | 2017 Q2 | 2018 Q2 | Változás (%) | 2017 Q3 | 2018 Q3 | Változás (%) | |

| Ékszer | 491.6 | 487.7 | -0.79% | 519.4 | 510.3 | -1.75% | 505.8 | 535.7 | 5.91% |

| Befektetési célú (fizikai) | 394.2 | 287.3 | -27.12% | 310.3 | 281.4 | -9.31% | 246.2 | 194.9 | -20.84% |

| Központi Bankok | 82.2 | 116.5 | 41.73% | 96.4 | 89.4 | -7.26% | 121.8 | 148.4 | 21.84% |

| Technológia | 78.9 | 82.1 | 4.06% | 81.5 | 83.3 | 2.21% | 84.3 | 85.3 | 1.19% |

| Összesen | 1,046.9 | 973.6 | -7.00% | 1,007.6 | 964.4 | -4.29% | 958.1 | 964.3 | 0.65% |

Forrás: Bloomberg, WGC

Mindezek eredőjeként jelentősen csökkent a befektetői kereslet az elmúlt negyedévek során, leszámítva a központi bankokat és az ipari-technológiai felhasználást. Különösen szembetűnő a jegybankok egyre növekvő aranyéhsége, ami az MNB-nél is megfigyelhető volt 2018-ban.

A globális aranykínálat alakulása negyedéves bontásban (tonna)

| 2017 Q1 | 2018 Q1 | Változás (%) | 2017 Q2 | 2018 Q2 | Változás (%) | 2017 Q3 | 2018 Q3 | Változás (%) | |

| Kitermelés | 759.8 | 770.0 | 1.34% | 811.4 | 835.5 | 2.97% | 859.1 | 875.3 | 1.89% |

| Nettó kitermelői hedge | -15.5 | 5.8 | – | -8.2 | -10.0 | – | 8.3 | -20.0 | – |

| Újrahasznosítás | 287.3 | 287.7 | 0.14% | 282.9 | 294.7 | 4.17% | 318.3 | 306.3 | -3.77% |

| Összesen | 1,031.6 | 1,063.5 | 3.09% | 1,086.1 | 1,120.2 | 3.14% | 1,185.7 | 1,161.6 | -2.03% |

Forrás: Bloomberg, WGC

Ami a kínálati oldalt illeti azzal nincs gond, a kitermelés stabil növekedést mutat. Ez azonban nem meglepő, hiszen a bányatársaságok break-even szintje átlagosan 900-1.000 dollár között mozog unciánként. Persze vannak olyan szereplők, akiknek ennél magasabb, de azt kijelenthetjük, hogy az iparág nyereségesen működik. És amíg ez így marad, a kitermelést is várhatóan növelni fogják. Nem is beszélve az újrahasznosításról, mely ilyen árszintek mellett ugyancsak megéri.

A kamatemelés sem ártott igazán, most az inflációs várakozások már mérséklődnek

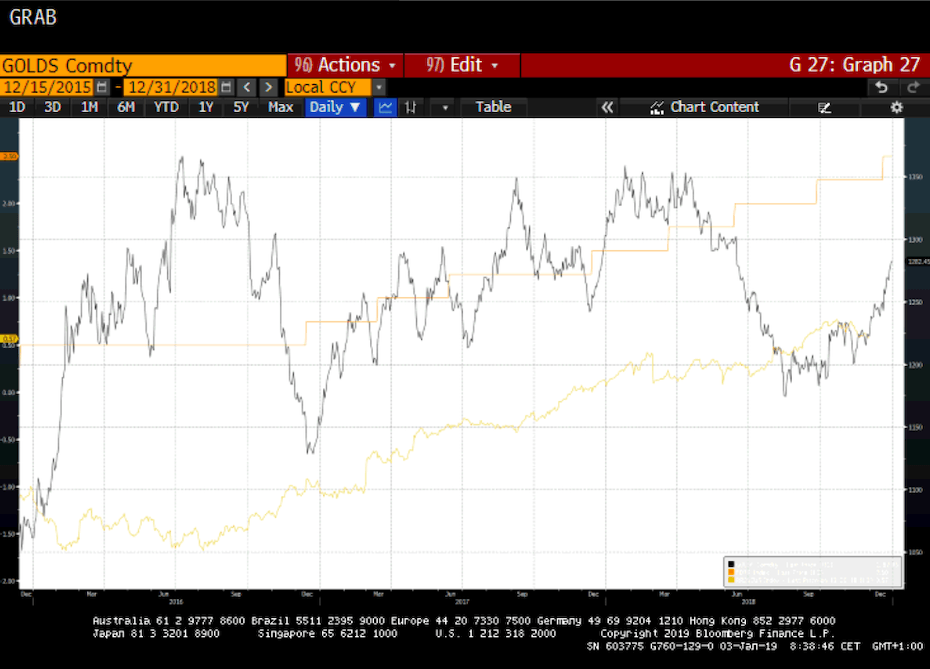

Sokszor lehet hallani, hogy a kamatemelés rossz az aranynak. Azonban mint az alábbi ábra is jól mutatja, nem teljesen igaz ez a leegyszerűsítő vélekedés. Sokkal inkább az látszik, hogy nem feltétlenül jelent rosszat.

Az arany spot-árfolyamának alakulása a FED kamatpolitikája és reálkamatok tükrében

Forrás: Bloomberg

A válság kirobbanása óta a FED először 2015. december 16-án, majd azóta több lépésben emelt kamatot. Az elmúlt három évben a kezdeti 0-0,25 százalékos kamatsáv 2,25-2,50 százalékra növekedett. Az arany spot-árfolyama ezalatt az 1.070 dollár körüli szintekről 1.250 dollár környékére emelkedett. Vagyis a nominális kamatok emelkedésével párhuzamosan az arany (spot) árfolyama is emelkedett, méghozzá több mint 16 százalékot! Más a helyzet, ha a reálkamatokkal való kapcsolatot vizsgáljuk. Mint az ábra is jól szemlélteti, negatív reálkamatok esetén az arany vonzó alternatíva lehet és ez az árfolyamon is meglátszott. 2018-ban azonban olyan történt a FED kamatpolitikája következtében, amire hosszú évek óta nem volt példa: pozitív reálkamat keletkezett. És erre már viszonylag hamar reagált a nemesfém ára. A kezdeti sávozást követően a reálkamatok további növekedésére esés volt a válasz és benézett 1.200 dollár alá. Ez persze nem jelenti azt, hogy ha van egy kis pozitív reálkamat, akkor vége az aranynak. De azt igen, hogy minél nagyobb a reálkamat, annál nagyobb a nyomás az arany piacán.

Ez a nyomás viszont most enyhülni látszik részben az olajpiaci történéseknek köszönhetően. Mint azt tudjuk, összeesett az olaj ára és magától értetődően magával rántotta az üzemanyagárakat is. A benzin ára az Egyesült Államokban államonként eltérően, de jelentős mértékben, átlagosan 30-35%-ot esett. Ez pedig az inflációs várakozások mérséklődéséhez vezetett, ami pedig a kamatemelési várakozásokat hűtötte. És így is lett, a decemberi kamatdöntő ülést követően a FED három kamatemelés helyett már csak kettővel számol jövőre. A piac azonban még ennyivel sem, és ez a reálkamatok alakulásában is tükröződik. Ez pedig kedvez az aranynak. Nemcsak kamat, hanem devizafronton is.

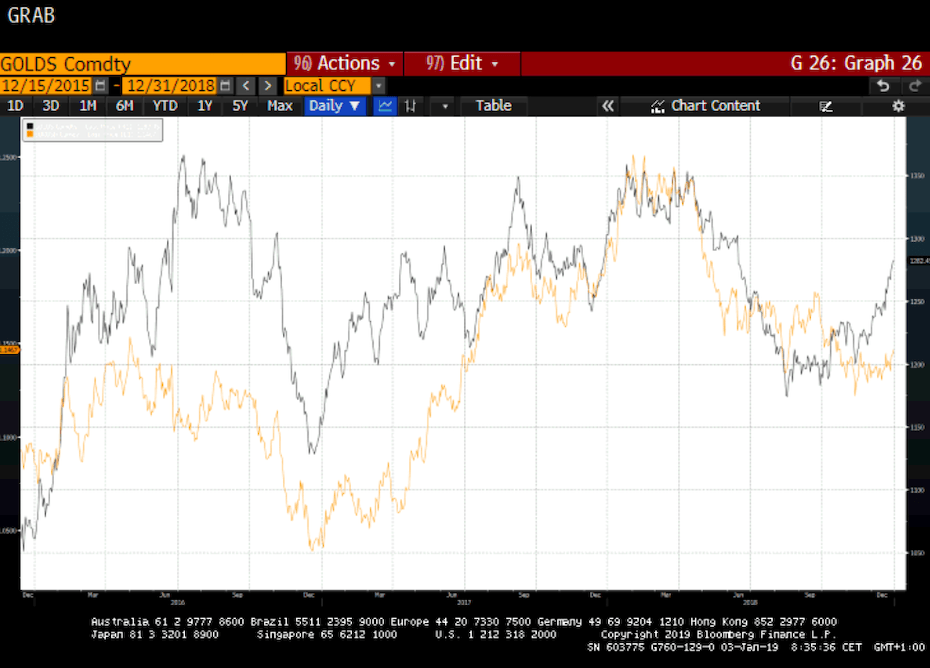

A gyengülni esélyes dollár is az aranyat erősítheti

A korábban vártnál kevésbé meredek FED kamatpálya a dollárra negatív hatással lehet, mely eredményeként az EUR/USD árfolyama korrekcióba kezdhet. Lenne mit visszakorrigálni, hiszen a tavalyi év egyik nagy tradeje a szigorúbb FED = USD long volt. A mérséklődő kamatvárakozások pedig könnyen a spekulatív USD long pozíciók leépítését eredményezhetik. Lenne miből, a CFTC adatai szerint közel két éve nem volt ennyire dollár-bull a piac. A gyengülő dollár pedig támogatólag hathat az arany árfolyamára. Persze ez nem azt jelenti, hogy a jövőben gyenge dollárra kell számítani. Pusztán csak azt, hogy ha a folyamat beindul, akkor a jelenleginél gyengébb lehet. Az pedig nem ugyanaz.

Az arany és az EUR/USD árfolyammozgása

Forrás: Bloomberg

Jöttek, jönnek az ünnepek

Mivel végső soron az arany is nyersanyag, így nem kerülhetjük meg a szezonalitás kérdését. Mert bizony az aranypiacon is van szezonalitás, csak itt tradíciókhoz, ünnepekhez kapcsolódik. A fizikai kereslet nagy része, legyen az ékszer vagy egyéb aranytárgy, az októbertől februárig terjedő időszakra koncentrálódik. Kezdődik Indiában a Divalival, a jólét ünnepével és tart a Hanukán, Karácsonyon és kínai újéven át egészen a Valentin-napig. Ezen néhány hónapon belül is az utolsó három hónap a legkoncentráltabb, mely főként annak tudható be, hogy a kínai újévet nemcsak Kínában, hanem Délkelet-Ázsiában is ünneplik.

Ahogy azonban az a fenti ábrán is látszik, a szezonális hatás nem mindig eredményez magasabb arany árfolyamot, vannak gyengébb időszakok is. Az azonban kijelenthető, hogy az elmúlt 10 évben az arany árfolyama átlagosan több mint 12 százalékot emelkedett a vizsgált időszakban, így megérheti ilyenkor arany kitettséget felvállalni.

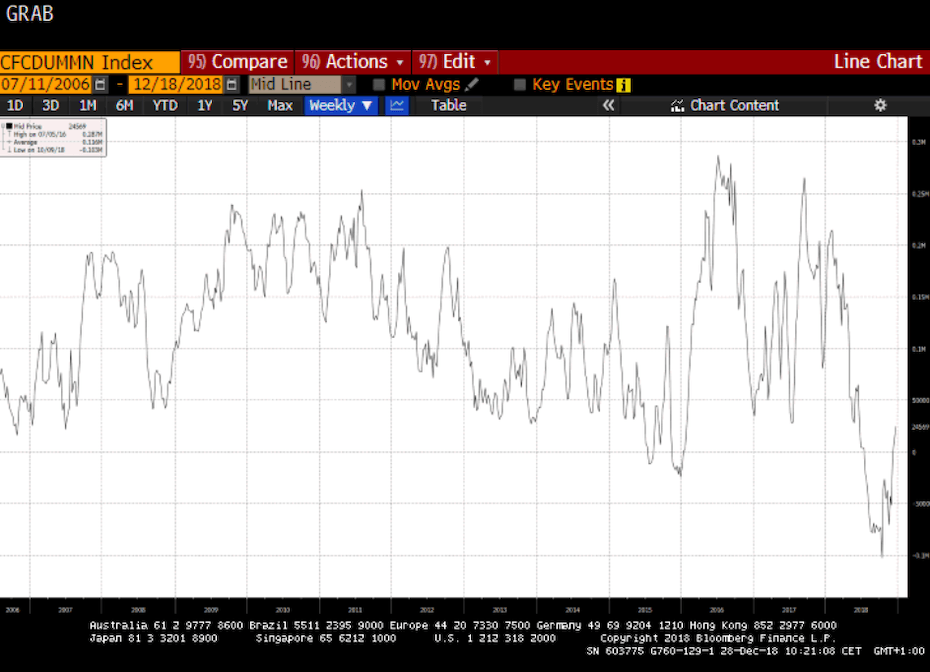

Túl a szezonalitáson – történelmi távlatok

Ugyan 2018 Q4-es keresleti-kínálati adatok még nem állnak a rendelkezésünkre, az azonban látszik, hogy a szezonális hatáson túl a piaci történések is hatással lehettek az arany piacára. Az utolsó negyedévben tapasztalt heves piaci esések eredményeként leállt a kiáramlás a tőzsdei fizikai arany termékeknél. A Bloomberg adatai szerint megtört az április óta tartó kiáramlási trend és az októberi mélyponthoz képest már mérsékelt beáramlás volt tapasztalható. Ezt a CFTC, az amerikai árutőzsde felügyelet adatai is megerősítik.

CFTC CMX arany pozícionáltság (net total)

Forrás: Bloomberg

Annak ellenére, hogy az októberi abszolút mélyponthoz képest növekedett a piaci szereplők arany pozícionáltsága, historikusan még mindig igen alacsony szinten van. És mint a historikus adatokon is látszik, nem szokott ez az állapot sokáig fennmaradni. Ha a részvénypiacok nem tudnak talpra állni és a kis pihenő után újra lejtmenetbe kapcsolnak, úgy valószínűsíthetően növekedni fog a kereslet (safe haven demand) a „biztonságos eszközök”, így az arany iránt is. Ez kiegészülve a szezonális kereslettel magasabb arany árfolyamot eredményezhet.

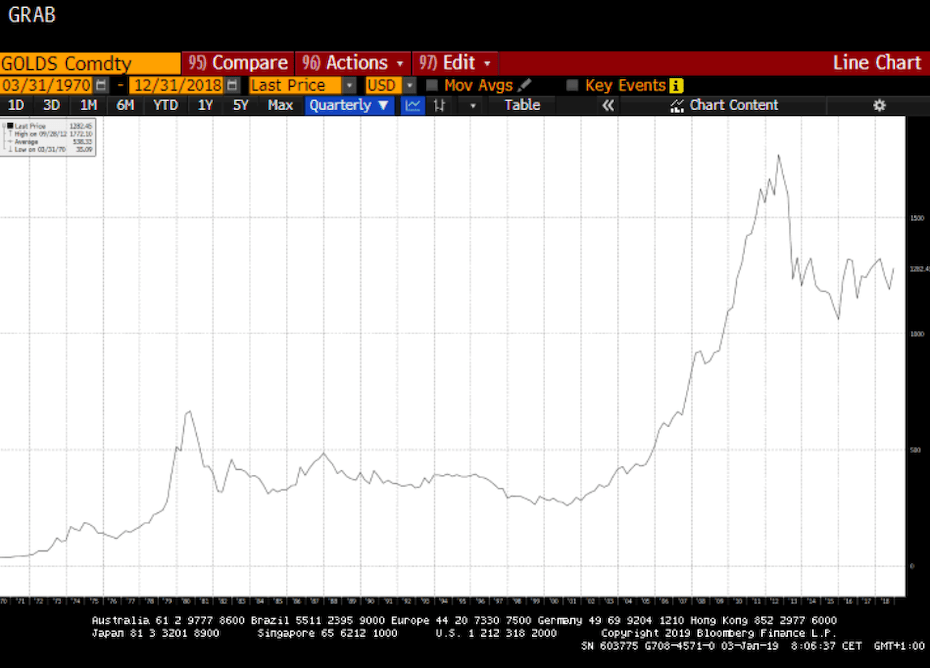

Az arany (spot) historikus árfolyamgrafikonja (1970-2018)

Forrás: Bloomberg

Nem állítom, hogy az embernek mindent el kell adni és aranyba kell fekteti. Azt viszont igen, hogy eljött az idő, amikor komolyan érdemes megfontolni az aranyat, mint befektetési alternatívát – és nem rövid távú spekulatív pozícióra, hanem tudatos, hosszú távú befektetésre gondolok. Rövid távon ingadozhat az arany árfolyama, de hosszabb távon trendszerűen emelkedik. Ezt az arany historikus árfolyamgrafikonja is alátámasztja: míg 1970-ben 35 dollár volt unciánként, addig most 1.280 dollár körül áll. Közel egy évtizede tart a hausse piac, és ami tavaly a piacokon történt, az minimum óvatosságra kell hogy intse a befektetőket. Semmi sem tart örökké, ez a bull piac sem fog. A kereskedelmi háborús feszültségek, az amerikai hozamgörbe invertálódása, a közelgő recessziótól való félelem vagy maga Trump mind olyan dolgok lehetnek, melyek elhozhatják a medve piacot. Talán már az ajtón kopogtat is.

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.