Átlagembershort

Az elmúlt heteket-hónapokat jellemző piaci turbulenciában több hagyományos óriásvállalat – szemben a piaccal – kiváló hozammal lepte meg a befektetőket. Örülhetünk-e tiszta szívből a Coca-Cola, a McDonalds, a Starbucks vagy a Merck részvények száguldásának? Vagy gondolhatjuk-e azt, hogy ezen papírok vásárlása tulajdonképpen egy menekülőpálya a Wall Street domináns szereplőinek, mert azt érzik, hogy romlani fog az amerikai lakosság fogyasztási ereje a következő időszakban? Tekintsük-e ezt egy komoly ciklusvégi figyelmeztetésnek?

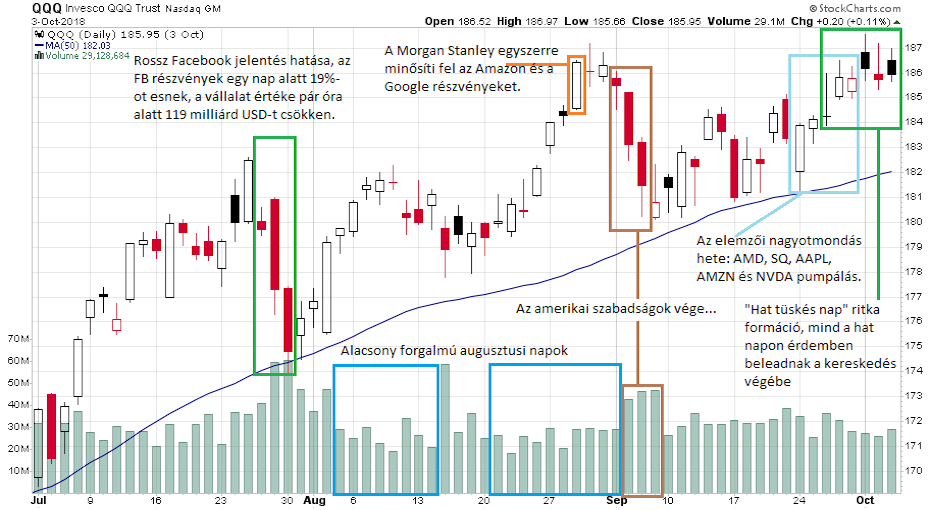

A keddi nap a sokak által várt Mikulás-rally helyett egy igazi krampuszfesztivált hozott az amerikai részvénypiacokon. A vezető technológiai részvények újabb mélyütést kaptak, nem először az elmúlt két hónap, illetve 2018 második féléve során. Néhány kiemelten fontos technológiai részvény 2018 második félévében nyújtott teljesítménye így alakult (zárójelben a piaci kapitalizáció milliárd dollárban):

Az ábrán jól látható ennek a piaci szegmensnek a szenvedése, ami az amerikai piac legkarakterisztikusabb változása az idei év második felében. Ez a kétéves száguldást követő tech-gyengeség több behemót vállalat esetében részben a csökkenő növekedési várakozásoknak köszönhető. Kiváló példa erre a Facebook, amelynek a 2015 és 2019 közötti árbevétele (narancssárga) és egy részvényre jutó eredménye (EPS, kék) az alábbi ütemben nőtt, illetve nőhet a 2018-ra és 2019-re várható Bloomberg konszenzus szerint:

Az idei és a jövő évi csökkenő árbevétel növekedési ütem 2019-ben már jó eséllyel nulla eredménynövekedést hozhat, köszönhetően a drasztikusan növekvő költségeknek.

De nem minden cég veszít az értékéből

Mindeközben a vételi kedv még nem fogyott el az USA részvénypiac minden szegmensében. Van egy olyan meglepően erős 2018 második félévi hozamot biztosító részvénycsoport, ahol a chartokra nézve semmilyen probléma sem látható. Egyes papírokban sokkal inkább a befektetői eufória jelei fedezhetők fel. Miközben a technológiai részvények által vezetett piaci turbulenciában komoly eső hullámok vannak, addig ezek a papírok szinte folyamatosan sokhavi, 52 hetes, illetve életük csúcsára törnek. Lássunk tíz kiemelkedő tőkepiaci értékű részvényt, ahol kiválóak az idei második féléves teljesítmények (zárójelben itt is a piaci kapitalizáció látható milliárd dollárban):

A számok számomra döbbenetesek.

MIALATT EGYES KORÁBBAN AGYONSZERETETT TECHNOLÓGIAI RÉSZVÉNYEKBEN SZABÁLYOS MÉSZÁRLÁS ZAJLIK, ADDIG ÖT HÓNAP ALATT 20% FELETTI (NEM ÉVES!!!) HOZAMOT LEHETETT ELÉRNI EGY JOHNSON&JOHNSON, PROCTER VAGY PFIZER RÉSZVÉNYBEN.

Pár hónap alatt hatalmasat fordult a világ.

A nagy pénzek felett diszponáló amerikai alapkezelők úgy tűnik, hogy új kedvenceket találtak. Nyilván ezeket a papírokat a 2017-es és 2018 első 6-9 hónapját jellemző technológiai száguldásban alulsúlyozták és kicsit talán el is feledték. Pedig ezeket a részvényeket is megtámogatta Trump adócsökkentése illetve az ebből a vállalatoknál maradó többletpénzből eszközölhető sajátrészvény visszavásárlás lehetősége. Az elmúlt hónapokban pedig ahogy egyszerre rohannak a kijárathoz a techuniverzumban a piaci szereplők, úgy tépik szét ezeket a korábban fantáziátlannak tartott hagyományos papírokat. Az ábrán látható második féléves hozamok a korábbi technológiai rallyk felértékelődési ütemére hasonlítanak.

Álljunk most meg egy pillanatra ennél a névsornál. Háztartási eszközök, üdítőitalgyártók, gyorséttermek, hagyományos gyógyszergyártók, a legnagyobb egészségbiztosító és a legnagyobb gyógyszertárhálózat.

EZ MOST AKKOR EGY VÉTELI PORTFÓLIÓ VAGY VALÓJÁBAN AZ ÁTLAGOS AMERIKAI FOGYASZTÓ ÉS ÁLLAMPOLGÁR KÖLTÉSI ÉS EGÉSZSÉGÜGYI HELYZETÉNEK A SHORTOLÁSA?.

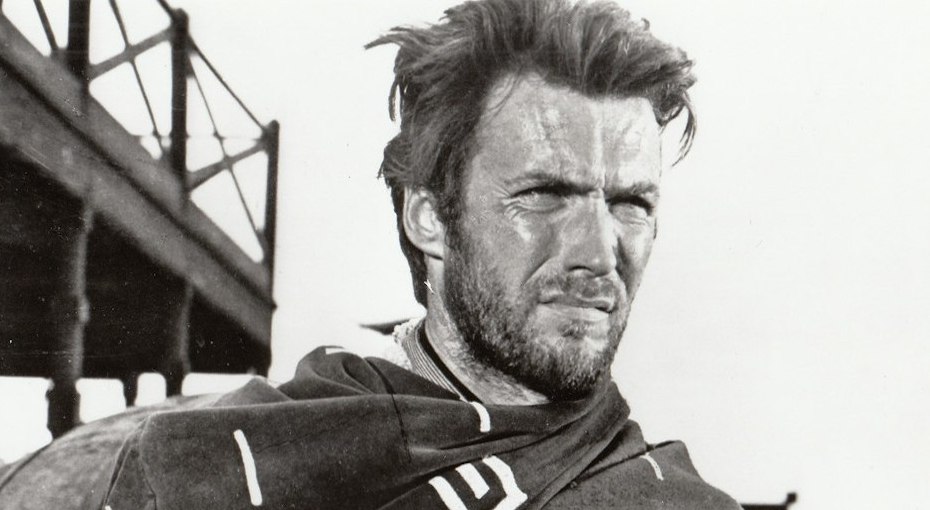

Ha cinikusan szeretnék fogalmazni, akkor ez az aktuális intézményi pénzáramlás nem más, mint az amerikai átlagembershort. A Wall Street nagyágyúi hónapok óta táraznak ki az olyan részvényekből, mint az Apple.

A BEFEKTETŐK NEM SZÁMOLNAK AZZAL, HOGY AZ ÁTLAGEMBEREK NAGY SZÁMBAN ELFOGADJÁK A CÉG IPHONE-JAIT ÉRINTŐ EGYRE KOMOLYABB ÁREMELÉSEKET. ÚGY GONDOLJÁK, HOGY NEM LEHET MÁR A LAKOSSÁGOT VÉGTELEN MENNYISÉGŰ REKLÁMMAL BOMBÁZNI A FACEBOOKON.

Szemben ezzel bombabiztosan szükségük lesz háztartási szerekre. Nagy mennyiségben fognak cukros üdítőitalokat fogyasztani és gyorsétterembe járni. És sajnos egyre több gyógyszerre és egészségügyi ellátásra lesz szükségük.

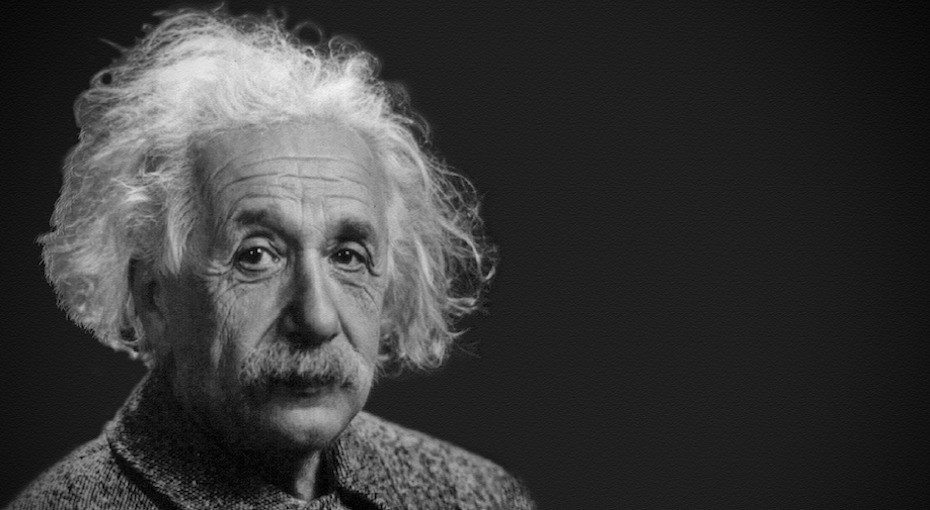

Ez a történet pedig nagyon ismerős valahonnan. Sok itt említett hagyományos részvény esetében teljesen hasonló mozgások voltak a 2000. márciusi technológiai buborék kipukkanásakor. Akkor is hosszú hónapokig favorizálták őket a befektetők. Ezen múltbeli minta alapján a jelenlegi heves átlagembershort részvényportfóliók vétele nem sok jót ígér a piacra nézve 6-12 hónapos időtávon. Az ezredfordulón még volt néhány jó hónap, ám utána jött a feketeleves. Több papírt ebből a portfólióból még 2008 nyarán is új csúcsokra húztak a befektetők, amikor már a piac nagyon szenvedett a jelzáloghitelezés problémái miatt.

MEGÁLLAPÍTHATÓ, AMIKOR A HÁZTARTÁSIESZKÖZ-GYÁRTÓ, ÜDÍTŐITALGYÁRTÓ, GYORSÉTTEREM, GYÓGYSZERGYÁRTÓ, EGÉSZSÉGÜGY PORTFÓLIÓK VEZETIK A PIACOT ÉS SZIGNIFIKÁNSAN TÚLTELJESÍTIK A NÖVEKEDÉSI RÉSZVÉNYEKET, AKKOR AZ ÁLMOSKÖNYVEK SZERINT EZ NEM JELENT JÓT A PIAC ÁLLAPOTÁRA NÉZVE.

Ezen piaci szegmensek kimagasló ereje gyakran egy gazdasági ciklus legvégén, az utolsó, illetve az utolsó utáni pillanatokban fordul elő.

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.