Bunyó karácsonyig – mi lesz a techpapírokkal?

Az év első háromnegyedének sztárjai az amerikai technológiai vállalatóriások voltak. Az októberi részvénypiaci zuhanás után az amerikai felülteljesítés megmaradt a világ többi piacával szemben, ám a tech-papírok helyett a befektetői társadalom új kedvenceket keres. Az egyik legfőbb kérdés pedig az, hogy mi lesz a technológiai részvények 1990 óta tartó - egy gigantikus korrekcióval tarkított - felülteljesítésével. Mutatunk három lehetséges forgatókönyvet.

A 2018-as év közepe egy erősebb szétválásról szólt a világ vezető részvényindexeit nézve. Az év első kilenc hónapjában az amerikai kamatemelések és a kereskedelmi háborús retorika szinte csak a világ Egyesült Államokon kívüli részét sújtotta. Ezzel szemben az USA részvénypiacai immunisak voltak ezekre a hatásokra. Az alábbi ábrán a vezető amerikai és globális indexek első háromnegyedéves teljesítménye látható saját devizában:

Az amerikai piacok jó teljesítménye mellett a vezető technológiai részvények dominanciája jellemezte szeptember végéig a 2018-as évet. A luxusmárkák által támogatott francia index 8 százalékponttal túlteljesítette az autóipari cégek szenvedése által lenyomott német indexet. A kínai részvények és a feltörekvő piacok számára pedig kifejezetten rosszul telt már október elejéig is ez az év.

Erre a szétszakadt világképre érkezett meg októberben egy hevesebb részvénypiaci esés, ahol viszont meglepő módon egységesen és kéz a kézben estek az imént vizsgált indexek. A következő ábra a szeptemberi záróárakhoz mérve mutatja az októberi mélypontokig a medvék által uralt tizedik havi zuhanás mértékét:

Az amerikai kiskapitalizációjú részvények és a technológiai vezette lefelé a piacokat, ami egy ilyen korrekcióban még alapvetően természetes folyamat. Ezek a nagyobb mozgásokra képes papírokat tartalmazó indexek addig felülteljesítőek voltak, így az esésben is gyakori a komolyabb érintettségük.

A Dow Jones kész az új csúcsokra

Van viszont egy drasztikus viselkedésváltozás a piacokon. Ez pedig az október végi mélypontoktól elért visszapattanás mértéke a legutolsó pénteki záróárakig. Gyakorlatilag a korrekció korrekciója. Az októberi esés alábbi százalékát sikerült a piacoknak visszaemelkedniük az elmúlt 8-10 napban:

Öt és fél héttel az októberi zuhanás kezdete után egy alapvető megerősítést és egy kőkemény változást kell észrevennünk az elmúlt két hét felpattanásának a vizsgálatakor:

AZ AMERIKAI PIACOK TOVÁBBRA IS SOKKAL ERŐSEBBEK A VILÁG TÖBBI RÉSZÉNÉL. A SZÉLES AMERIKAI INDEX (S&P 500) AZ ESÉSÉNEK SOKKAL NAGYOBB RÉSZÉT TUDTA FELFELÉ VISSZAKORRIGÁLNI, MINT A VILÁG VEZETŐ INDEXEI.

A Dow Jones teljes készenlétben vár arra, hogy egy kicsit csökkenjen a piacokon a feszültség és egy jobb hangulatban megtesztelje a szeptemberben felállított élete csúcsát. A harminc indextag papírból tíznek sikerült érdemleges új csúcsra mennie idén novemberben! A világ többi részét tekintve semmilyen változás nincs a relatív erőben, a vezető európai és ázsiai indexek továbbra is gyengék ebben a mostani emelkedgetésben is.

AZ EGÉSZ OKTÓBERI ESÉS, DE KIFEJEZETTEN AZ ELMÚLT KÉT HÉT VISSZAPATTANÁSÁNAK A LEGKARAKTERESEBB VISELKEDÉSVÁLTOZÁSA A VILÁG ÉVEK ÓTA LEGERŐSEBB RÉSZVÉNYPIACI SZEGMENSÉNEK, A NAGYKAPITALIZÁCIÓJÚ AMERIKAI TECHNOLÓGIAI VÁLLALATOK RÉSZVÉNYEINEK A KIFEJEZETT GYENGESÉGE.

A 2016 nyara óta tartó technológiai hegymenet (tulajdonképpen tíz éve tart ez, a 2016 nyarán induló szakasz csak a legutolsó elem) egyértelműen kifulladt az elmúlt hetekben. Mivel a globális piacoknak a kilencvenes évek eleje óta a technológiai részvények adják a lelkét, ezért ezzel a folyamattal muszáj kiemelt hangsúllyal foglalkoznunk. A fő kérdés számomra az, hogy mit jelenthet a technológiai részvények relatív erejének megszűnése, illetve egyenesen a relatív gyengesége a globális piacok számára az elkövetkező 6-12 hónapban.

A technológiai aranykor után

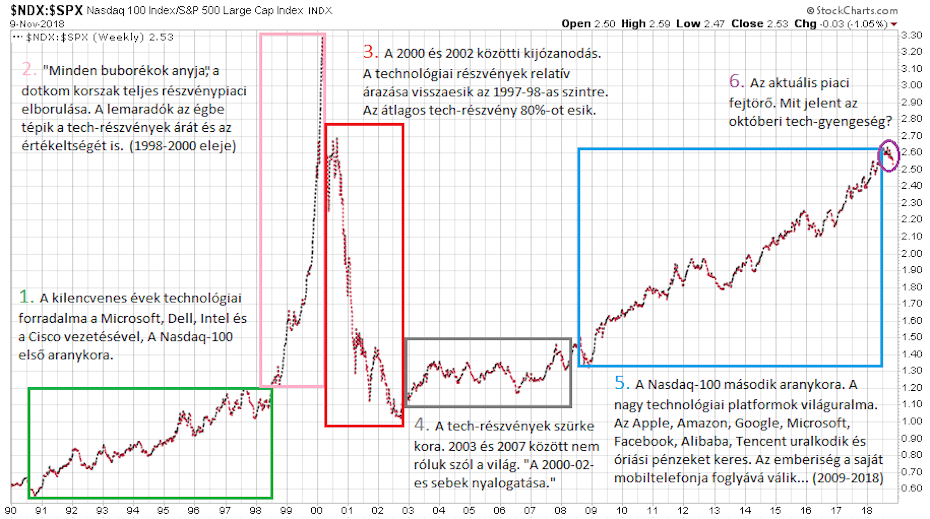

Az évtizedek óta mindig aktuálisan vezető technológiai részvények által uralt Nasdaq-100 index 1990-től mérve több mint négyszeresen teljesítette felül az S&P 500 indexet. Ez azt jelenti, hogy az 1990-es mélyponttól a 2018-as csúcsig a Nasdaq-100 pontértéke a 46-szorosára emelkedett, míg az S&P 500 „csak” 10-szerezni tudott. Az új technológiákba vetett hitt hihetetlenül jövedelmező volt, amiképpen ezt az alábbi közel három évtizedet átfogó ábra mutatja. Ennél a Nasdaq-100 pontértéke került elosztásra az S&P 500 pontértékével. Ez az arány emelkedett a kilencvenes évek eleji 0,6-ról 2018-ra 2,5 fölé:

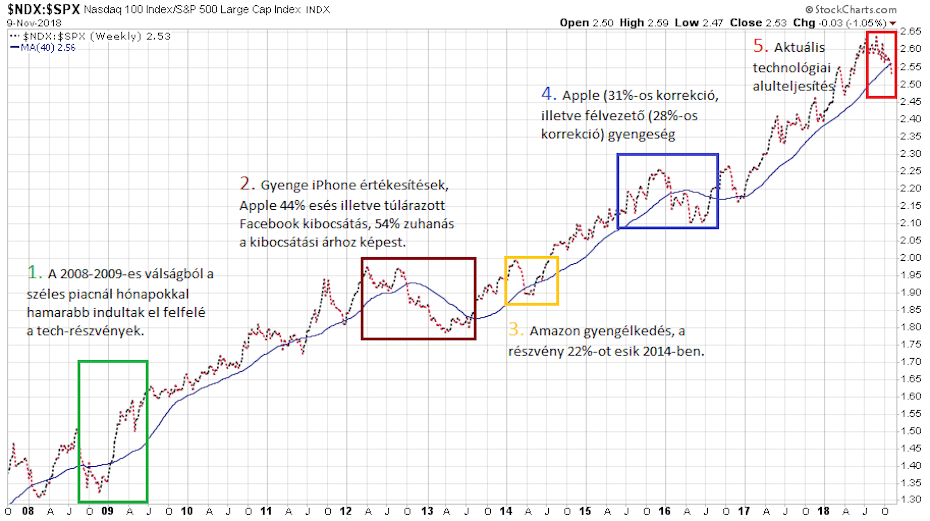

Természetesen érdemes egy pillantást vetni a közel 30 éves történelemre, ám az igazán fontos kérdés napjaink piaci szereplője számára az, hogy mi jön ezután. A technológiai részvények relatív teljesítményének a három évtizedét eddig kétfajta korszak jellemezte. A zöld és kék téglalappal jelölt két aranykor, amikor a tech-világ trendszerűen teljesítette felül a hagyományos szektorokat hosszú éveken át, illetve az 1999-2000-es gigantikus buborékfújás és annak az utóélete. A kilencvenes évek aranykora egy ilyen szupernova robbanással zárult le. Vajon mi lesz a vége a 2009-2018 közötti aranykornak? Ennek a kérdésnek a megválaszolása előtt érdemes egy pillantást vetnünk erre az elmúlt évtizedre, ami nagyjából az előző ábra kék téglalapja. A kék vonal a 40 hetes, azaz 200 napos mozgóátlagot jelöli:

Kiválóan megfigyelhető a technológiai részvények felülteljesítésének a trendje a 2008-as válság óta. A kiemelt eseményeket leszámítva folyamatosan a 200 napos mozgóátlag terelte felfelé a két vezető index arányszámát. A barna és a kék téglalap jelöli azt a néhány kivételes hónapot, amikor a Nasdaq-100 hónapokon át alulteljesítő volt. Közös a két esetben az, hogy 2013 és 2016 elején az Apple részvényekbe vetett bizalom komoly mértékben ingott meg. Ez most (még) nincs így.

A VEZETŐ TECHNOLÓGIAI RÉSZVÉNYEK EMELKEDÉSÉNEK HEVES OKTÓBERI KORREKCIÓJA UTÁN HÁROM LEHETSÉGES SZCENÁRIÓT TUDOK ELKÉPZELNI A KÖVETKEZŐ 12-24 HÓNAPRA EZEKKEL A RÉSZVÉNYEKKEL KAPCSOLATBAN.

Kettő az imént említett múltbeli analógiák ismétlődését jelentheti, egy pedig merőben új (legalábbis 1990, vagy 2007 óta) feloldását jelenheti a mostani piac által feltett kérdőjeleknek.

1. Jelentékeny technológiai alulteljesítés veszi a kezdetét

Eme szcenárióban a 2018-ra jellemzően kialakuló technológiai árazások a 2000 eleji buborékvilág szerényebb másolatai. Ebben az esetben az 1999-2000-es dotkomkorszak volt a technológiai buborékok anyja, a 2018 nyarán előálló platformkorszak pedig az akkori buborék fiacskája. A P/S (részvényár/egy részvényre jutó árbevétel) mutatók veszélyesen alakulnak napjainkban, ám a cégek profitabilitási képessége teljesen más, mint 2000 elején. Egy ilyen szcenárió esetén simán számíthatunk egy felezésre a vezető technológiai vállalatok részvényárait tekintve.

2. Kis szünet után folytatódik a technológiai felülteljesítés

Eme verzióban nincs itt semmi látnivaló, a 2018. októberében induló technológiai alulteljesítés hasonló lesz, mint a 2013 eleji vagy a 2016 eleji helyzet. Ekkor pár hónap alatt összeszedték magukat a tech-részvények és a vezetésükkel szárnyalt a piac tovább. A mostanra kialakuló 800-1.000 milliárd dolláros vállalatértékek mellett azért jóval nehezebb lesz (a 2019-re várható, hosszú idő után pénzszűkét hozó világban) növekedést generálni.

3. Nem lesz sem alul-, sem felülteljesítés a technológiai indexek világában

Egy merőben új korszakba lépünk át, ahol a technológiai részvények integrálódnak a részvénypiaci univerzumba. Megszűnik a technológiát övező kiemelt figyelem. A tech-részvények nem fognak nagyon alul- vagy felülteljesíteni. Nagyobb növekedésükkel pár év alatt indokolttá teszik a vállalatok a „gazdag” árazásukat és a piac egyik szektoraként szépen együtt mozognak a többi indexszel.

A piac természetesen majd eldönti, hogy a jelenleg kialakult helyzetből milyen irányba megy tovább. A január hónap kulcsfontosságú lesz az éveleji portfólióátrendezések és a vállalati gyorsjelentések miatt.

JANUÁRIG MARAD A PIACNAK BUD SPENCER ÉS TERENCE HILL 1994-ES WESTERN-VÍGJÁTÉKA, A „BUNYÓ KARÁCSONYIG”. UGYANIS, AMI A TECHNOLÓGIAI SZEKTORON BELÜL JELENLEG FOLYIK AZ NEM MÁS, MINT EGY ÓRIÁSI BUNYÓ.

Az alábbi ábrán kisebb technológiai cégek gyorsjelentésére adott első napi árfolyamreakciók láthatók az elmúlt két hétből (zárójelben a piaci kapitalizáció milliárd dollárban):

Kemény vadnyugati világ képe tárul itt elénk a maga rögtönítélő bíróságával. A 20%-os napi emelkedések és esések csak úgy röpködnek. A kispapírokon látszik igazán az, hogy mennyire idegesek a befektetők a technológiai részvényekkel kapcsolatosan.

Az elmúlt két hétben az látszott az amerikai piacon, hogy az októberi zuhanást követő erős visszakorrekcióban a befektetők a kisebb-nagyobb emelkedéseket igyekeznek a nagyobb Nasdaq-papírok eladására kihasználni. Ebből látszik, hogy sokan vannak a vezető technológiai részvényekben túlsúlyozva. Mindeközben a mindennapos fogyasztást szolgáló nagyobb vállalatok (például Coca-Cola, McDonalds, Procter & Gamble) részvényeit úgy veszik, mintha nem lenne holnap.

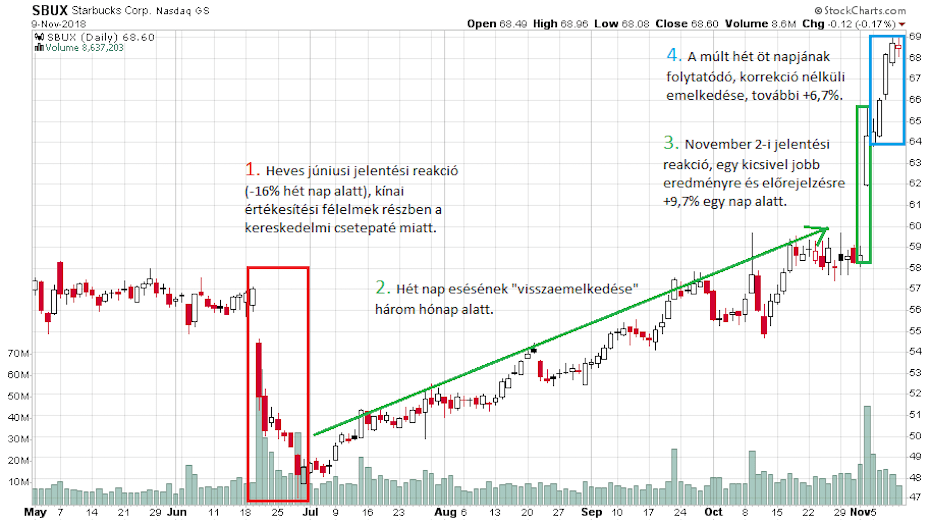

Ezek a defenzívnek tekinthető vételek ékes bizonyítékai annak, hogy még nem fogyott el a pénz a részvénypiaci bika mögül, csak a technológiai vállalatok nagy növekedésébe vetett vakhit hagyott jelentősen alább. A nagyobb intézményi pénz vételi célpontjai közül most egy pillanatra a Starbucks (SBUX) részvénynek az elmúlt hathavi árfolyamalakulását nézzük meg napi gyertyákkal:

A világszerte 28.218 kávézót üzemeltető lánc jelenlegi piaci kapitalizációja 90 milliárd dollár. Hat kereskedési nappal a gyorsjelentés közzététele után 17%-kal jár feljebb az árfolyam. Eladót találni a részvényben nem lehetett a múlt héten, ezt mutatja a korrekció nélküli emelkedés.

Október és november sztárpapírjai a tartós fogyasztási cikkek gyártói és egyes gyógyszerpapírok mellett a nagy üdítőitalgyártók és a globális gyorsétteremhálózatok voltak. Az év továbbra is töretlen csúcsteljesítői pedig a nagy egészségügyi szolgáltatók, ahol az elmúlt napokban új csúcsokkal folytatódott a bikapiac.

(Címlapkép: alles, Pixabay)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.