Donald „Pump”

"Amerika az első": faék egyszerűségű tőmondatok, selyemzsinórral felérő Twitter-üzenetek. Hiperaktivitás, harc a vezető sportligák ellen, észak-koreai cimbora mellé cukorka szórás Merkelnek. A szokások teljes felrúgása, piacrángatás, orosz befolyás, pornószínésznők. Egy a férjébe „fülig szerelmes” First Lady. A világ egy nem kis része valahogy így látja bolygónk legnagyobb hatalmú emberét, Donald Trumpot. Különvélemény következik: számomra, az elmúlt közel két évet tekintve Donald Trump nem más, mint az amerikai részvényindexek zseniális felpumpálója, aki egy hosszú ideje tartó bikapiac végső szakaszában igyekszik a csillagos égbe lökni az amerikai részvények árfolyamát.

A gazdaságtörténelmet hosszútávon nézve 1932 óta, középtávon 1982 óta, míg rövidebb időtávon 2009 óta tart az amerikai részvénypiacon a bika uralma. Nagyon kevés ember számított arra, hogy a 2008-2009-es válság mélypontjától számítva Trump megválasztásáig 213%-ot emelkedő S&P 500 index még 36%-ot menetel Trump elnöksége alatt. Akik azóta is a felszínt figyelik Trumppal kapcsolatban óriásit tévedhetnek. Az elnök klasszikus „Wall of Worry-ként” működik: jelenlétével és aktivitásával folyamatosan alacsony szinten tartja a részvénypiaci optimizmust.

HA AZ ELNÖKI TETTEKET FIGYELJÜK, AKKOR NEM LÁTHATUNK MÁST, MINT EGY KARMESTERT, AKI A PAMPLONAI BIKAFUTTATÁS STÍLUSÁBAN IGYEKSZIK MENEDZSELNI AZ AMERIKAI RÉSZVÉNYPIACI SZÁGULDÁST.

Az ember, aki miatt folyamatosan lehet aggódni

A 2016-os elnökválasztási eredmények napvilágra kerülését megelőző napokban a befektetők folyamatosan attól rettegtek, hogy Donald Trumpot végük elnökké választják. A piacon öt egymást követő napon át volt 1,2 felett a put/call arány, ami a félelmetes pesszimizmust tükrözte akkor. Ez az arány az extrém keresletet jelentette az opciós piacon a Trump esetleges megválasztása miatt várt esés elleni védelemre. Az S&P 500 index kilenc napon át esett, amint azt a kék nyíl mutatja az ábrán, ahol a vezető index 2016 utolsó negyedévi mozgását láthatjuk:

A zöld nyíl a megválasztás utáni reakció. Ekkor indult be először a bikafuttató.

Aranyemberék arany embere

Az első intézkedés, amivel azonnal azonosította a Wall Street az újdonsült elnököt, a pénzügyi dereguláció volt.

A NAGY BANKOK ÉS BEFEKTETÉSI INTÉZMÉNYEK SZÁMÁRA VÁRHATÓ KEDVEZŐBB SZABÁLYOZÁS RAKÉTAKÉNT LŐTTE KI PÉLDÁUL A GOLDMAN SACHS (GS) RÉSZVÉNYEIT.

Az árfolyam alakulása 2016 negyedik negyedévében így festett:

A Trump megválasztását követő 23 kereskedési napon, amit a zöld nyíl jelöl, 38%-kal emelkedett a befektetési bank árfolyama. A pénzügyi szektorindex ebben a periódusban 23%-ot emelkedett. Egy napra egy százalék volt a tempó, miközben elindult az azóta is tartó elnöki valóságshow. És amilyen leesett állal figyeli a világ a valóságshow újabb és újabb részeit, olyan döbbenettel szemlélik azóta is sokan az amerikai részvények emelkedését.

235:17 – 2017-es produkciónak adócsökkentés

Ha vetünk egy pillantást az S&P 500 2017-es (és a 2018 januári mozgást még tartalmazó) grafikonjára, akkor jól látható a tavalyi év bika dominanciája:

A kék függvény az 50 napos mozgóátlag, összesen csak 17 napot zárt ez alatt az index az évben. A maradék 235 kereskedési napon az átlag fölött fejezték be az üzletkötést. Szeptemberig az emelkedés kontrollált mederben zajlott. Az árak felfelé araszolása közben a piaci kommentárok gyakran említették az adócsökkentés várható megszavazását a bikapiac elsőszámú okaként. A tavalyi év őszén az új adótörvény esélyeinek egyre kedvezőbbé válásával, illetve a december közepi elfogadással parabolaszerű mozgássá vált az index teljesítménye. Az elnök géppuska ujjakkal és büszkén twittelte ekkoriban szinte napi rendszerességgel a győzelmi jelentéseket az új indexcsúcsokról. A „hater és loser” részvénypiaci medvék pedig csak pislogni tudtak.

AZ IDÉN JANUÁR VÉGÉN BEÁLLÍTOTT INDEXREKORDOK UTÁN SZÜKSÉGSZERŰEN ÉRKEZETT A PIACRA EGY MASSZÍVABB KORREKCIÓ. ENNEK TÚLÉLÉSÉBEN AZ ADÓCSÖKKENTÉS ÓRIÁSI SEGÍTSÉGET NYÚJTOTT.

A vállalatok ugyanis a náluk maradó többletpénz döntő többségét saját részvény vásárlásra költik. A Goldman Sachs friss elemzése szerint az idei lehet az első év az amerikai részvénypiacokon, amikor 1.000 milliárd dolláros értékben veszik vissza a társaságok a saját részvényeiket.

Az idei év slágere a kereskedelmi csetepaté

Az augusztus 4-i szombaton az elnöki Twitter-áradatból a szokásoknak megfelelően jutott mindennek és mindenkinek.

„Lebron Jamest éppen most interjúvolta meg a tévézés legostobább embere, Don Lemon. (Lemon) elérte, hogy Lebron okosnak tűnjön, ami nem (volt) könnyű dolog. Kedvelem Mike-ot (utalva Michael Jordanre).”

Egy rúgás a CNN-be, két rúgás Lebron Jamesbe, a kimagasló kosárlabdázóba és közösségépítő emberbe, aki simán viheti elnökségig 15-20 éven belül. Pár órával később a kereskedelmi téma került elő több üzenet erejéig. Az első jól mutatja az elnök gondolatmenetét:

„A vámok sokkal jobban működnek, mint azt bárki bármikor gondolta volna. A kínai részvénypiac 27%-ot esett 4 hónap alatt, és ők tárgyalni fognak velünk. A mi piacunk erősebb, mint valaha, és drámaian fog emelkedni, amikor a jelenlegi szörnyű kereskedelmi megállapodásaink sikeresen újra lesznek tárgyalva. Amerika az első…”

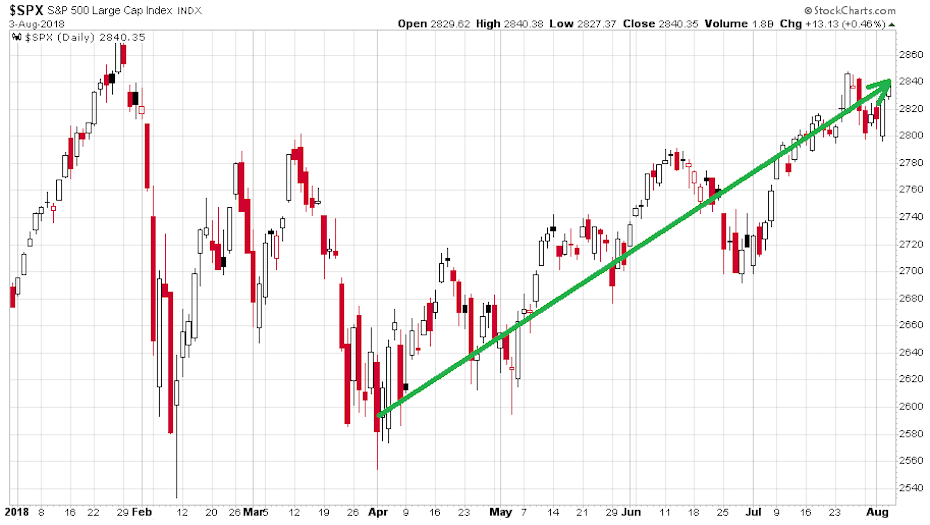

Az elnök által megjelölt négy hónapos időhorizonton nézve a vezető amerikai és kínai tőzsdeindex a következőképpen néz ki (a nyilak az április 2. és augusztus 3. közötti mozgásokat mutatják). A Shanghai Composite látványosan szenved:

Az S&P 500 pedig visszatért a parabolikus januári begyorsulás után elért csúcsokhoz:

Hogy mennyire van igaza az elnöknek vagy mennyire nincs, azt nem az én feladatom megítélni. Miként arról sincs semmilyen határozott véleményem, hogy mit jelenthet egy kereskedelmi háború a globális világgazdaságra nézve. Számomra viszont nagyon érezhető, hogy a kereskedelmi megállapodások újratárgyalásával (ideértve a klímaegyezményt is) az amerikai gazdaságot kívánja a jelenleginél jobb helyzetbe hozni a kereskedelmi partnerek rovására Donald Trump.

VILÁGOSAN LÁTHATÓ, HOGY A TRUMP ADMINISZTRÁCIÓ KIEMELT FIGYELMET FORDÍT A TŐKEPIACI MOZGÁSOKRA. A JELENLEGI KERESKEDELMI CSETEPATÉBAN NAGYON NEM SZERETNÉK, HA AZ AMERIKAI INDEXEK OLYAN ESÉST SZENVEDNÉNEK EL, AMIKET A GAZDASÁGI KÖZVÉLEMÉNY A TRUMP FÉLE VÁMTARIFÁKHOZ KAPCSOL.

A tarifákkal kapcsolatos kérdések felvetésének az időzítése sem lehetett véletlen. Mintha egy profi technikai elemző mondta volna be az időpontot. A Shanghai Composite komoly relatív gyengeséget mutatva már hónapok óta tapadt az éves mélypontjára, amikor beindult az elnök. Kínának jelenleg megvan a maga baja azzal, hogy az erőltetett, hitelből finanszírozott növekedési modellje kifulladni látszik. Nehezen tudnak beleállni most egy komolyabb kereskedelmi háborúba az Egyesült Államokkal szemben.

„A bizonyíték hiánya nem egyenlő a hiány bizonyítékával” – hangzott el valamikor 2003-ban Donald Rumsfeld, akkori amerikai honvédelmi miniszter szájából utalva az iraki tömegpusztító fegyverekre. A megelőző csapás doktrínájának atyja nem volt szívbajos, ha kétely merült fel a háborút kirobbantó feltételezések megalapozottságáról. Ezt a vonalat viszi tovább Donald Trump is a Kínával szembeni jelenlegi gazdasági megelőző csapás kapcsán. Könnyen lehet, hogy nagyon rossz vége lesz a világgazdaságra és egyben az amerikai tőzsdékre nézve a történetnek. Az is lehet, hogy a vezető amerikai indexek – André Kostolany zseniális hasonlatával élve – úgy viselkednek most, mint a részeg ember, aki röhög a rossz híreken.

Szinte senki nem említi viszont a lehetséges pozitív szcenáriókat. Az amerikai tőzsde vezető ereje napjainkban az Apple, Amazon, Google, Microsoft és Facebook alkotta ötösfogat. Ezen cégek globális világuralmát a kínai tiltások és európai szabályozási kockázatok nehezítik. A világ vicce lenne, de nem kizárható, hogy ezek a vállalatok lesznek a jelenlegi kereskedelmi csetepaté nagy nyertesei. A mostani puskaporos hangulatban ugyanis nehéz lesz őket betámadni Európából vagy Kínából. Simán elképzelhető, hogy az együtt 4.000 milliárd dollárnál is többet érő behemótok erősebben jönnek ki a jelenlegi helyzetből, mint ahogy abba belementek. Mintha a tőzsdék valami ilyet is áraznának…

Úton a „legacy” felé

Amerikában a nagy személyiségek, legyenek sportolók, színészek vagy politikusok, igyekeznek valami komoly történelmi örökséget hagyni maguk után. Valami olyan tettet végrehajtani, amivel bevonulnak a történelemkönyvekbe. Donald Trump számára ez az amerikai gazdaság felvirágoztatása lehet, aminek a mérőszámaként az elnök a tőzsdék teljesítményét használja.

A 20. század elején tevékenykedő Jesse Livermore szépen írta le a tőzsdei ciklusok végének azt a folyamatát, amikor a bennfentesek az egekbe lökték a részvényárfolyamokat, hogy a papírokat aztán magasabb árakról indítva terítsék a lakosság számára.

BÁRMIT IS LÁTUNK VAGY GONDOLUNK A REGNÁLÓ ELNÖK TEVÉKENYSÉGÉRŐL, A LEGKOMOLYABB HASZONÉLVEZŐI A CIKLUSÁNAK A MAI NAPIG A NAGYTŐKÉS AMERIKAI RÉSZVÉNYESEK VOLTAK.

A valóságshow folytatódik, a részvényárak pumpálásának további sikeressége nagy kérdés. Egy biztos, a következő adminisztráció elképesztően nehéz helyzetben lesz, amikor a részvénypiaci folyamatokra kell majd magyarázatot adnia…

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.