Ez 2020 legfontosabb tőzsdei kérdése: van esélye a bikának vagy felfalja a medve?

A fogyasztói társadalom elterjedésének kilenc évtizede, a globalizáció közel négy évtizede, a technológiai kibontakozás három dekádja és a 2010-es évek jegybanki pénzpumpája tulajdonképpen négy bikapiac eredete és magyarázója. "Medveharapásként" érkezett meg ebbe a világba a koronavírus. Eljött a medvepiac, vagy ugyan a klinikai halál állapotából visszatérve, de marad-e a bika? Ez a 2020-as év legnagyobb részvénypiaci kérdése.

Az egészen hosszú, évtizedes trendeket nézve az Egyesült Államok részvényindexeiben négyféle fajsúlyos bikapiacot tudtunk felsorolni és megkülönböztetni egymástól akkor, amikor még a koronavírus világjárvány előtt, az idei év elején megvizsgáltuk a trendek és a grafikonok alakulását. Ez a négy, sokszor egymásra is ráépülő részvénypiaci bika a következő (volt):

- A fogyasztói társadalom bikapiaca, amely az 1929-1933-as Nagy Gazdasági Világválság 1932 júliusi mélypontja óta tart. Bár volt közben néhány 50 százalékos indexesés, és súlyos infláció által sújtott időszak, a globális fogyasztói társadalom amerikai vezetéssel történő kiépítése immár lassan kilencven éve az egyik legfontosabb katalizátora az amerikai részvénypiaci bikának.

- A globalizáció bikapiaca, amely 1982 óta tart. Az akkori augusztus 101 pontos indexértékéről 37 és fél év alatt emelkedett 33-szoros értékre az S&P 500 index. Természetesen a teljes időszak alatt tartó kamatcsökkenés (a végére lenullázódás), a nyolcvanas években az USA által megnyert hidegháború és sok más trend is katalizálta ezt a bikát, ám ha egy szóval kell elnevezni ezt a közel negyvenéves trendet, akkor az a globalizáció.

- A jegybanki pénzpumpa bikapiaca, amely a 2008-2009-es pénzügyi válság mélypontja óta tart(ott). Alapvetően új faktorként jelentek meg a legutóbbi recesszió óta a színen a vezető jegybankok a FED vezetésével, akik immár tizenegy éve minden kisebb és nagyobb válságra mennyiségi lazítással válaszolnak. Az ebből fakadó eszközárinfláció egyik leglényegesebb terepe az amerikai részvénypiac volt az elmúlt évtizedben.

- A technológiai kibontakozás bikapiaca, amely a Microsoft részvényeinek 1986-os tőzsdei bevezetése óta tart. (A Nasdaq-100 index is „csak” 1985 vége óta kerül kikalkulálásra.) Ez a különálló folyamatként és önálló indexekkel is mérhető és ábrázolható bikapiac két markáns szakaszra osztható: 1986-2000 és 2008-2020. Közte történt egy „kis baleset”, amely az ezredfordulón fújt technológiai buborék kipukkanásaként vonul be a tőzsdetörténelembe. A vezető technológiai cégek jelenlegi piaci súlya már önmagában teszi jogosulttá ennek a bikapiacnak a vizsgálatát.

Fogyasztói társadalom, globalizáció, jegybanki pénzpumpa és technológiai kibontakozás: négy olyan trend, amely velünk volt az elmúlt évtizedekben és ilyen-olyan mértékben itt is marad velünk a következő időszakban is.

Érkezett azonban időközben az életünkbe egy váratlan és döbbenetes kihatású esemény: a koronavírus világjárvány. Lépjünk most át a járvány közegészségügyi vonatkozásain, és koncentráljunk a várható többéves társadalmi-gazdasági kihatásokra. A jelenlegi extrém bizonytalanság közepette a társadalmi és gazdasági jövőkép megjósolhatatlan.

Ha szemléltetnem kellene a koronavírus faktor kihatásait, akkor az írásjelek világában bekövetkezett változással tenném azt. Eddig a világrendünket és életrendünket kísérő tényezők mögött írásjelekben megfogalmazva pontok és felkiáltójelek álltak. Ebbe a megszokásba robban be idén a koronavírus, amely meg nem kérdőjelezett és megkérdőjelezhetetlen folyamatok sokasága mögé teszi oda a maga kérdőjelét. Megfellebbezhetetlennek és kőbevésettnek hitt dolgok mögé került oda napok és hetek alatt a koronavírus-hatás kíméletlen kérdőjele. Így ahhoz is, hogy tartanak-e még az írás elején vázolt bikapiacok?

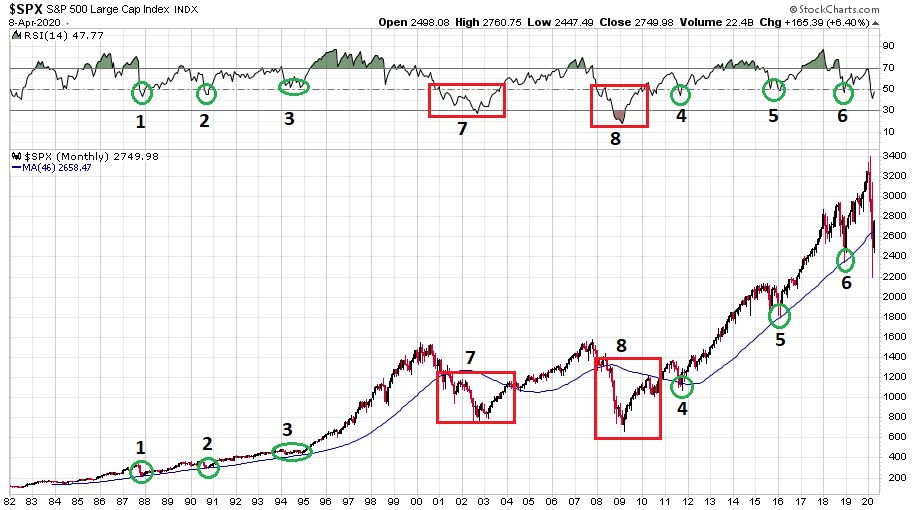

A felsorolt négy bikapiacból hármat kis erőltetéssel el lehet helyezni egy ábrán, amely ábra szerintem most toronymagasan az egész (USA vezette) globális részvénypiac legfontosabb ábrája. Ez pedig nem más, mint az S&P 500 index 38 éves havi gyertyás grafikonja 1982 és 2020 között, az ábra tetején a havi RSI-értékekkel:

Az ábrán látható kék trendvonal a 200 hetes mozgóátlag (vagyis havi chartról lévén szó a 200 hetesnek szinte teljesen megfelelő 46 havi mozgóátlag). Vizsgálva az elmúlt közel négy évtizedet, ez a 200 hetes mozgóátlag bizonyult a bikapiac és a medvepiac közötti valódi elválasztóvonalnak. Az időszak döntő többségét a 200 hetes mozgóátlag fölött töltötte az index, ezekben az időszakokban szinte töretlen emelkedéssel. A két kivétel a 2000-es technológiai részvényszegmens összeomlás és a 2008-2009-es pénzügyi válság volt.

Az ábrán 1-6-ig tartó zöld karikák jelzik azt a hat időpontot, amikor egy piaci megborulást sikeresen fogott meg a 200 hetes átlag. Olyan ikonikus események vannak köztük, mint az 1987-es tőzsdekrach, az 1990-1991-es Öböl-háború vagy a frissebb emlékekből a 2018-as karácsony. Minden ilyen esetben sikerrel állították meg a kibontakozó piaci esést vagy korrekciót a bikák a medvepiac határvonalán. Kisérőjelenségként az ábra tetején lévő havi RSI-értékek is csak rövid időre süllyedtek a kritikus 50-es érték alá vagy tesztelték meg azt.

Mindössze két olyan eset volt, amikor ez a 200 hetes mozgóátlagból és 50-es havi RSI indikátor értékeiből álló betonkemény technikai támasza a piacnak nem tudott tartani, a már említett 2000-es és 2008-as esemény következtében kialakuló medvepiac miatt. Ebben a két esetben az index aláesett a kulcs mozgóátlagnak, a havi RSI indikátor lesüllyedt 30 alá és az index 50 százalék feletti összeesést szenvedett el a korábbi csúcsaihoz képest.

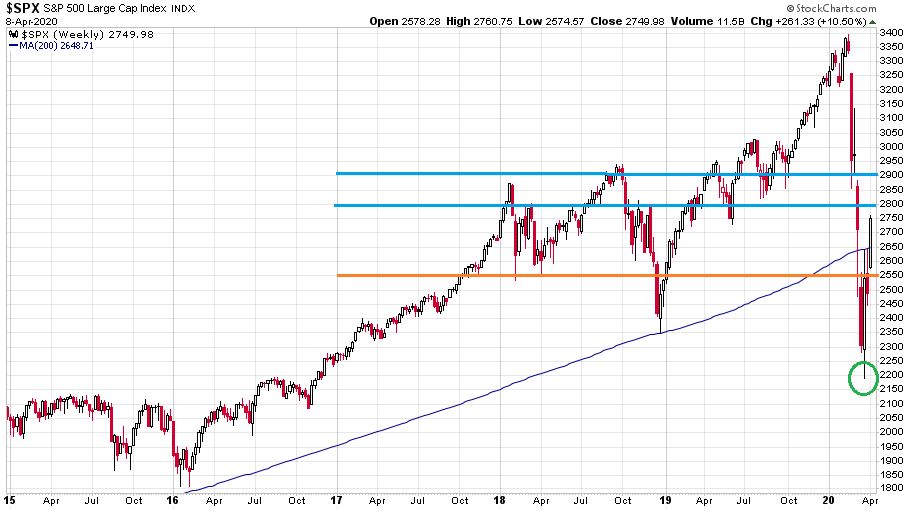

Ennyit a múltbeli eseményekről, és akkor nézzük meg azt, hogy hol tartunk éppen a koronavírus turbulenciában, aminek még csak a hetedik hetében vagyunk? Heti gyertyákkal 2015 és 2020 között és a kulcsfontosságú 200 hetes mozgóátlag feltüntetésével így néz ki az S&P 500 index:

Március közepén zuhanó kőként átütötte lefelé az index a 200 hetes átlagot és nagyon masszívan aláesett (zöld karika jelöli a mélypontot). Azóta 13 kereskedési nap alatt gigantikus emelkedéssel már közel az esés felét le is dolgozta, és visszakeveredett a bűvös szint fölé. Most akkor bikapiac van vagy medvepiac, tehető fel a kérdés teljes joggal. Egyelőre ez abszolúte megválaszolhatatlan kérdés. A koronavírus tőzsdekrach 1.200 pontos eséséből még egy kezdődő medvepiac esetén is visszaemelkedheti a zuhanás 50-60 százalékát az index, ami az ábrán kék sávval jelölt 2.800-2.900 pontos indexérték. Induló medvepiac esetén ez még egy heves, de a múltban megszokott felfelé korrekció. Ha visszamegy a 2.900 pontos érték fölé az index és megmarad ott, akkor az egy teljesen egyértelmű bika jelzés.

Amennyiben viszont kifullad a mostani emelkedés és visszaesik a 200 hetes mozgóátlag, illetve a 2.530-2.550 pontos kulcsszint (ez alá csak villámgyors leszúrást csinált az index kétszer eddig az elmúlt két és fél évben) alá az S&P 500, és ott fognak kereskedni vele az egyértelmű medve jelzés.

Az S&P 500 index továbbra is komoly relatív erőt mutat a világ többi részével szemben, melyben nagyban segíti a Microsoft, az Apple és az Amazon együttes, közel 15 százalékos indexsúlya. Az általuk vezetett technológiai részvény szegmens az, amely félelmetes erővel áll ellent eddig a koronavírus okozta összeomlásnak. A Nasdaq-100 index 2015 és 2020 közötti heti gyertyás grafikonja kiválóan mutatja ezt meg:

A kék vonallal jelölt 200 hetes mozgóátlagot meg sem tesztelte a márciusi mélypontokon. Most már felfelé igyekszik visszaverekedni magát a 200 napos mozgóátlag (piros vonal) fölé. Emellett pedig észre kell venni, hogy magasabban van most, mint a tavaly nyári csúcsai (zöld karika) voltak!

Zárásként érdemes megnézni visszafelé haladva, hogy az írás elején említett négy bikapiac tart-e még, illetve, hogy milyen állapotban vannak jelenleg.

A technológiai bikapiac egyértelműen tart. Nem voltak többéves mélypontok és tovább fokozódott az évek óta megfigyelhető relatív erő.

A jegybanki pénznyomtatás 2009 óta tartó bikapiaca március közepére a klinikai halál állapotába került, ám ekkor – többek között – a FED a végtelen pénznyomtatás belengetésével újraélesztette azt. Nagyon gyenge állapotban van most, de még él. Szinte csak a technológiának köszönhetően.

Az 1980-as évektől tartó globalizációval fémjelezhető és az 1930-as évektől tartó fogyasztói társadalommal karakterizálható bika a gigantikus márciusi eséssel még nem kérdőjeleződött meg. A két mögöttes folyamat azonban meg lesz kérdőjelezve a következő hónapokban. A nagy kérdés az, hogy elég lesz-e a részvénypiacokon ezekkel szemben a jegybanki pénzáradat 2020 hátralévő részében?

(A cikk először a Pénzcentrumon jelent meg, 2020.04.09-én. Címlapkép: Bear & Bull Market.)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.