Eszeveszett részvényéhség

A tőzsdekrachok során mutatkoznak olyan rajzolatok a részvénypiaci grafikonokon lefelé irányban, mint amiket napjainkban főleg a technológiai részvényekben láthatunk a felfelé mozgásokban. Hisztérikus emelkedési hullámok törik meg az amúgy is emelkedő árfolyamokat. A Tesla tíz nap alatt emelkedett 88 százalékot, míg az Apple szintén tíz nap alatt lett 431 milliárd dollárral értékesebb cég. A nagy kérdés az, hogy a jegybankok által generált pénzbőség okozta paradigmaváltást vagy egy részvénypiaci mánia képeit látjuk-e a grafikonokban.

Minden idők leggyűlöltebb részvénypiaci emelkedéseként jellemezte valamikor 2018-ban egy amerikai részvénypiaci szakíró a 2016 eleje óta tartó bikát. Erről és a 2016 és 2019 közötti emelkedést kísérő pesszimizmusról tavaly nyáron írtam.

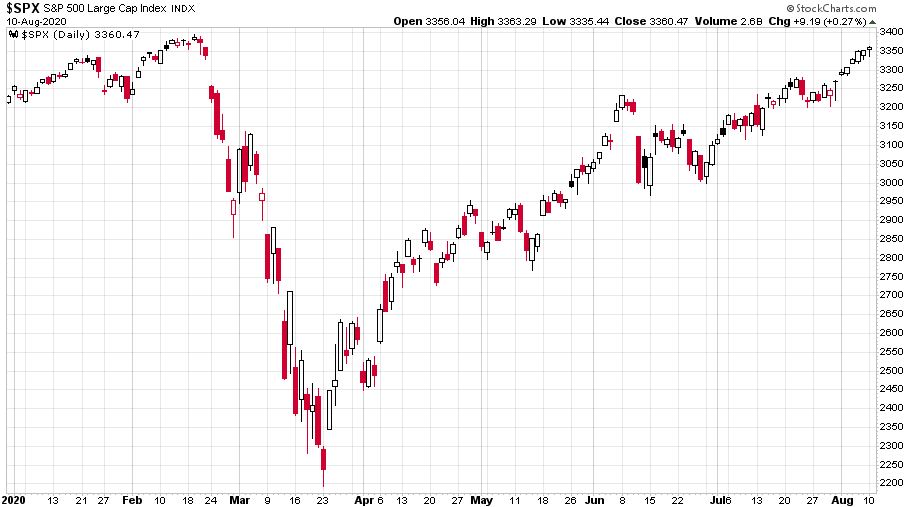

Leszámítva a koronavírus által okozott február végi és márciusi globális tőzsdei összeomlást, a helyzet nem sokat változott. A részvénypiacok az Egyesült Államok és kiemelten a technológiai szektor vezetésével megállíthatatlanul menetelnek felfelé. Az alábbi ábrán az S&P 500 index 2020-as produkciója látható napi gyertyákkal ábrázolva:

Éppen hét emelkedő napon vagyunk túl, aminek köszönhetően az index immár egyetlen kis százalékocskára került februárban felállított élete csúcsától. Az április közepe óta tartó folyamatos emelkedéseket néha megtörő heves és gyors korrekciók mintája annyit változott az elmúlt hetekben, hogy a széles indexben szinte teljesen kezdenek eltűnni a korrekciók. Amikor a piacot vezető technológiai részvényekbe beleadnak, akkor a hagyományos szektorok papírjait veszik meg a befektetők, aminek az eredője például a most látható lassabb tempójú emelkedés.

NEM TUDOM, HOGY MIKÉPPEN JELLEMEZNÉ AZ ÍRÁS ELEJÉN MEGIDÉZETT SZAKÍRÓ A MOSTANI RÉSZVÉNYPIACI KLÍMÁT, VALÓSZÍNŰLEG IMMÁR ERRE SÜTNÉ EL A LEGGYŰLŐLTEBB EMELKEDÉS „CÍMKÉJÉT”.

A részvénypiac nem vesz tudomást a rossz hírekről

Az elmúlt hónapok globális részvénypiaci rallyjának egyik legkarakteresebb tulajdonsága az volt, hogy leszámítva néhány két-három napos korrekciót a részvénypiac totálisan ignorálta a rossz híreket. Nem tudott olyan koronavírussal kapcsolatos hír érkezni, ami be tudta volna ijeszteni a befektetői társadalmat. Miként nem számít az sem, hogy az amerikai-kínai feszültségek az idén januári „békekötés” előtti hangulatot idézik. A különböző gazdasági mutatókról pedig ne is beszéljünk. A részvénypiac nem egyenlő a gazdasággal szlogent napjainkban már álmából felkeltve mondja fel a teljes globális befektetői társadalom. Annyi rossz hír van, hogy Dunát lehetne velük rekeszteni, ám ez jelenleg senkit sem érdekel.

A rossz hírekkel gyökeresen ellenkező azonban a jó hírek fogadtatása. A jó hírek immár hónapok óta totálisan felkészületlenül érik a befektetők tetemes többségét, akik a pozitívumokat szállító cégek részvényeit ezekben az esetekben néhány nap alatt emelik fel a csillagos égbe. Olyan egyedi részvény felértékelési hullámokat látunk március óta, amire nem igazán van példa a tőzsdei történelemben, leszámítva talán a kilencvenes évek végén látott technológiai hegymenetet.

De facto az egész részvény eszközosztály megy keresztül egy nagy felértékelődésen (az arannyal, ezüsttel és kriptodevizákkal együtt) hónapok óta, köszönhetően a példa nélküli globális pénzbőségnek. A következő ábrán újfent az S&P 500 indexet láthatjuk napi gyertyákkal az idén, azzal az egyetlen apró változtatással, hogy dollár helyett aranyban fejezzük ki a vezető amerikai tőzsdeindikátor értékét:

És máris egy olyan grafikont látunk, amit a részvénypiacra pesszimista piaci szereplők látni szeretnének hosszú hónapok óta. Míg a februári csúcson (zöld karika) 2,15 uncia aranyat kellett volna adni egy indexért, addig tegnap (piros karika) 1,65-öt. Ez 23 százalékos csökkenést jelent február közepéhez képest, szemben a dollárban kifejezett S&P 500 mindössze 1 százalékos lemorzsolódásával. Az aranyban kifejezett S&P 500 index a márciusi mélypontokhoz (kék karika) képest 18 százalékkal emelkedett, míg a „normál” index 53 százalékos szárnyaláson van azóta túl.

FEJVESZTETT GLOBÁLIS BEFEKTETŐI MENEKÜLÉS ZAJLIK A HÍGULÓ PÉNZBŐL, AMELYNEK AZ EGYIK LEGINKÁBB EKLATÁNS MINTÁZATÁT AZ AMERIKAI TECHNOLÓGIAI RÉSZVÉNYEKBEN LÁTHATTUK 2020-BAN.

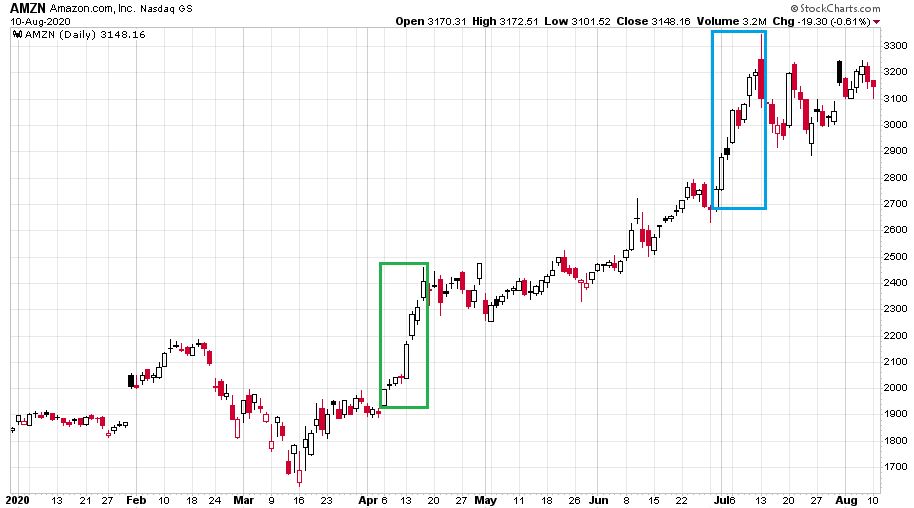

Az Amazon részvények idei szárnyalása szinte már követhetetlen

A grafikonokon ezt a mintázatot nevezzük most felértékelődési hullámnak, aminek végeláthatatlan számú megnyilvánulása látható az egyedi részvény grafikonokon. Erre mutatnék meg most nyolc példát. Kezdjük az Amazon részvénnyel, mint az egész idei eseménysor egyik legnagyobb nyertesével. A 2020-as napi gyertyás grafikon (innentől kezdve mindegyik chart időhorizontja ugyanez) így mutat:

Július közepére az Amazon részvények 106 százalékkal kerültek feljebb a március közepi mélyponthoz képest. Ez 800+ milliárd dolláros cégérték növekmény. Az egész emelkedés háromnegyede az ábrán zöld téglalappal jelölt nyolcnapos áprilisi és az ábrán kék téglalappal jelölt kilencnapos júliusi felértékelődési hullámban következett be. Áprilisban az ominózus nyolc nap alatt 30 százalékot, míg a júliusi kilenc napos égbemenetel alatt 27 százalékot emelkedett az online kiskereskedőcég árfolyama. A két hullámban összesen 1.286 dollárt emelkedett az Amazon a teljes ciklus 1.718 dollárnyi növekményéből.

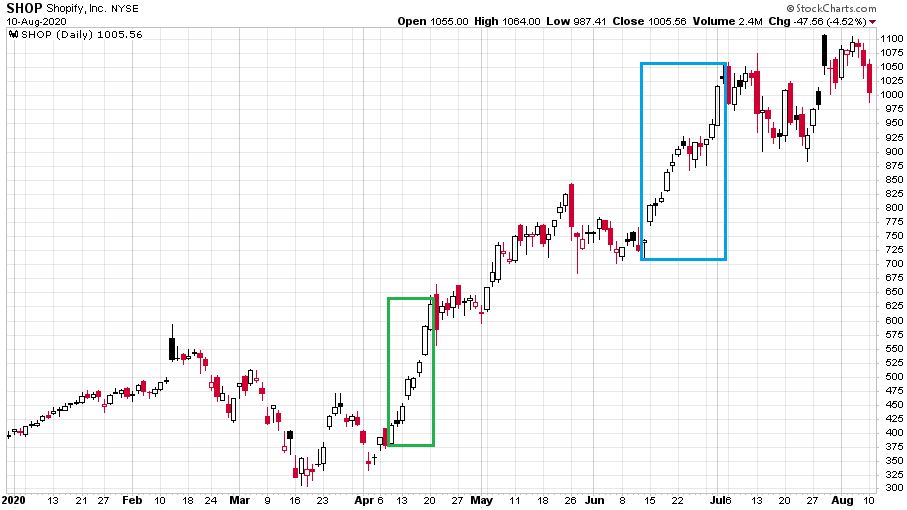

Kísértetiesen hasonló az újdonsült e-kereskedelmi titán, a Shopify grafikonja is:

Az idén a legértékesebb kanadai vállalattá váló cég árfolyamát is döntően két gyors átértékelődési hullám hajtotta fel az égbe. A zöld téglalappal jelölt nyolc áprilisi nap alatt 66 százalékot, míg június második felében (kék téglalap) tizennégy nap alatt 39 százalékot emelkedett az árfolyam.

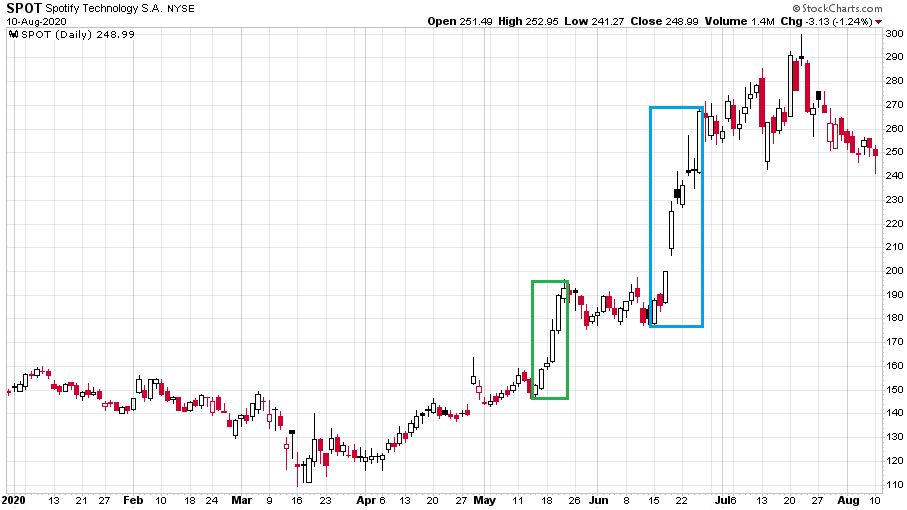

A Spotify részvényeit is két hullámban értékelték fel a befektetők:

A zöld téglalappal jelölt májusi hat nap és a kék téglalappal jelölt júniusi kilenc nap együttesen 80 százalékot emelt a zeneletöltő cég árfolyamán.

Az idei év egyik legnagyobb szupersztárja a Tesla is produkált június végén-július elején egy olyan tíznapos sorozatot, ami nagyon ritkán látható a százmilliárd dollárnál értékesebb cégeknél:

A zöld téglalappal jelölt időszakban az ominózus tíz kereskedési nap alatt az időszak legalacsonyabb értékétől a csúcsig 88 százalékot (!) emelkedett az árfolyam. Nem csoda, hogy nem volt olyan shortban lévő befektető, aki válaszolni akart volna Elon Musk őket megcélzó élcelődésére…

Egy másik idei szupersztár, a Wayfair is produkált egy nem mindennapi sorozatot az elmúlt két hétben:

Az online lakberendezési platform részvényei a zöld nyíllal jelölt március közepétől július közepéig tartó időszakban tízszeres értékre emelkedtek. Ez a 900 százalékos rally azonban kevésnek bizonyult. Ugyanis a kék téglalappal jelölt július végi és augusztus eleji időszakban tizenegy kereskedési nap alatt az időszak legalacsonyabb értékétől a csúcsig újabb 55 százalékot szárnyalt az ár. Ezáltal a márciusi mélyponthoz képest 1.389 százalékos felértékelődés mutatkozott az augusztus 7-i napon!

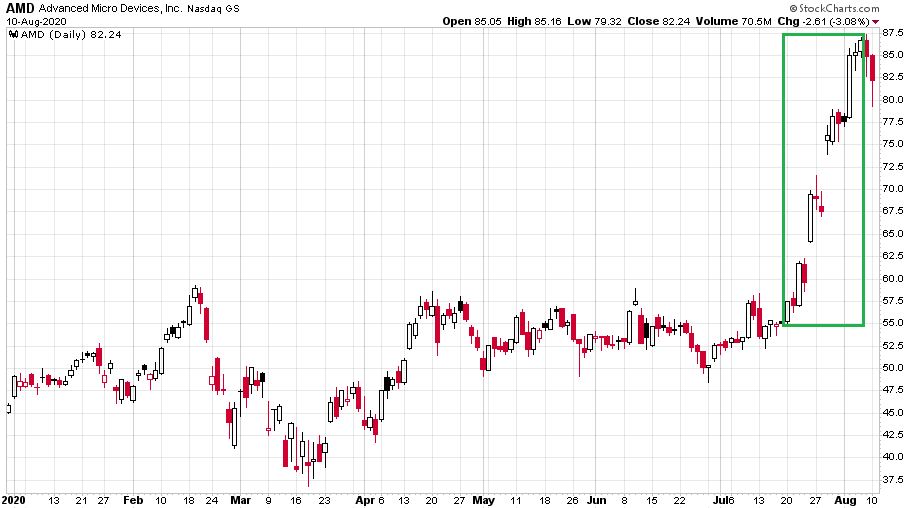

Az AMD részvény hirtelen berobbantása

A 2016 és 2020 közötti technológiai bikapiac egyik markáns szereplőjének az AMD-nek a részvényei április közepe és július közepe között nem mentek semerre:

Az önmagához képest szűk sávban mozgó részvény aztán július 20-a körül hirtelen robbantott egyet. A versenytárs Intel rossz gyorsjelentése és saját kiváló riportja által is katalizálva tizennégy kereskedési nap alatt 58 százalékos árfolyamnövekedés következett be.

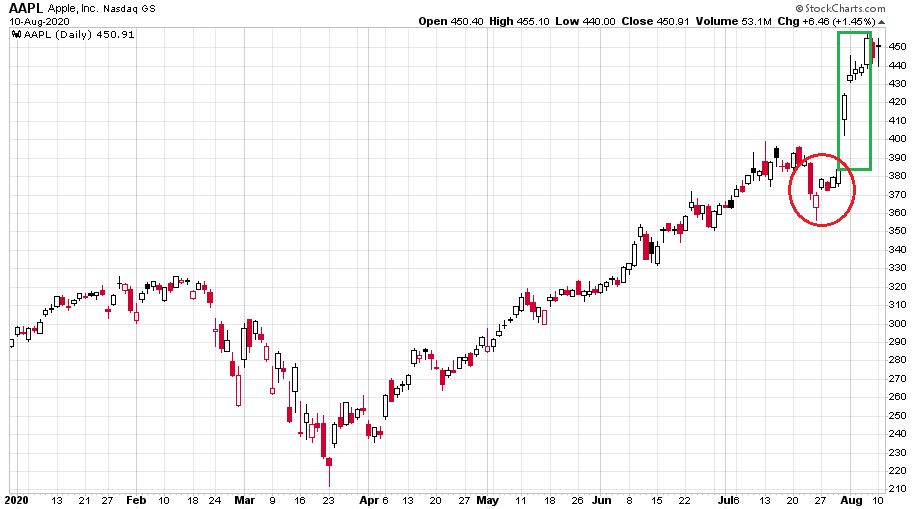

És akkor jöjjön a világ legértékesebb tőzsdei vállalata, az Apple. Az iPhone gyártójának árfolyama a márciusi mélypont és az (eddigi) augusztus 6-i csúcs között 116 százalékot emelkedett. A grafikon a következő:

Az egyenes vonalú, egyenletes mozgású április végi-májusi-júniusi-július eleji emelkedést egy gyorsjelentés előtti korrekció törte meg (piros karika). Ez azonban csak egy csapdának bizonyult, ugyanis a gyorsjelentést követő öt nap (zöld téglalap) felértékelődési hullámában 18 százalékkal került feljebb az ár. Ez egyhetes jelentési reakcióként 302 milliárd dollárnyi felértékelődés. A piros karika mélypontjához képest tíz nap alatt 101 dollárt emelkedett az árfolyam, amivel így két hét alatt 431 milliárd dollárral nőtt az Apple piaci kapitalizációja. Ez a növekmény nagyobb, mint a Visa, a Johnson & Johnson vagy a Walmart tőkepiaci értéke.

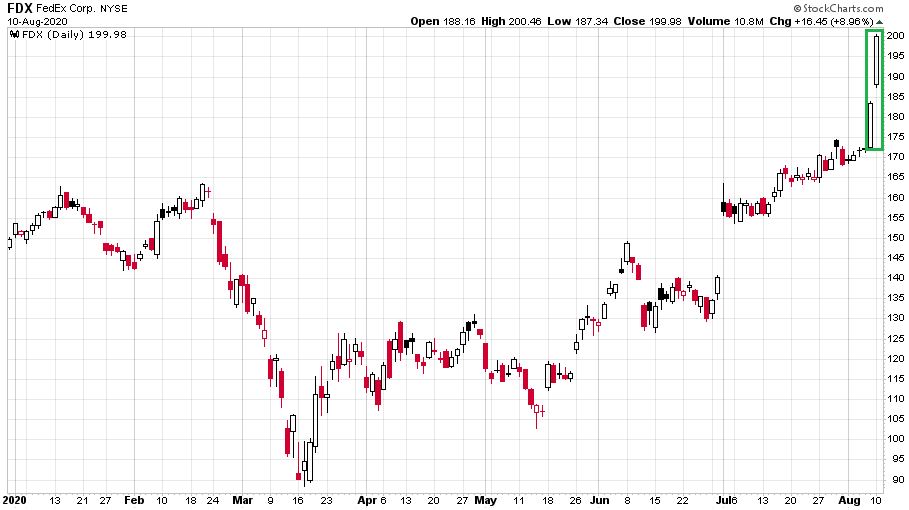

Utolsó grafikonként pedig jöjjön a FedEx. Az elmúlt két kereskedési napon a technológiai részvények érdemi alulteljesítést mutattak. Mi történik erre a piac hagyományos szegmenseiben? Új kedvenceket keresnek és találnak a befektetők. A szállítási cég részvényeinek az idei éve így mutat:

A pénteki napon 7 százalék emelkedés, a hétfő napon pedig 9 százalék. Ez a zöld téglalap által jelölt két nap szinte teljesen hasonló az eddig bemutatott technológiai részvényekben bekövetkezett felértékelési hullámokhoz.

MIT MUTATNAK EZEK A FELÉRTÉKELŐDÉSI HULLÁMOK? NEM MÁST, MINT BEFEKTETŐI FÁJDALMAT.

A koronavírus világjárvány alatt beinduló és azóta megállíthatatlan részvénypiaci bikáról lemaradó piaci szereplők hétről-hétre vadásznak az olyan vállalatok papírjaira, akikben még relatív értéket látnak a piac egészéhez képest. Az ő vételeiket erősítik fel a momentumjátékosok, ami az itt bemutatott mintázatok eluralkodásához vezetett.

Az elkövetkező hónapok fognak választ adni arra, hogy a mostani felértékelődési hullám – oldalazás – újabb felértékelődési hullám mintázatok a pénz jegybanki nyomtatás általi elértéktelenedése okán bekövetkező paradigmaváltás eredményeként vagy pedig egy részvénypiaci mánia képeiként vonulnak-e majd be a gazdaságtörténeti könyvekbe.

(Címlapkép: a Charging Bull vagy más néven, „a Wall Street bikája” bronz bikaszobor New York pénzügyi negyedében, forrás: Reuters / Brendan McDermid)

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.