TINA és a fokozódó globális nyugdíjmegtakarítási válság

A koronavírus által okozott jelenleg zajló világgazdasági válság mellett - köszönhetően a jegybanki intézkedéseknek - egy másik válság is fokozódott. Ez a már hosszú évek óta tartó nyugdíjmegtakarítási válság. A demográfiai krízisben lévő fejlett világ nyugdíjmegtakarítói mostanra veszítették el a lehetőségüket végleg arra, hogy állampapír segítségével őrizzék meg nyugdíjmegtakarításaik vásárlóértékét. Ez pedig a részvénypiacok felé tereli a befektetőket. Megszületett TINA.

„Out of the ruins, out from the wreckage, can’t make the same mistake this time.

We are the children, the last generation, we are the ones they left behind.

And I wonder when we are ever gonna change, living under the fear till nothing else remains.”

Énekli Tina Turner 1991-es „We Don’t Need Another Hero” című dalában.

Egyre világosabban látszik számomra az, hogy a 2020-as évek TINA évtizede lesz. Nem Tina Turneré, hanem így csupa nagybetűvel TINA-é. Ami nem mást jelent, mint hogy There Is No Alternative, azaz nincs alternatíva. Ez a tőkepiaci szereplők új 2020-as mantrája a részvénypiacra vonatkozóan, ami a „Don’t fight the FED” régebbi, de még mindig érvényes mantráját helyettesíti egyre gyakrabban. Mivel úgy gondolom, hogy TINA a húszas években a befektetési döntésekben nagyon markánsan jelen lesz, ezért nem árt bemutatnom a 2008 és 2020 közötti előéletét és a 2020-as koronavírus világjárvány következtében történő megszületését.

A Lehman Brothers 2008 szeptemberi csődje olyan Armageddon-szerű megrázkódtatásokat okozott a pénzügyi világban, hogy utána a vezető jegybankok már a „too big to fail” azaz túl nagy ahhoz, hogy elbukjon alapon gondoltak a nagyobb pénzügyi intézményekre vonatkozóan. A globális pénzügyi intézményrendszer megmentése érdekében emiatt mennyiségi lazításhoz folyamodtak, melynek segítségével extra pénz került a rendszerbe. A bankok megmenekültek, a kötvénypiac egy új behemót szereplőt kapott a vételi oldalon, a rövid és később a hosszú kamatok is lenullázódtak, majd sok helyen negatív tartományba estek át.

Az agresszív jegybanki pénznyomtatás következményeként a 2010-es években eltűnt a befektetési palettáról a kockázatmentes hozam nominális értelemben is, a kockázatmentes reálhozamról nem is beszélve. A fejlett világban – leszámítva egy 2015 és 2018 között zajló amerikai jegybanki kamatnormalizálási kísérletet – állampapír vásárlásával nem lehetett többé hozamhoz jutni. Ezáltal a nyugdíjmegtakarítók kvázi elveszítettek egy korábban óriási segítséget nyújtó stabil és nagysúlyú portfólióelemet.

Ez a veszteség pedig az egyik legkomolyabb hatású tőkepiaci esemény, ami az elmúlt évtizedben zajlott és a következő évtizedben zajlani fog. Amikor pénzügyi válságokról beszélünk általában a különböző turbulens gazdasági és tőzsdei események ugranak be a fejünkbe, mint ázsiai válság, orosz válság, ezredfordulós technológiai válság, 2008-2009-es pénzügyi válság, vagy a mostani helyzet. Nem kicsinyítve ezen krízisek jelentőségét, meg kell állapítanunk, hogy

EZEKKEL SZEMBEN A TŐKEPIACON EGY PERMANENS ÉS MÉLY VÁLSÁG IS JELEN VAN HOSSZÚ ÉVEK ÓTA, AMI NEM MÁS, MINT A MEGTAKARÍTÁSI VÁLSÁG VAGY NYUGDÍJMEGTAKARÍTÁSI VÁLSÁG.

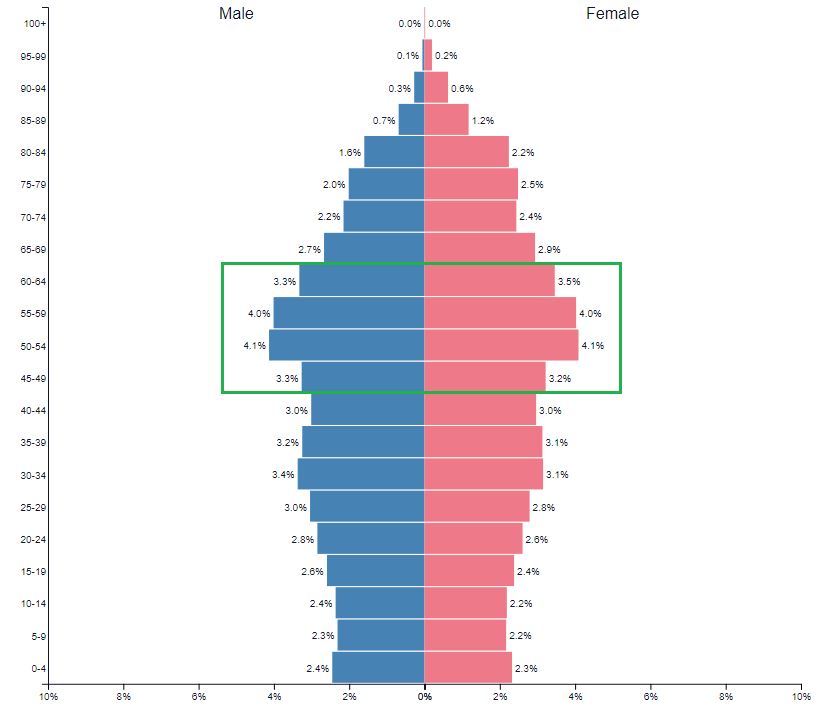

A nyugdíjmegtakarítási válság demográfiai eredetű. A fejlett világban szinte kivétel nélkül öregszik a lakosság és valahol a csúcs közelében van a népességszám, ami a következő évtizedekben a demográfiai trendek változatlansága mellett meredeken csökkenni fog. Ennek eredőjeként kimagaslóan magas a lakosságon belül a 45 és 64 év közötti korosztály aránya, akiknek az elkövetkező években-évtizedekben masszív megtakarításokat kell képezniük azért, hogy nyugdíjaskorukban megőrizzék vásárlóerejüket. A német korfa például így néz ki (zöld téglalap emeli ki a 45 és 64 év közötti korosztályt:

Forrás: populationpyramid.net

Ez azt jelenti, hogy évről-évre egyre több megtakarított jelenbeli pénz keres olyan befektetési lehetőséget, amelynek segítségével 10-20-30 év múlva értékőrző és biztonságos jövőbeli pénzhez juthat. A 2008 előtti, nyugdíjmegtakarítási opciókat tekintve boldog békeidőket idéző és immár letűnt világban a nyugdíjmegtakarítási számlák kiváló befektetési eszközei voltak a fejlett országok által kibocsátott állampapírok. Kockázatmentesen őrizték meg a megtakarított pénzek vásárlóértékét.

Köszönhetően a 2010-es évek jegybanki kamatlenyomásának, állampapírfronton immár választaniuk kell a fejlett országok megtakarítóinak a biztonság és az értékőrzés között.

A BIZTONSÁGOS ÁLLAMPAPÍR IMMÁR NEM ŐRZI MEG A PÉNZ VÁSÁRLÓÉRTÉKÉT, MÍG AZ ALTERNATÍV BEFEKTETÉSEK KOCKÁZATOSAK ÉS DRÁMAI ÁRFOLYAMMOZGÁSOKKAL JÁRHATNAK EGYÜTT.

Térjünk még vissza egy gondolat erejéig a demográfiai válság által okozott nyugdíjmegtakarítási válság alapvető közgazdasági gyökeréhez. A fejlett világ korfában kicsúcsosodó 45-64 év közötti korosztálya évről évre egyre több jelenbeli pénz kínálatával (ez a nyugdíjra félretett megtakarítás) jelenik meg, amiért évtizedes kifutású jövőbeli pénzt vagy cash-flowt keres (ez maga a nyugdíj vagy a nyugdíjkiegészítés). Ebből a demográfiai kényszerhelyzetből fakadóan hatalmas a jelenbeli pénzkínálat, ami egyben jövőbeli pénzkereslet és még a jegybankok pénzpumpája ellenére is szűkös a jövőbeli pénzek kínálata. Ebből fakadóan, ha faék egyszerűséggel szeretnénk fogalmazni, adódik az a helyzet, hogy sok mostani pénzt kell adni kevés jövőbeli pénzért.

Ennek a kereslet-kínálati viszonynak is a leképeződése az, amit a tízéves német kötvénynél látunk a jelenlegi mínusz 0,4 százalékos hozamszint mellett. Ez kvázi azt jelenti, hogy leegyszerűsítve a cash-flowt a német állam által nyújtott biztonságért cserébe 100 darab mai euróért 96 darab 2030-as euró jár. És ennek az anomáliának csak az egyik forrása a jegybanki nyomás a kamatlábakon. A másik lényegi forrása a demográfiai csapdában lévő országok megtakarítóinak rengeteg „fölös” jelenbeli pénze.

A 2010-es évek világa már szép fokozatosan alkalmazkodott ehhez a jegybanki nyomáson és demográfiai-nyugdíjmegtakarítási csapdán alapuló befektetési környezethez. A két forrásból fakadó pénzbőség a szűkösen kínált alternatív befektetési eszközök árát hol szimplán a magasba emelte, hol a csillagos égbe hajtotta fel. Láttunk a tízes évek elején egy arany-ezüst szárnyalást, 2017-ben egy komplett kriptodeviza mániát, 2018 elejéig permanens globális részvénypiaci emelkedést és 2018-ban és 2019-ben komoly technológiai részvénymániát az Egyesült Államokban. Mindezt az eszközárinflációs nyomást fokozták az amerikai vállalatok a sajátrészvény-vásárlásaikkal, szűkítve az amúgy sem bőséges részvénykínálatot.

A koronavírus világjárvány elmúlt három hónapja több, a 2008-2009-es gazdasági válság után elinduló és a befektetési világot alapvetően érintő globális trendet erősített meg és mutatott meg gyors és drasztikus formában. Ilyen trend a masszív jegybanki pénznyomtatás, az internetes platformok térhódításán alapuló technológiai részvényboom, a társadalmi egyenlőtlenségek fokozódása és a momentumalapú részvénykereskedés térhódítása. Ezek a folyamatok napról-napra szinte észrevétlenül zajlottak a teljes 2010-es évtizedben óriási változást okozva 2020-ra 2010-hez képest.

A KORONAVÍRUS GLOBÁLIS SOKK EZEKET A FOLYAMATOKAT LÁTVÁNYOSAN „EMELTE A NÉGYZETRE”,

ha lehet így fogalmazni. A helyzet fokozódásának a befektetési világot és ezáltal a nyugdíjmegtakarítókat legjobban érintő része az a döbbenetes mennyiségi lazítás, amit a FED eszközölt. Az amerikai monetáris hatóság az elmúlt három hónapban 4.242 milliárd dollárról 7.097 milliárd dollárra növelte a mérlegfőösszegét. Ez a 2.855 milliárd dolláros növekmény most három hónap alatt annyi, mint a teljes 2008-2009-es válságkezelés kapcsán megvalósított QE1, QE2 és QE3 programok 80 százaléka. A 2008-2009-es válság utáni hat évben 3.585 milliárd dollárral nőtt ez a mérlegfőösszeg, most három hónap alatt 2.855 milliárd dollárral.

Ennek következtében már a tízéves amerikai államkötvény hozama is megközelítette a bűvös nullás értéket az elmúlt hetekben. Ez a tízéves hozam így alakult 2005 óta havi gyertyákkal ábrázolva (a jobboldali hozamskála tízzel osztandó):

A zöld vonallal jelölt 1,4 százalékos hozamszintet, amely hosszútávú alja volt a tízéves papírnak villámsebesen törte át az államkötvény hozama és azóta is megmaradt a 0 százalékos és 1 százalékos szintek között.

A befektetői szentiment ezzel egyidejűleg drámaian megváltozott. Míg a 2010-es években a piaci szereplők közül sokan úgy gondolták és gondolhatták, hogy a jegybankok ideiglenesen állomásoznak a tőkepiacokon, addig mára már senki sem gondol arra, hogy belátható időn belül visszatérhet a 2008 előtti világrend. A koronavírus világjárvány előtti években még lehetett azon gondolkozni, hogy a nullkamatokat követi majd egyfajta hozamnormalizálódás (a FED is ezen dolgozott 2015 és 2018 között), mostanra a kérdés egészen más lett. Érdemes egy pillantást vetni arra, hogy másfél éve még mi volt kamatfronton a terítéken.

A mai Egyesült Államokban ezzel szemben immáron nem a nullkamat és a hozamnormalizálás közötti választáson folyik a közgazdasági vita, hanem a nullkamat megtartása és a negatív kamatok bevezetése között.

A BEFEKTETŐI VILÁG MOSTANRA MÁR SZINTE AZ EGÉSZ 2020-AS ÉVEKRE A KAMATOK NULLKÖZELI BEBETONOZÓDÁSÁT VÁRJA.

Ez pedig hirtelen, az egyik hónapról a másikra tette okafogyottá a kötvények tartását a piaci szereplők egy domináns részénél. A 2010-es évekbeli kísérletezgetés után így szülték meg a fejlett világ jegybankjai a FED vezetésével TINA-t, aki/ami döbbenetesen át fogja alakítani a részvénypiaci befektetések világát az előttünk álló években.

TINA székfoglaló előadását már láttuk is az elmúlt két és fél hónapban. Élete csúcsára ment június 4-én a Nasdaq-100, az S&P 500 index pedig a teljes koronavírus esés 77 százalékát ledolgozta.

Így 2020 nyarának elején két drámai válság ellenirányú hatásai dolgoznak a globális részvénypiacokon. A várható és már alakuló globális gazdasági válság csak az egyik hatás. Vele szemben ott van a jegybankok által drasztikusan tovább fokozott nyugdíjmegtakarítási válság, amely látva a jelenlegi részvénypiaci szárnyalást sokkal erősebbnek tűnik most.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.