Kalauzhal

A tengeri élővilágban a kalauzhalak a cápák táplálékainak a morzsáiért cserében tisztítják meg gazdaállataikat az élősködőiktől. Napjaink tőzsdei ökoszisztémájában a trendkövető algoritmusok kötésszámainak a folyamatos növekedése miatt a kalauzhalak már a tőzsdecápák táplálékának egyre nagyobb részét igyekeznek megdézsmálni. A végeredménye ennek mind lefelé, mind pedig felfelé sokszorosan túlmozgó árfolyam képében jelentkezik. Ezt jól mutatja meg a 2020-as koronavírus világjárvány megaturbulencia is.

„Amikor bambulom a TV-t, kamázom az adót, mint az Animal Planet, a sok … helyett.

Bemutatnak olyan fajokat, hogy eldobod a hajadat, esetleg megismered magadat.

A csörgőhátú patkány mondjuk elég zorall, de mégis a legbámulatosabb a kalauzhal.

Ráakaszkodik egy nála sokkal nagyobb dögre, húzatja magát és élősködik körülötte.

Nincsen semmi dolga csakis úszni az árral és megvárni amíg felhúzza őt a domináns hal.

Ügyes a kis …, mert mindig odakapaszkodik, ahol megy a szekér, így sokáig él.

Nincsen benne semmi szégyen, amiért egy élősködő …, nagyon tudja mit akar.

Ha elveszti a fonalat és már majdnem meghal, új áldozatot keres a kalauzhal.”

Ganxsta Zolee és a Kartel dala nincs valami jó véleménnyel a kalauzhalakról. A biológiai kép azért valamivel árnyaltabb a dalszövegnél. A kalauzhalak a cápák, ráják és tengeri teknősök köré gyűlnek és a gazdaállatok élősködőit és táplálékának maradékait fogyasztják el.

Amikor a tőzsdével kapcsolatosan állatnevekre gondolunk, akkor jellemzően a tőzsdecápák, a bikák és a medvék juthatnak az eszünkbe. Az elmúlt 10-15 évben a kereskedési világba markánsan benyomuló robotikus, algoritmikus szereplők súlyának a megnövekedésével azonban az árfolyammozgások alakulását szinte évről évre egyre jobban átalakítja a kalauzhal mentalitás. A tőkepiaci kalauzhal típusú kereskedési stratégiák és maga az alapfilozófia azonban sokkal durvább, mint a világóceánokat lakó kalauzhalak életstílusa. A világ nagy vizeiben a kalauzhalak egyfajta társulásban élnek a cápákkal, melyből mindkét állatfaj hasznot húz. A kalauzhal védelmet kap a ragadozókkal szemben, míg a cápa megszabadul az élősködőktől. A tőzsdei kalauzhalak a biológiaiakkal szemben azonban semmilyen hasznot nem jelentenek a gazdaállataik számára, nemes egyszerűséggel arra vannak kitalálva, hogy a tőzsdecápák táplálékának minél nagyobb részét ők tudják elfogyasztani.

Ahhoz, hogy napjaink tőzsdei világának működését le tudjuk írni, először muszáj azt tisztáznunk, hogy ki a börzén a tőzsdecápa és ki a kalauzhal, illetve, hogy mit nevezhetünk „tápláléknak”, amiért a harc folyik. Tőzsdecápának esetünkben azokat a jellemzően intézményi befektetőket nevezném, akik valamilyen értékalapú döntésük következményeként egy adott részvényben vagy részvények csoportjában vevőként vagy eladóként megjelennek a piacon. Nagyméretű befektetők, akik döntésük következtében nem tudják megbízásukat egyik pillanatról a másikra teljesíteni, mert vételi vagy eladási igényükkel szemben nem áll megfelelő mennyiségű ellenoldali likviditás rendelkezésre a piacon. Nem ritka, hogy egy átsúlyozás esetén hetekbe vagy hónapokba is beletelik, mire egy adott döntésnek megfelelő mennyiségű részvényt tudnak venni vagy eladni ezek az intézmények a piacon. Nagyon gyakori az, hogy valamely fundamentum megváltozásának a következtében ezen intézményi befektetők egész csoportja kerül azonos oldalra a piacon és hosszú időn át gyakorol nyomást az árfolyam alakulására. Ennek a nyomásnak a következményeként alakul ki a részvénypiacon az adott papírban a trend.

Szemben a tőzsdecápák megközelítésével, a tőzsdei kalauzhalakat egyáltalán nem érdeklik a vállalatok fundamentumai, sőt még az sem, hogy milyen tevékenységet végeznek az adott cégek. Ezek a kalauzhalak trendkövető algoritmusok, akik a rendelkezésükre álló tőzsdei adathalmazból igyekeznek kitalálni a tőzsdecápák megbízásait.

A TŐZSDEI KALAUZHALAK EGYFAJTA CINIKUS ADATBÁNYÁSZOK.

A tőzsdecápák által a grafikonokon hagyott nyomokból következtetnek a közeljövő trendjeire és ezeket igyekeznek meglovagolni. Ezen tőzsdei kalauzhalaknak egy speciális fajtái a magasfrekvenciás villámkereskedők (HFT, high frequency trader), akik az ezredmásodperc törtrésze alatt igyekeznek a „valódi” megbízások elől elszívni a rendelkezésre álló piaci likviditást, hogy azt pár másodpercen belül jobb áron adják oda ezeknek a valódi megbízóknak. Erről másfél éve írtam részletesen.

Ez a magasfrekvenciás villámkereskedés – leszámítva néhány flash crash-t – nem befolyásolja érdemben a piaci trendek alakulását, hiszen esetükben a pozíciótartás jellemzően néhány másodperc. A trendkövető algoritmusok azonban már hosszabb távon tartják meg a pozícióikat és úsznak kalauzhalként a cápákkal. A kereskedési súlyuk mindeközben karakteresen megnőtt az elmúlt évtizedben. Az Egyesült Államok részvénypiacán napjainkban eleve a forgalom 80 százaléka teljesen automatizált, emberi beavatkozás nélküli trading. A kalauzhal típusú stratégiát folytató quant-alapok az intézményi vagyon 4 százalékát kezelik jelenleg, ám ezzel a kis súllyal szemben az intézményi részvényforgalom 36 százalékát adják, ahogy ez az Economist tavaly őszi cikkében látható volt.

Napjaink részvénytőzsdéjét egyre inkább a számítógépek, az algoritmusok és a passzív részvényalapok uralják. Egy adott tőzsdecápára egyre több kalauzhal jut, sőt már a kalauzhalakon is kalauzhalak igyekeznek utazni a táplálékforrás felé. A tőzsdei táplálék természetesen mindenki számára a kereskedési profit. A kereskedési profithoz vezető úton pedig kiemelkedő jelentősége van annak, hogy

AZ ADOTT SZEREPLŐ A LÉTEZŐ LEGJOBB ÁRON JUSSON HOZZÁ AZ ADOTT PAPÍRHOZ, VAGY A LÉTEZŐ LEGJOBB ÁRON TUDJA ELADNI AZT.

Ezért folyik szabályos háború az ellenirányú oldalon álló tételekért a magasfrekvenciás villámkereskedők, a trendkövető algoritmusok és „szerencsétlen” valódi megbízásaikat végrehajtani igyekvő intézményi befektetők között. És az éhes kalauzhalak a táplálék egyre nagyobb részét igyekeznek maguk felzabálni a tőzsdecápák elől.

A dolog gyakorlati működését kiválóan meg lehetett figyelni a koronavírus világjárvány által okozott tőzsdei megaturbulenciában. Első példának álljon itt a Carnival Corporation nevű vezető tengerhajózási cég részvényárfolyamának alakulása 2020-ból napi gyertyákkal:

A hajóscég Diamond Princess nevű luxusóceánjárója volt már január végén és február elején a vírus Vuhan utáni második gócpontja. Erre a problémára még csak 10-15 százalékos eséssel reagált a részvényárfolyam, ahogyan azt a kék téglalap mutatja. Ezt követően a globális tőzsdekrachhal egyidejűleg 18 kereskedési nap alatt több mint 80 százalékot esett az ár köszönhetően a cég egyik pillanatról a másikra felbukkanó fundamentális problémáinak is. Az egész esésben csak napon belüli korrekciók voltak. A klasszikus befektetőknek szinte esélyük sem volt normális áron eladniuk részvényeiket, a kalauzhalak ugyanis extrém módon felgyorsították az árfolyammozgást, folyamatosan kiütve a vételi szinteket az intézmények előtt. Ahogyan az ábrán alul látható, a napi részvényforgalom is csak az esés végén, illetve az utána kialakuló kereskedési mocsárban nőtt meg.

A Carvana egy használtautó kereskedéssel foglalkozó amerikai online kereskedelmi platform. A 2020-as grafikonja napi gyertyákkal így mutat:

A zöld téglalap ugyanazt a 18 kereskedési napot mutatja, amely alatt a Carnival árfolyama 80 százalék körüli mértékben esett. A Carvana árfolyama döbbenetes módon ugyanúgy 80 százalékot zuhant. A zöld téglalapok által bemutatott napokon a két grafikon szinte teljesen ugyanúgy nézett ki. Érdemi korrekció nélküli azonos mértékű zuhanás. Annak ellenére esett ugyanannyit a Carvana, mint a Carnival, hogy a használtautó kereskedőnek már rövidtávú értékesítési problémát sem okozott a vírus, szemben a mélyen eladósodott hajóscéggel. Ez azonban egyáltalán nem érdekelte a valódi intézményi eladási nyomást felsokszorozó trendkövető algoritmusokat. Ugyanúgy szétverték az autóscég részvényárfolyamát, ahogyan a hajóscégét.

Március közepén azonban itt – szemben a hajóscégekkel – markáns befektetői vezérgondolat-váltás következett be és elkezdték a technológiai cégek részvényeit és kiemelkedően az online kereskedési platformokat vásárolni az intézmények. Éles fordulat jött a Carvana árfolyamában és a narancssárga nyíllal jelölt 36 nap alatt a korábban ötödére eső árfolyam az ötszörösére emelkedve visszatért ugyanoda, ahonnan február végén elindult. Ez a grafikon igen markáns példája a kalauzhal típusú befektetők árfolyammozgásokat drasztikusan felerősítő hatásának.

Van azonban még egy ennél is drámaibb ábra, ami még brutálisabban mutatja meg azt, hogy egy adott tőzsdecápára egyre több kalauzhal jut napjaink tőzsdei óceánjában. Egy szinte tökéletes grafikon, aminél rajzolni nem lehetne szebb példát. Ez a Wayfair nevű amerikai online lakberendezési cég, melynek platformján keresztül 14 millió féle lakásba való terméket lehet megvásárolni. A 2020-as vad részvényárfolyam-mozgás napi gyertyákkal a következő:

A piros téglalap által jelölt időszakban az árfolyam leesik két hónap alatt 110 dollárról 22 dollárra. Ugyanúgy 80 százalék zuhanás, mint a Carnival esetében. Az eladási nyomás induló fundamentális oka valószínűleg a várható válság miatt bekövetkező lakberendezési keresletcsökkenés lehetett. Ezt az eladói nyomást aztán a maximális szintre fokozták a trendkövető algoritmusok és a 9 napos mozgóátlag kíméletlenül szorította le az árat. Március végén aztán hirtelen kisütött a nap. A befektetők elkezdték az online értékesítési platform részvényeket keresni. Az árfolyam 36 nap alatt nyolcszorozott (!!!). A 9 napos mozgóátlag hirtelen ellenállásból támasszá vált, és a részvényt vette intézmény, ember, robot és trendkövető algoritmus egymást „taposva” az eladási ajánlatokért.

A kalauzhal modellben dolgozó trendkövető algoritmusok valahogy így erősítik fel sokszoros mértékben mind az árfolyameséseket, mind pedig az árfolyamemelkedéseket, ahogyan ez a Wayfair esetében (is) történt.

„Elgondolkozom azon, hogy mi meg nem történhet a tenger mélyén, az élettér szélén.

Örülök, hogy az emberek között ilyen nem fordulhat elő, visszatart a morális erő.”

Ganxsta Zolee-ék természetesen cinikusan éneklik ezt. A globális tőzsdéken elképesztően kalauzhal orientált világot élünk napjainkban, annak a drámai árfolyamkilengéseivel.

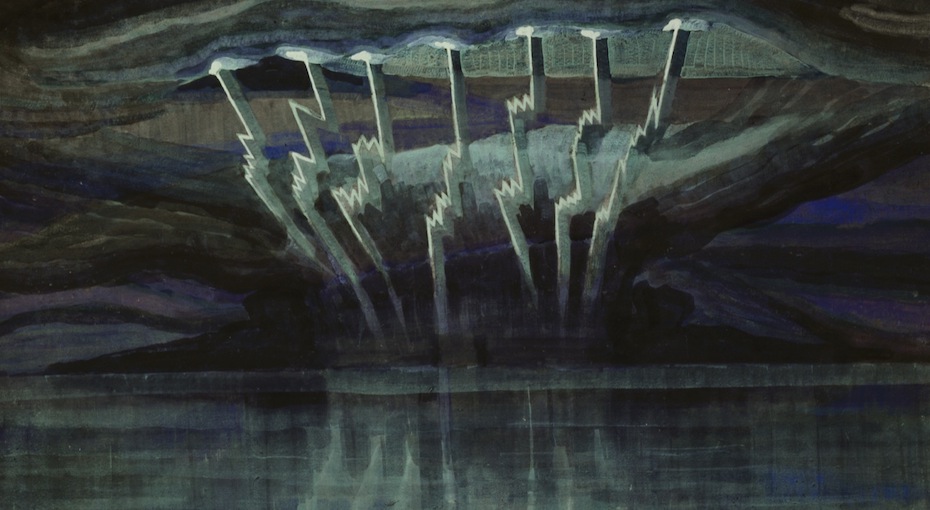

Valahogy így néz ki a tőzsdei tenger mélye 2020-ban.

(Az írás grafikonjai a 2020. május 28-i záróárakkal készültek. Címlapkép: Michael Patrick O’Neill Photography)

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.