A koronavírus és a Wall Street: enyhe, súlyos és a katasztrófális forgatókönyek

Akár minimális korrekcióval, vagy egy kisebb, további 5 százalék körüli további eséssel is kimozoghatja a koronavírus okozta pánikot és a gazdasági következményeket az amerikai tőzsde, de egy katasztrófális forgatókönyv – globális járvány, a világgazdasági aktivitás markáns visszaesése és recesszió – esetén akár 30-35 százalékos esés, a Trump-érában összeszedett emelkedés teljes elbukása is elképzelhető. Hangsúlyozottan elméleti alapon, korábbi tőzsdei fordulatok elemzésével készítettünk három forgatókönyvet, de bemutatjuk az amerikai tőzsdére tavaly májusban bevezetett, kínai Starbucksént emlegetett kávéláncot is, amelynek árfolyama már pénteken összeeesett. A tőkepiacot ma tulajdoképpen kizárólag a koronavírus foglalkoztatja, se Trump twitterei, se a Fed, de még a vállalati hírek se nagyon látszanak érdekelni a befektetőket. A bikapiac mániákus szakaszának jelei is látszanak azért: az Amazon csütörtökön több mint 10 százalékot emelkedett a cég gyorsjelentésére.

Január közepén a globális tőkepiacok világában minden nagyon békésnek tűnt. Az évek óta elementáris relatív erőt mutató amerikai részvénypiac folytatta korrekció nélküli októberi, novemberi és decemberi emelkedését. Az összes korábbi sötét viharfelhő elillant ekkorra a Wall Street fölül és ragyogó kék ég mellett szikrázóan sütött a nap. A FED teljesen belazult és emellett január 15-én egy időszakos megállapodással (egy adott időre) lezárult az Egyesült Államok és Kína között addigra már két éve tartó kereskedelmi háború. És ekkor bekövetkezett – helyesebben fogalmazva elkezdődött – egy olyan esemény, amire senki nem számíthatott: gyors fertőzésbe kezdett a koronavírus.

Szinte napra pontosan a társadalmi erők Kína ellen viselt kereskedelmi háborújának lezárultával egyidőben természeti erők kezdtek kereskedelmi háborúba Kína ellen. Ezek a természeti erők pedig sajnálatos módon nem olyanok, mint Donald Trump, nem lehet velük megállapodni valamilyen jóféle dealben. Magánemberként természetesen szorítok azért, hogy ez az egész mostani koronavírus-rémálom mihamarabb a véget érjen, és minél kevesebb szenvedéssel járjon a kínai lakosság és a világ többi része számára. Tőkepiaci bloggerként azonban az a feladatom, hogy a koronavírus terjedésének lehetséges gazdasági és tőkepiaci hatásait vizsgáljam meg. Írásom hátralévő része kizárólag ezekkel a lehetséges tőkepiaci hatásokkal foglalkozik az amerikai részvénypiacra fókuszálva.

Az amerikai részvénypiaci grafikonokat napi szinten százasával figyelő piaci szereplőként régóta azt látom, hogy a széles részvényindexek sohasem fejezik ki olyan élesen a tőkepiaci történéseket, mint az események epicentrumában lévő egyedi részvények. Szinte minden az egész tőkepiacra hatást gyakorló eseménynek és eseménysornak megvannak a maguk epicentrumrészvényei, azok az egyedi papírok, amik a leginkább ki vannak téve az adott történéseknek. Leszámítva a FED hónapról-hónapra lazuló monetáris politikai hozzáállását, véleményem szerint három nagyon fontos történés határozta meg egyfajta globális tőzsdei „háttérsugárzásként” a börzék hangulatát az elmúlt öt hónapban:

- Még szeptemberben a WeWork részvények sikertelen tőzsdei bevezetése okozott komoly riadalmat az extrém magas áron forgó momentumrészvények és a friss, tavalyi kibocsátású (IPO) részvények körében. A hatás egy hónapig a teljes amerikai részvénypiacon jelen volt, évek óta a legnagyobb átrendeződést okozva a növekedési részvények kárára és a value részvények javára.

- Október végétől január elejéig folyamatosan arról szóltak a hírek, hogy küszöbön áll az első fázisú amerikai-kínai kereskedelmi megállapodás, majd ez a múlt hónap közepén meg is történt.

- Nagyjából január 20-23. óta pedig egyre inkább a koronavírussal kapcsolatos hírek kerültek a befektetői társadalom fókuszába, olyannyira, hogy mostanra már mindent a Kínából érkező hírek uralnak.

A kínai Starbucks

Az egész eseménysor elsőszámú epicentrumrészvénye a Luckin Coffee (LK), amire a kínai Starbucks-ként tekintenek a befektetők. A 2017. októberében alapított, nagyon agresszív növekedést bemutató kávézóláncnak jelenleg már több, mint 4.000 kávézója van Kínában.

- A cég részvényeit 2019. május 16-án vezették be a Nasdaq platformjára.

- A tőkepiaci kapitalizáció jelenleg 8 milliárd dollár.

- A 257 millió darab részvényből közkézhányadként 76 millió darab forog a tőzsdén, melyből 23 millió darab a shortállomány.

- A napi átlagforgalom 14 millió darab részvény.

Ezekből az adatokból jól látható, hogy a Luckin Coffee részvények nagy kedvencei a gyorsmozgású spekulatív befektetőknek, aminek köszönhetően nagyon heves reakcióra képesek az egyes hírekre. Tekintettel arra, hogy az imént kiemelt mindhárom hír érzékenyen érintette a céget, érdemes egy pillantást vetni a Luckin Coffee nyolc és fél hónapos tőzsdei élettörténetére (napi gyertyák, 2019. május-2020. január):

A májusi kibocsátás után a részvények hónapokig keresték a helyüket. Ezen helykeresés után szeptemberre egyre inkább az események kereszttűzébe kerültek a kávézópapírok, amit a következő jelölések mutatnak:

- Kék téglalap (1. sorszám): A WeWork által okozott szeparált tőzsdei turbulencia veszteseként (friss kibocsátás, magas beárazott növekedés) szeptemberben 20% körüli árfolyamesés következett be, amiből még hetekig nem tudtak felállni a kávézórészvények.

- Zöld téglalap (2. sorszám): Az egyre kedvezőbb tőzsdei klímában a jól fogadott novemberi gyorsjelentés rakétaként lőtte ki a papírokat az égbe. A magas shortállomány, az amerikai-kínai enyhülés és a kínai fogyasztók aktivizálódásának a jelei eufórikus árfolyammozgást hoztak magukkal. Több mint 150%-os szárnyalás 45 nap alatt!!!

- Piros téglalap (3. sorszám): Már az eufória első erősebb korrekciója után jöttek sorban az egyre rosszabb Kínát érintő hírek, melyek hatására a csúcshoz képest 9 nap alatt 48%-ot (pénteki mélypont) zuhant az ár. Döbbenetes forgalom volt pénteken (85 millió darab részvény, 800 milliárd forintnyi értékben), először teljesen összeomló, majd stabilizálódó árakkal.

Három forgatókönyv a Wall Street-re

Megvizsgálva az elsőszámú epicentrum részvényt térjünk át a széles részvénypiac elemzésére. Mivel a koronavírus helyzet lefutása extrém bizonytalanságot okoz, ezért egyetlen lehetséges eszközünk a szcenárióelemzés, meg kell vizsgálnunk a dolog tőkepiaci hatásait három lehetséges forgatókönyvvel:

- Enyhe hatású forgatókönyv: Nem tör ki globális járvány, heteken belül normalizálódik az élet Kínában. Maximum egy-két negyedévnyi gazdasági teljesítményre nyomja rá a bélyegét a vírus.

- Súlyos hatású forgatókönyv: Nem tör ki globális járvány, de hónapokba telik a helyzetet normalizálni Kínában, ami a helyi gazdaság drámai lassulásához vezet. Depresszióba esik a globális turizmus és a dominóhatás következtében több vezető gazdaság recessziót él át. A FED idén többször kamatot vág.

- Katasztrofális hatású forgatókönyv: Globálissá válik a járvány, ami a világgazdasági aktivitás markáns visszaeséséhez vezet, szinte minden ország gazdasága recesszióba esik. A FED nulláig vágja a dollárkamatot.

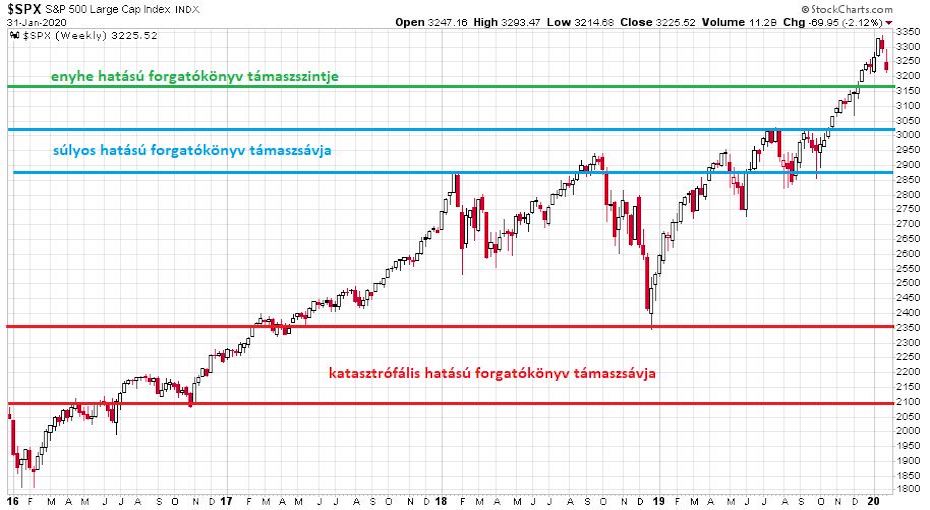

Az alábbi ábrán az S&P 500 index heti gyertyás chartja látható 2016 elejétől napjainkig:

Az egyes forgatókönyvek lejátszódásához a piac érdemi szintjeit rendeltem hozzá. Ezek szerint

AZ ENYHE HATÁSÚ FORGATÓKÖNYVNÉL MÁR NEM ESIK SOKAT A PIAC, EZ EGY NAGYJÁBÓL 5%-OS KORREKCIÓT JELENTENE.

Ez bekövetkezhet úgy is, hogy egy nagyobb napon belüli pánikból fordul vissza az indexek mozgása vállalható mínuszba vagy pluszba.

A súlyos hatású forgatókönyv esetén egy technikailag agyontámasztott zónáig (2870-3020 pont) eshet vissza a piac. Ha nem romlik drámaian a helyzet, akkor a jelenleg 3012 ponton álló 200 napos mozgóátlagnak is igen komoly támasznak kell lennie. Véleményem szerint

A SÚLYOS HATÁSÚ FORGATÓKÖNYV HATÁSA 10-14%-OS ESÉS LEHET A VEZETŐ AMERIKAI INDEXBEN.

A katasztrofális hatású helyzet tőzsdei lefutása még a többinél is megjósolhatatlanabb. Ebben az esetben simán visszaadhatja a piac a teljes 2018 karácsonyánál beindult szárnyalását (2350 pontos szint), durvább esetben pedig akár a teljes Trump-éra emelkedését (2100 pontos szint).

A KATASZTRÓFÁLIS FORGATÓKÖNYV SIMÁN JÁRHAT 30-35%-OS ZUHANÁSSAL

úgy is, hogy ebben az esetben borítékolható az amerikai nullkamat „előállítása” a FED részéről.

A piac akár minimális korrekcióval is túlélheti a koronavírust

Ha nem eszkalálódik a vírushelyzet, akkor az amerikai piac simán képes arra, hogy minimális korrekció mellett kimozogja az előttünk álló februári hónapot. Ez azért történhet meg, mert valami egészen elképesztő vételi kedv nyilvánult meg az elmúlt hetekben, sőt még a múlt csütörtöki napon is a technológiai szektorban. Komoly mérföldköveket láthattunk ezek között a mozgások között.

Szerdán az Apple piaci kapitalizációja meghaladta a 30 vezető német vállalat tőzsdei értékét (DAX30 index). Csütörtökön pedig a gyorsjelentése után 20 perc alatt 263 dollárt emelkedett az Amazon részvény árfolyama, ami 130 milliárd dolláros cégérték növekmény (ez nagyságrendileg az éves magyar GDP). Ezzel a 40 ezer milliárd forinttal nőtt a cégérték 20 perc alatt (a villámgyors emelkedés felét aztán pénteken visszaadta az Amazon). Mind az Apple, mind az Amazon múlt heti története igazi tűzpiros jelzése az aktuális amerikai részvénypiaci mániának, annak a részvényéhségnek, aminek egy tizenegy éves bikapiac végén tankönyv-szerűen jönnie kell. Ám ez az eufória még nem tudott természetes véget érni, még mindig sok lemaradó lélegezhet fel a koronavírus okozta turbulencia miatt. Kísértetiesen hasonló séma szerint mozgott 2000 elején a Nasdaq (Nasdaq-100, napi gyertyák, 1999. szeptember-2000. május):

A zöld téglalap által jelölt 2000 januári hónapban kétszer volt heves korrekció, amit sokan a piac tetejének hittek, ám utána még jött számukra a kék nyíllal jelölt feketeleves. Majd a piros nyíllal jelölt összeomlás. Akkoriban az 50 napos mozgóátlag támasztotta meg a Nasdaq-100 indexet. A jelenlegi Nasdaq-100 esetében ez az ominózus 50 napos mozgóátlag 3%-kal van a pénteki záróár alatt (napi gyertyák, 2019. május-2020. január):

Ha ez a szint (lila vonal) megtartja az elkövetkező hetekben a technológiai indexet, az jó eséllyel az enyhe hatású koronavírus forgatókönyv tőzsdei lenyomata lesz.

A súlyos hatású forgatókönyv esetleges lefolyásához kiváló séma áll a rendelkezésünkre 1997-ből. Akkoriban az ázsiai válság alapjaiban rengette meg az összes dél-kelet-ázsiai részvény- és devizapiacot. Szemben ezekkel a börzékkel az amerikai részvénypiac a mostanihoz hasonló kirobbanó formában volt. Az alábbi ábrán az S&P 500 index látható napi gyertyákkal 1997. áprilisa és decembere között:

A kék vonal az 50 napos mozgóátlag, míg a piros vonal a 200 napos. Akkoriban is komoly emelkedés előzött meg egy Ázsiából érkező külső sokkot. Akkoriban is nagyjából 7-8%-kal volt lejjebb a 200 napos átlag, mint az 50 napos. A korrekció úgy következett be, mint a királylány meséjében. Volt is meg nem is. Amikor elesett az 50 napos mozgóátlag, akkor egy összeomló nappal (-6,5%) és egy másnapi mély nyitóval 24 óra alatt lett 8,5% esés, amit a következő 24 óra 7,5%-os emelkedése le is dolgozott szinte teljes egészében (zöld téglalap). Két ideges, de jóval szűkebb mozgású hét után pedig visszatért a piac a csúcsokra. Most sok tekintetben hasonlóan néz ki az S&P 500 index az 1997-eshez (napi gyertyák, 2019. július – 2020. január):

De akár villámgyors esés is jöhet a koronavírus miatt

Az egész index legkomolyabb kulcsszintje a 3020 pont (+/- 10-15 pont). Itt vannak a tavaly nyári csúcsok és a 200 napos mozgóátlag is. A tőkepiacokon az árfolyamok mindig a nagyobb fájdalom irányába mozognak. Jelenleg óriási fájdalmat okoz az amerikai piac technológiai szektora a lemaradóknak, emiatt nem kellene esnie. De emellett a késői beszállóknak egy heves esés okozna fájdalmas pillanatokat, ezért esnie kell. Az agyonalgoritmizált, szintekre kiélezett kurrens kereskedési világban ezért tudok elképzelni egy, az 1997-eshez hasonló villámesést a héten. Ez akármennyire is sokkolónak tűnik jelenleg, nem egy elképzelhetetlen szcenárió.

Az esetleges katasztrofális hatású forgatókönyv bekövetkeztének még nincsenek jelei, és remélem, hogy nem is lesznek még csak jelei sem. Éppen ezért ezzel csak 3000 pont alatti S&P 500 indexértékeknél kívánok foglalkozni.

Egyetlen hír maradt

Zárásként még muszáj szót ejteni a részvénypiaci bikák egyik legnagyobb ellenségéről: a bizonytalanságról. Kevés dolog gyilkolja olyan mértékben a befektetői hangulatot, mint a hirtelen bizonytalanná váló jövő. Jelenleg a globális (természetesen nem csak) tőkepiaci híráramlásban a koronavírus minden korábbi vezető hírgenerátort kilökött a helyéről. Nincs Fed-figyelés (még ezeken a szinteken), nem tényezők az elnöki Twitter üzenetek, sőt még az egyedi vállalati hírek is háttérbe szorulnak sokszor. Az egész tőzsdei világ egy hír körül pörög. És sajnálatos módon szinte semmi jó hír nem érkezik innen, csak az, hogy napról napra zárják le és zárják be Kínát, a kínai operációikat a világ vezető légitársaságai és vállalatai. Amíg ez a híráramlás, addig napról napra erodálódik a befektetői bizalom az amerikai piac jelenlegi feszített szintjei mellett.

Egy ilyen környezetben extrém fontos betartani Paul Tudor Jones egyik legfőbb szabályát:

„Minden nap azt feltételezem, hogy minden pozícióm rossz. Mindig tudom a kockázati pontokat és az oda állított stopjaimat. Ezáltal számszerűsíteni tudom a maximális veszteségemet.”

Mivel bármelyik nap jöhet olyan hír (akár egy brutális jegybanki betámasztás formájában is), ami alapjaiban zúzza szét valamely kereskedési koncepciót, ezért a mostani időszakban nagyon be kell tartani Tudor Jones intelmét.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.