Ez minden idők leggyűlöltebb részvénypiaci emelkedése

Valamikor még 2018-ban az egyik amerikai pénzügyi szakíró minden idők leggyűlöltebb részvénypiaci emelkedéseként jellemezte a 2016 eleje óta uralkodó részvénypiaci bikát. Létezik az Egyesült Államokban egy 1987 nyara óta végzett felmérés, amelynél nagyszámú befektető nyilatkozik arról, hogy milyen irányba várja a vezető részvényindexet a következő hónapokban. Eme felmérés szerint évek óta nagyon alacsony szinten van az optimista befektetők aránya. Ez a szentiment indikátor rengeteg (az emelkedésről) lemaradó befektetőről tanúskodik. Emiatt is tudott eddig mindig gyorsan visszaemelkedni az amerikai részvénypiac a kisebb-nagyobb esésekből.

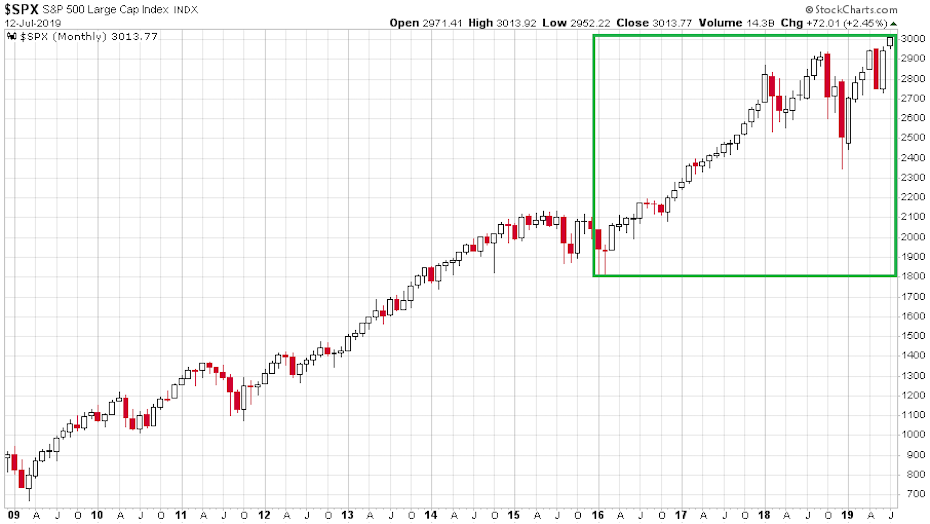

A 2009-es mélypontokról immár tíz éve emelkedő amerikai tőzsdeindexek aktuális bikapiacának külön kis története a 2016 elejétől zajló, nagyon sok piaci szereplő által teljes értetlenségben szemlélt komoly emelkedés. Az alábbi 2009-től kezdődő, az S&P 500 indexet havi gyertyákkal bemutató ábrán zöld téglalappal jelöltem ezt a 2016 óta íródó időszakot:

AZ ELMÚLT HÁROM ÉS FÉL ÉVET (EGY NAGYON RÖVID KIVÉTELLEL) SZINTE VÉGIG A BEFEKTETŐI OPTIMIZMUS TELJES HIÁNYA JELLEMEZTE.

Erre a befektetői optimizmusra (pesszimizmusra) létezik egy mérés, ami komoly mértékben be is mutatja ezt.

Egy több mint 30 éves, zseniális kontraindikátor

Az American Association of Individual Investors (AAII) egy 150.000 tagot számláló szervezet. Célja, hogy segítse az amerikai kisbefektetőket a hatékonyabb pénzügyi döntéshozatalban. Ez a szervezet 1987 nyara óta minden héten egy egyszerű (és nagyszerű) felmérést végez el több ezer tagja között. Arról kell nyilatkozniuk a résztvevőknek minden szerda éjfélig, hogy milyen irányba várják a részvénypiacot a következő hat hónapban. Bika (optimista) az, aki felfelé gondolja az irányt, medve (pesszimista) pedig az, aki lefelé. Van egy harmadik lehetséges válasz, a neutrális vagy semleges, ami tartózkodásnak felel meg.

A felmérés egy zseniális kontraindikátor. Általában ha túl sok az optimista befektető, akkor már mindenki komoly részvénypozícióban ül és nincs, aki már vegyen. Ilyenkor gyakori az áresés. Ellenkező esetben, ha túl sokan pesszimisták, akkor alig valakinek van részvénye. Ezekben az esetekben a nagyobb fájdalmat a befektetőknek az emelkedés okozza.

Ezen befektetői felmérés egyik igazi értékét az adja, hogy a 2019. július 10-i szerda volt az 1668. hét ahonnan pontos adat áll rendelkezésre. Ez a több mint harminc év a maga szélsőségeivel egy komoly adatbánya az emberi pszichológia megfigyelőinek. Természetesen nem varázsgömb, ami minden esetben tökéletesen működik. Az egész adatsorra vonatkozó historikus átlagban 38,5%-a optimista, 30,5%-a pesszimista és 31%-a semleges volt a válaszadóknak. Ez mindig egy jó viszonyítási alap az adott heti adatokra nézve.

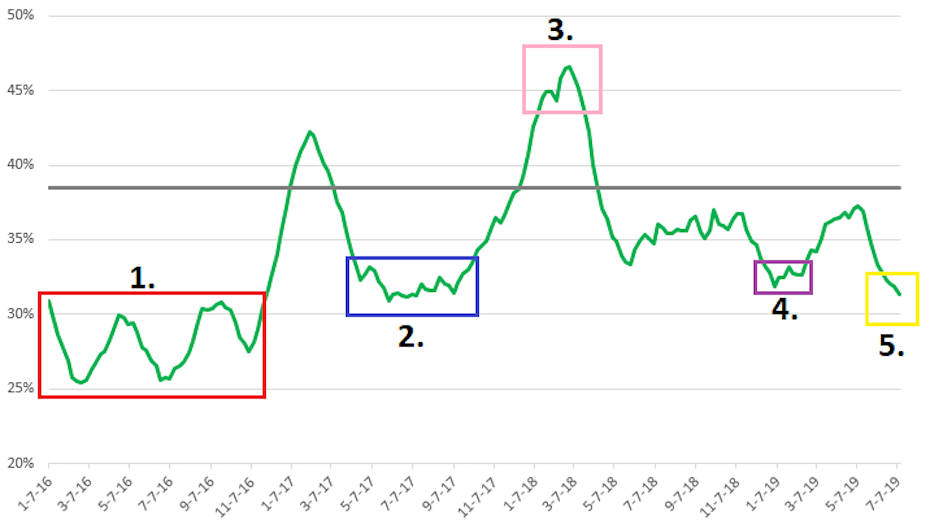

Bemutatandó a 2016 óta tartó időszak permanens optimizmus hiányát és a folyamatosan jelenlévő pesszimizmust, vettem az AAII mindenki számára publikus adatsorát, és képeztem az optimista és pesszimista befektetők arányából egy 13 hetes átlagot az adott időpontokra. A 13 hét egy negyedév, így kiszűrődik egy-egy szélsőséges adat hatása és jól megmutatkozik az optimizmus/pesszimizmus trendszerű alakulása. Az emelkedést váró (optimista, bika) befektetők aránya így alakult 2016 januárjától 2019 júliusáig (heti felmérés, 13 hetes (mozgó)átlag, forrás: AAII):

A 38,5%-os értéknél húzódó szürke vonal a felmérés 32 éves történetének a historikus átlaga a befektetői optimizmusra. Látható, hogy két rövidebb időszak kivételével folyamatosan a történelmi átlag alatt volt a befektetők optimizmusa. Sokszor nem is kicsivel. Az ábrán öt különböző időszakot jelöltem ki, ahol komoly tanulságként szolgálhat a befektetői szentiment kontraindikátor mivolta:

- Első időszak (piros téglalap) – szinte a teljes 2016-os év: A Brexit szavazásból és Donald Trump megválasztásából fakadó félelmek uralták 2016-ot. A 2015 végi és 2016 eleji részvénypiaci turbulenciában alulpozícionálttá váló befektetők extrém pesszimistán tekintettek a jövőbe. Eredmény: Konstans részvénypiaci emelkedés.

- Második időszak (kék téglalap) – 2017 nyara: Trump adócsökkentési programjának elkaszálásától és az észak-koreai helyzettől remegett ekkoriban a befektetők keze. Sok hónapos pesszimizmus. Eredmény: Begyorsuló 2017 végi és 2018 januári emelkedés.

- Harmadik időszak (rózsaszín téglalap) – 2018 január vége: Az egyetlen időszaka a Trump-érának, amikor egy parabolikus emelkedés végén a befektetők markánsan optimistává váltak. Eredmény: Tíz nap alatt 12%-nyi heves S&P 500 indexesés.

- Negyedik időszak (lila téglalap) – 2018 karácsonya: A heves negyedik negyedéves esés mélypontján újra 31%-ra esik az optimista befektetők aránya. Eredmény: Brutális 2019-es részvénypiaci hegymenet.

- Ötödik időpont (sárga négyzet) – most: Megint a Trump időszak 31%-os mélypontján van az emelkedést váró befektetők aránya. Szemben a 2017-es nyárral és a tavalyi karácsonnyal, most abszolút csúcson vannak az amerikai részvényindexek. Ki fog itt eladni?

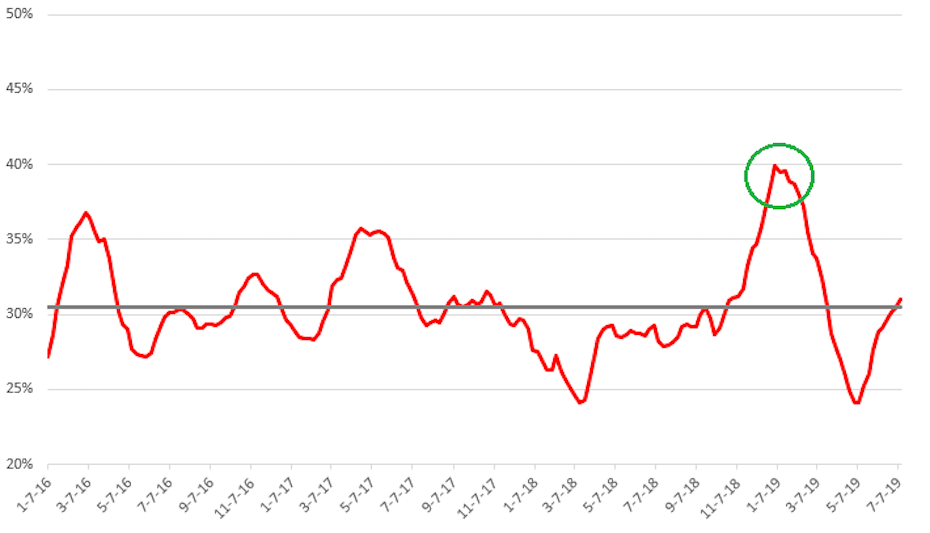

Miután láttuk az optimista befektetők mozgóátlagát 2016 óta, ideje a pesszimizmus alakulására is egy rövid pillantást vetnünk. Az esést váró (pesszimista, medve) befektetők aránya így alakult 2016 januárjától 2019 júliusáig (heti felmérés, 13 hetes (mozgó)átlag, forrás: AAII):

Ez a mutató leszámítva a zöld karikával jelölt tavaly karácsonyi pesszimizmust, jellemzően a historikus átlaga körül alakult az elmúlt három és fél évben. Az optimisták hiánya a felmérésben a bizonytalan, tartózkodó szavazatot leadó befektetők arányának magas számában materializálódott.

Féltünk, féltünk és féltünk – közben csúcsra értek az indexek

Az AAII szentiment felmérése kiválóan mutatja meg a 2016 óta uralkodó befektetői hangulatot. Ez a fajta befektetői tartózkodás a részvénypiaci emelkedésben való részvételtől rengeteg permanensen jelenlévő félelem által indokolt. A vizsgált időszak alatt féltünk a Brexit folyamatától, Donald Trump elnökké választásától majd tevékenységétől, a FED kamatemeléseitől, Észak-Koreától, a kereskedelmi háborútól, a technológiai cégek adatbotrányaitól, a lassuló világgazdaságtól, az inverz hozamgörbétől, a Huawei lekapcsolásán át még rengeteg dologtól. Most is rengeteg félnivaló van. A vezető amerikai indexek pedig életük csúcsán tartózkodnak. Hogyan lehetséges ez?

AZ EXTRÉM LAZA GLOBÁLIS JEGYBANKI MONETÁRIS POLITIKA MINDEN IDŐK LEGDURVÁBB KÖTVÉNYPIACI BUBORÉKJÁT FÚJTA – ÉS FÚJJA NAPJAINKBAN GYORSULÓ ERŐVEL – A VILÁGBAN. EMELLETT AZ AMERIKAI VÁLLALATOK TOVÁBBRA IS ÚGY VÁSÁROLJÁK VISSZA A SAJÁTRÉSZVÉNYEIKET, MINTHA NEM LENNE HOLNAP.

Ez a két faktor olyan masszív támogatást ad a globális, de kiemelten az amerikai részvénypiacoknak, ami napjainkban minden más negatív tényezőt felülír.

Gyakran emlegetik azt a kőkemény igazságot tőzsdei körökben, hogy a piac mindig a nagyobb fájdalom irányába mozdul el.

A BEFEKTETŐI HANGULATFELMÉRÉS MÉG NAPJAINKBAN IS AZT MUTATJA, HOGY AZ AMERIKAI RÉSZVÉNYINDEXEK A NAGYOBB FÁJDALMAT A TOVÁBBI EMELKEDÉSSEL TUDJÁK OKOZNI A BEFEKTETŐI KÖZÖSSÉGNEK.

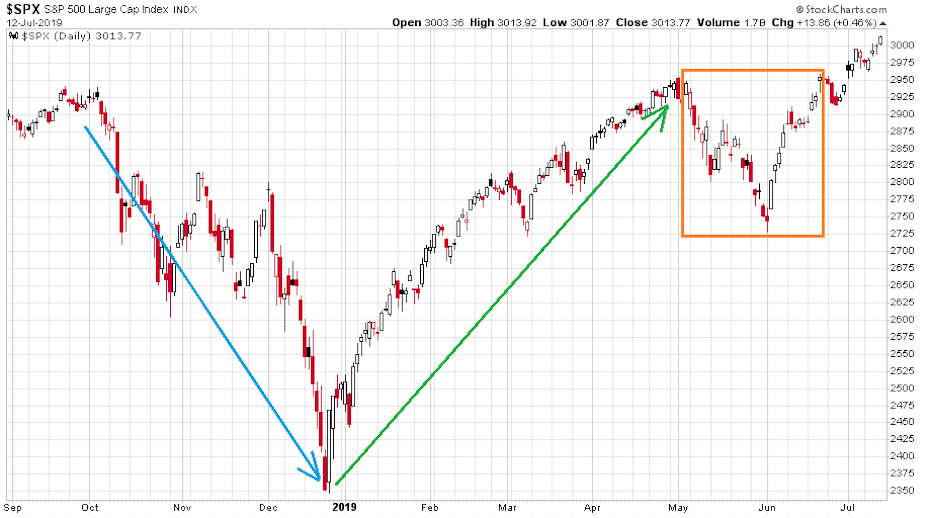

A szentiment alakulása mellett ezt kiválóan mutatja a kereskedési momentum alakulása is, amit 3 példán keresztül mutatnék be. Minden példában látható lesz egy negatív híráramlás által okozott időszakos esés, amit utána a rossz hírek eltűnése és néhány jó hír később totálisan ellensúlyozni tudott. Időrendben haladva az első példa az S&P 500 index 2018 negyedik negyedéves esése, majd az ezt követő 2019 május elejéig tartó emelkedés (napi gyertyák, 2018 szeptemberétől napjainkig):

A kék nyíllal jelölt esés volt a medve akció, amit a Kínával szembeni kereskedelmi háború fokozódása és a FED szigorítása tüzelt. A zöld nyíllal jelölt emelkedés ennek a kontrázása a bikák részéről, melynek vezető híroldali támogatása a lazuló FED és a folyamatos amerikai-kínai kereskedelmi megállapodással kapcsolatos optimista várakozások voltak. A jó hírek nem voltak markánsabbak idén, mint a rossz hírek a tavalyi év végén. A medvék komoly csatát nyertek 2018 decemberében, ám a háborúban végül sokadszor a bikák győzedelmeskedtek. Az ábrán narancssárgával jelölt téglalap kibontása még karakteresebb bika győzelemről tanúskodik. Ezen idén április végétől látható a vezető amerikai index alakulása napi gyertyákkal:

Itt is a kék nyíllal jelölt esés volt a medve akció, amit döbbenetesen erős hírek támogattak a kereskedelmi háború frontjáról (amerikai vámemelés, újabb vámokkal való fenyegetés, Huawei tiltás). Az ez által okozott 20 napnyi esést aztán 13 nap alatt dolgozta le a piac júniusban (zöld nyíl), miközben a befektetők várták a hóvégi G20-as találkozót. A bikák kontrázását a hírek frontján jelentősen támogatta a globális kötvénypiaci rally és a FED kamatcsökkentésével kapcsolatos várakozások. Több mint húsz éve figyelem az amerikai részvénypiacokat és számomra az orosz válságot követő 1998 végi Nasdaq emelkedés mellett ez volt a legdöbbenetesebb felfelé menet, amit láttam egy alapvetően félelmekkel terhelt környezetben. A harmadik példa a bika aktuális kontráinak az erejére a grafikon végén bemutatott utolsó hat-hét napé (narancssárga téglalap) órás grafikonokkal ábrázolva június közepétől:

Itt a piros ellipszissel jelölt medve akciócska a július 5-i vártnál erősebb amerikai munkaerőpiaci adatokra történt meg három nap alatt. A befektetők hirtelen az addig vártnál kisebb kamatcsökkentést kezdtek árazni. Egészen Jerome Powell FED-elnök július 10-i kongresszusi meghallgatásáig, amikor már a piac előtt új csúcsra rántották a vezető indexeket. Ekkor enyhülő monetáris körülményeket olvastak ki a közleményből a piaci szereplők. A hét végére sikerült is először a történelem folyamán a 3.000 pontos érték fölött záratni az S&P 500 indexet.

A piaci szereplőket természetesen a hogyan tovább innen kérdése foglalkoztatja. Életük csúcsán lévő indexeknél a befektetők a többévtizedes összehasonlításban továbbra is nagyon alacsony amerikai jegybanki kamatszint csökkentését várják. Továbbra sem szeretik ezt az emelkedést. Alacsony forgalom mellett zajlik a hegymenet, ami alapvetően bika hír, tekintettel a szinte teljes eladói hiányra. Ideális táptalaja a jelenlegi környezet egy emelkedő részvénypiaci begyorsulásnak. Ahogy az történt 1999 végén és 2000 elején. Akkor majd megint megszeretik a befektetők az emelkedést, mert már mindenki tele lesz (piszok drága) részvényekkel.

Esés is csak akkor tud majd kezdődni, amikor már szeretik a piaci szereplők az emelkedést. Ahogy ez történt 2000-ben. Akkoriban éves átlagban 49,4% volt optimista a részvénypiaccal kapcsolatban. Két és fél éven át estek is a piacok kisebb szünetekkel…

(Az írásban szereplő grafikonok a 2019. július 12-i záróárakkal készültek el. Címlapkép: bikafutattás Pamplonában 1993, Jim Hollander / Wikipedia)

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.